Alarko Holding ALARK hisse senedi ile ilgili tüm güncel hisse analiz, haber,rapor ve hisse yorumlarını aşağıda sıralı halde bulabilirsiniz. Bu sayfadan kurum ve uzmanların ALARK ile ilgili çıkmış tüm hisse analiz ve yorumlarını, haber, veri ve raporları takip edebilirsiniz.

Tacirler Yatırım – Alarko ALARK Hisse Haber – 14.06.2022

Alarko Holding CEO’su Ümit Nuri Yıldız, Bloomberg HT’ye açıklamalarda bulundu. Yıldız: i) Yıl sonuna kadar net döviz pozisyonunu sıfıra yakın hale getireceklerini, enerjide yenilenebilir payını %20’ye kadar yükseltmeyi planladıklarını, ii) Turizmde, 2023 yılında Asya-Pasifik bölgesini planladıklarını, bu yıl turizm için 60 – 70 milyon dolar yatırım planladıklarını vurguladı.

Ak Yatırım – Alarko ALARK Hisse Analiz 1Ç22 – 10.05.2022

Alarko Holding 1Ç22 konsolide finansallarında 1.03 milyar TL net kar açıklarken, geçtiğimiz yıl aynı dönem açıklanan 43 milyon TL’nin oldukça üzerinde yer aldı. Net karda yıllık bazda yaşanan büyüme büyük ölçüde elektrik üretim segmentinin yüksek elektrik fiyatlarından olumlu etkilenmesi (dolar bazında geçen sene aynı döneme göre %150 artış gösterdi) ve ithal kömür girdi fiyatlarını avantajlı seviyelerden sabitlenmesinden (hedging) kaynaklandı. Net kar piyasa beklentisi 960 milyon TL’nin %7 üzerinde gerçekleşti. Holding’in kombine gelirler yıllık bazda %237 artış ile 10.7 milyar TL’ye yükseldi. Elektik üretim ve dağıtım segmentleri başta olmak üzere tüm segmentler ciro büyümesine güçlü katkıda bulundu.

Kombine FAVÖK (şirketin hesaplama yöntemine göre) elektrik üretim ve dağıtım segmentlerinin güçlü katkısı ile yıllık bazda %383 artış göstererek 3.1 milyar TL’ye yükseldi. Holding’in kombine net borcu 743 milyon dolar seviyesine geriledi (2021 yıl sonu: 831mn dolar). Elektrik üretim segmentinin güçlü nakit akışı taahhüt ve elektrik dağıtım segmentlerinde negatif serbest nakit akışı nedeniyle kısmen gölgelendi. Güçlü sonuçlara rağmen, serbest nakit akışının görece zayıf olması ve güçlü hisse performansından dolayı piyasanın sonuçlara önemli bir tepki vermesini beklemiyoruz.

Oyak Yatırım – Alarko ALARK Hisse Analiz 1Ç22 – 10.05.2022

Alarko Holding, net kârın %90’ından fazlasını oluşturan Enerji Grubu’nun büyük katkısı sayesinde, 1Ç22 için 960mnTL’lik konsensüs tahmininin (bizim tahminimiz: 947mnTL) hafif üzerinde 1.031mnTL net kâr açıkladı. Enerji Grubu’nu Holding, İnşaat ve Sanayi segmentleri izledi. Net kar, 1Ç21’in düşük bazı nedeniyle yıllık bazda neredeyse 24 kat artarken, bir önceki çeyreğe göre ise %33 büyüdü. Enerji Grubu’nun güçlü performansının, şirketin hedge edilen kömür maliyetleri ve artan elektrik fiyatları sayesinde devam etmesini bekliyoruz. Alarko Holding’in enerji üretiminin büyük bölümünün ithal kömüre dayalı olması nedeniyle 1.200 TL/MWh yerine 2.500 TL/MWh fiyat tavanından yararlandığını da belirtmek gerekir. Şirket, bu çeyreği bir önceki çeyreğe paralel olarak 92mnTL’lik solo net nakit pozisyonu ile kapattı. Şu anda mevcut NAD’e göre %53 iskontoyla işlem gören hisselerin uygun fiyatlardan işlem gördüğünü düşünüyoruz. 41,18 TL/hisse hedef fiyatımız ile Endeks Üzeri Getiri tavsiyemizi koruyoruz.

Tacirler Yatırım – Alarko ALARK Hisse Analiz 1Ç22 – 10.05.2022

Şirket, 1Ç22 sonuçlarını 1031,1 milyon TL net kar ile açıkladı. Açıklanan net kar rakamı, 960 milyon TL olan piyasa beklentisinin üzerindedir. Açıklanan net kar rakamı, yıllık bazda yüzde %2295 artarken, çeyreksel bazda ise yüzde %33 arttı. Net satışlar 980 milyon TL olarak açıklandı ve geçen senenin aynı dönemine göre yüzde %306 arttı. Şirketin yurtdışı satışları, yıllık ve ABD doları bazında, %43 artış kaydetti ve net satışlardaki payı %41 oldu. (1Ç21: %62) Şirket, 1Ç22’de 209 milyon TL FAVÖK açıkladı ve bu rakam geçen senenin aynı dönemine göre yüzde %545 artış gösterdi. FAVÖK marjı ise, geçtiğimiz yılın aynı dönemine göre 789 baz puan artarak %21 oldu.

Detaylarına baktığımızda, şirketin brüt marjı, yıllık bazda, 413 baz puan arttı ve %25 olarak gerçekleşti. Faaliyet giderleri/satışlar rasyosu ise, yıllık bazda, 664 baz puan azaldı ve %05 olarak gerçekleşti. Net işletme sermayesi ise 693,9 milyon TL (1Ç21: 280,2 milyon TL ve 4Ç21: 429 milyon TL) olarak gerçekleşirken, net işletme sermayesinin satışlara oranı %25,2 (1Ç21: %26,9 ve 4Ç21: 21,3%) olarak kaydedildi. Şirketin net nakit pozisyonu çeyreksel bazda yüzde %32 azalarak 747 milyon TL olarak gerçekleşmiştir.

Ziraat Yatırım – Alarko ALARK Hisse Analiz 1Ç22 – 10.05.2022

Alarko Holding (ALARK, Sınırlı Pozitif): Şirket 2022 yılı 1. çeyreğinde 1.031mn TL ana ortaklık net dönem karı açıklamıştır. Ortalama piyasa beklentisi Holding’in 941mn TL ana ortaklık net dönem karı kaydedeceği yönündeydi. Bir önceki yılın aynı döneminde ise Holding, 43mn TL ana ortaklık net dönem karı kaydetmişti. Şirketin satış gelirleri 1Ç2022’de bir önceki yılın aynı döneminde göre 739mn TL artarak 980mn TL olmuştur. Satışların maliyeti ise 546mn TL artmış ve 737mn TL olarak gerçekleşmiştir. Buna bağlı olarak 243mn TL brüt kar kaydedilmiştir. Geçen yılın aynı döneminde ise 50mn TL brüt kar kaydedilmişti. Operasyonel giderler aynı dönemde %77 artarak 50mn TL olarak gerçekleşirken, diğer faaliyetlerden 62,6mn TL net gelir kaydedilmiştir. Böylece faaliyet karı 255,4mn TL olarak gerçekleşmiştir. Holding, özkaynak yöntemine göre değerlenen yatırımlardan bu çeyrekte özellikle Alcen Enerji Dağıtım ve Perakende Satış kaynaklı 807mn TL gelir kaydedilmiştir. Finansman giderleri 16mn TL olarak kaydedilirken 13mn TL vergi geliri yazıldıktan sonra, ana ortaklık net dönem karı 1.031mn TL olarak gerçekleşmiştir.

Oyak Yatırım – Alarko ALARK Hisse Analiz 4Ç21 – 11.03.2022

Alarko Holding, enerji dağıtımı ve arazi geliştirme segmentlerinin beklenenden çok daha güçlü katkısı sayesinde, 4. çeyrekte medyan konsensüs (4 analist) tahmini olan –97mn TL’nin önemli ölçüde üzerinde 778mn TL net kâr açıkladı. Enerji segmenti, elektrik dağıtım işinin karlılığındaki önemli iyileşmeyle, 4. çeyrekte yıllık %58 ve çeyreklik %296 artışla 700mn TL konsolide net kar elde etti. Taahhüt ve arazi geliştirme segmentinin konsolide net karı ise daha güçlü faaliyetler ve kur farkı karları sayesinde yıllık bazda %284 ve önceki çeyreğe göre %597 artarak 828mn TL oldu. Şirket ayrıca 4Ç21 sonu itibarıyla 92mn TL’lik solo net nakit pozisyonu bulunduğunu bildirdi.

Deniz Yatırım – Alarko ALARK Hisse Analiz 3Ç21 – 09.11.2021

ALARK; 3Ç21 net karı beklentilerin hafif altında / sınırlı olumsuz / Alarko Holding, 3Ç21’de 626 milyon TL gelir, 150 milyon TL FAVÖK ve 352 milyon TL net kar (Konsensus: 399 milyon TL) açıkladı. 3Ç21 net rakamının beklentilerin hafif altında açıklanması dolayısıyla sonuçların hisse performansı üzerinde sınırlı olumsuz etki yapabileceğini düşünüyoruz. Alarko Holding, 3Ç21’de satış gelirlerini yıllık %105 artış ile 626 milyon TL seviyesine yükseltmiştir. Şirket’in FAVÖK rakamı yıllık bazda %32 artarak 150 milyon TL seviyesinde gerçekleşmiştir. 3Ç21’de FAVÖK marjında ise yıllık bazda 13,2 puanlık bir azalış olmuştur.

Genel değerlendirme: Hisse, yıl başından itibaren %12 relatif getiri sağlamıştır. Geriye dönük 12 aylık verilere göre hisse 4,3x F/K ve 1,5x PD/DD çarpanlarıyla işlem görmektedir.

Tacirler Yatırım – Alarko ALARK Hisse Analiz 3Ç21 – 09.11.2021

Alarko Holding – 3Ç21 sonuçlarını 352.1 milyon TL net kar ile açıkladı. Açıklanan net kar rakamı, yıllık bazda yüzde %136 artarken, çeyreksel bazda ise yüzde %247 arttı. Net satışlar 625.8 milyon TL olarak açıklandı ve geçen senenin aynı dönemine göre yüzde %105 arttı. Şirketin yurtdışı satışları, yıllık ve ABD doları bazında, %328 artış kaydetti ve net satışlardaki payı %65 oldu. (3Ç20: %26) Şirket, 3Ç21’de 150.0 milyon TL FAVÖK açıkladı ve bu rakam geçen senenin aynı dönemine göre yüzde %32 artış gösterdi. FAVÖK marjı ise, geçtiğimiz yılın aynı dönemine göre 1317 baz puan azalarak %24.0 oldu. Detaylarına baktığımızda, şirketin brüt marjı, yıllık bazda, 1616 baz puan azaldı ve %27.7 olarak gerçekleşti. Faaliyet giderleri/satışlar rasyosu ise, yıllık bazda, 426 baz puan azaldı ve %5.7 olarak gerçekleşti. Net işletme sermayesi ise -124.5 milyon TL (3Ç20: -292.4 milyon TL ve 2Ç21: -221.4 milyon TL) olarak gerçekleşirken, net işletme sermayesinin satışlara oranı -%8.1 (3Ç20: -%27.1 ve 2Ç21: -18.2%) olarak kaydedildi. Şirketin net nakit pozisyonu çeyreksel bazda yüzde %135 artarak 1012.0 milyon TL olarak gerçekleşmiştir. En son kapanış fiyatına göre, şirket 4.3 F/K çarpanından ve 13.0 FD/FAVÖK çarpanından işlem görmektedir.

Ziraat Yatırım – Alarko ALARK Hisse Analiz 3Ç21 – 09.11.2021

Alarko Holding (ALARK, Nötr): Şirket’in 3Ç2021’deki ana ortaklık net dönem karı 352,1mn TL gerçekleşerek yıllık %136,3 oranında artış kaydetmiştir. Beklenti Şirket’in bu çeyrekte 399mn TL kar elde edebileceği yönündeydi. Alarko Holding’in satış gelirleri 3Ç2021’de 625,8mn TL gerçekleşerek geçen yılın üçüncü çeyreğine göre %105,2 oranında büyüme kaydederken, maliyetler %164,2 oranında artarak 452,6mn TL’ye çıkmıştır. Bu kapsamda, brüt kar aynı dönemler itibarıyla %29,5 oranında artış göstermiş ve 173,2mn TL olmuştur. Faaliyet giderleri yıllık %17,5 oranına artarak 35,7mn TL’ye yükselen Şirket diğer faaliyetlerden 23,5mn TL gelir kaydetmiştir. Şirket bu çeyrekte özkaynak yöntemiyle değerlenen yatırımlardan 227,1mn TL gelir yazarken (Alcen Enerji Dağıtım ve Perakende Satış Hiz.A.Ş., Meram Elektrik Dağıtım A.Ş., Cenal Elektrik Üretim A.Ş., Algiz Enerji A.Ş., Panel Enerji A.Ş.’nin %100’üne, Meram Elektrik Perakende Satış A.Ş.’nin %99,99’una ve Meram Elektrik Enerjisi Toptan Satış A.Ş.’nin %99,60 ‘ına sahip olduğundan iştirak tutarına bu şirketler de dahil edilmiştir.), yatırım faaliyetlerinden 9,2mn TL gelir oluşuştur. Finansman tarafında 4,7mn TL ve vergi tarafında 0,6mn TL gider gerçekleşmiştir. 39,8mn TL’lik azınlık payı net dönem karı düşüldükten sonra 352,1mn TL ana ortaklık net dönem karı oluşmuştur.

Üçüncü çeyrek karı sonrasında Şirket’in 9 aylık ana ortaklık net dönem karı geçen yılın ilk 9 ayına göre %91,3 oranında artarak 496,8mn TL’ye yükselmiştir.

Deniz Yatırım – Alarko ALARK Hisse Analiz 2Ç21 – 19.08.2021

ALARK; Enerji üretim segmentinin etkisiyle marj baskısı sürüyor / nötr / Alarko Holding, 2Ç21’de konsolide bazda 435 milyon TL gelir, 35 milyon TL FAVÖK ve 102 milyon TL net kar açıkladı. Ortalama piyasa beklentisi bulunmamaktadır.

Alarko Holding, enerji üretim alanındaki en büyük iştiraki olan Cenal Elektrik Üretim A.Ş.’yi özkaynak yöntemiyle değerlediği için konsolide operasyonel rakamlarda etkisi görülmemektedir. Bu nedenle operasyonel performansı değerlendirmek için konsolide sonuçlar yerine kombine sonuçlar değerlendirilmelidir. Sonuçlar değerlendirildiğinde enerji üretim segmentindeki kısmi zayıflığa karşılık elektrik dağıtım & perakende segmenti ile taahhüt segmentindeki güçlü ciro artışı dikkat çekmektedir. Operasyonel marjlardaki azalış dolayısıyla sonuçların hisse üzerinde dengeli bir etkiye neden olabileceğini tahmin ediyoruz.

Kombine gelir elektrik dağıtım&perakende ve taahhüt segmentinin etkisiyle güçlü yükseldi. Kombine rakamlara bakıldığında, gelirler 2Ç21’de önceki yıla kıyasla %49 artışla 5,199 milyon TL’ye ulaştı. Elektrik üretim faaliyetlerinden elde edilen gelir bu dönemde yıllık bazda %10 oranında artışla 1128 milyon TL olurken, elektrik dağıtım ve perakende iş kolunda elde edilen gelir talep artışı ve yeni tarife döneminin katkısıyla yıllık %47 artışla 2896 milyon TL’ye yükseldi. Kombine gelir içinde %77 paya sahip olan enerji iş kolu bu dönemde yıllık bazda %34 artışla 4,023 milyon TL oldu. Taahhüt işinden elde edilen gelir ise yıllık %152 oranında artarak 790 milyon TL oldu.

Elektrik üretim iş kolunun sınırlı katkısı ile FAVÖK marjı yıllık bazda geriledi. TL’nin dolar karşısında değer kaybetmesi sonucunda artan kömür maliyeti ile önceki yıla kıyasla daha yüksek gerçekleşen bakım maliyeti, Cenal termik santralinin yarattığı FAVÖK’ü sınırlarken, Karakuz HES’te 1Ç21de olduğu gibi sınırlı elektrik üretim sonucunda daha düşük FAVÖK elde edildi. Enerji iş kolunun FAVÖK’ü yıllık %9 azalışla 486 milyon TL oldu. Buna bağlı olarak kombine FAVÖK yıllık %10 azalarak 557 milyon TL düzeyinde gerçekleşti; FAVÖK marjı 2Ç20’de %18 düzeyindeyken, 2Ç21’de %10,7’ye geriledi.

Konsolide bazda bakıldığında, satış gelirlerindeki güçlü artışa karşılık operasyonel marjlardaki belirgin düşüş dikkat çekmektedir. Şirket bı dönemde diğer gelirler (yaklaşık 65 milyon TL) ve ertelenmiş vergi gelirinin (yaklaşık 24 milyon TL) desteğiyle yıllık bazda net karını artırmayı başarmıştır.

Taahhüt segmenti iş yükü 2Ç21 sonu itibariyle %70’i yurtdışı kaynaklı olmak üzere toplam 1,0 milyar USD seviyesindedir (2020 sonu: 1,1 milyar USD, 1Ç21 sonu: 1,1 milyar USD). Holding’in solo bazda 130 milyon TL net nakit pozisyonu bulunmaktadır (2020 sonu: 121 milyon TL, Mart sonu: 119 milyon TL). Kombine net borç ise Haziran sonu itibariyle 5,5 milyar TL düzeyine yükselmiştir (2020 sonu: 4,7 milyar TL, Mart sonu: 4,7 milyar TL).

Genel Değerlendirme: Elektrik dağıtım&perakende segmentindeki güçlü performansa karşılık üretim segmentindeki düşük büyüme ve düşük karlılık dikkat çekmektedir. Taahhüt segmenti ise 2Ç’de gelir büyümesine katkı sağlamasına karşın backlog’un artış göstermemesi nedeniyle önümüzdeki döneme dair olumlu bir görüntü sunmuyor. Son 12 aylık dönemde nominal (+%108) ve relatif (+%57) bazda güçlü performans sergileyen ALARK’ın yakın dönemde ise göreceli getirisinin sınırlı kaldığı görülmektedir. Hisse geriye dönük 12 aylık verilere göre 5,1x F/K, 17,2x FD/FAVÖK ve 1,8x FD/DD çarpanlarıyla fiyatlanırken, işlem gören diğer holdingler ile kıyaslandığında çarpan bazında ucuz gözükmediğini söyleyebiliriz.

Ak Yatırım – Alarko ALARK Hisse Analiz 2Ç21 – 19.08.2021

Alarko Holding (kapsam dışı) dün 2Ç21 sonuçlarını açıkladı. Bir önceki yılın aynı dönemine göre holding, inşaat ve turizm iş kollarının olumlu katkısıyla 2Ç20’de 93 milyon olan net kar 102 milyon TL’ye yükseldi. Diğer tarafta enerji segmentinin katkısı geçen yıla göre düşüş gösterdi. Turizm iş kolu güçlü toparlamayla konsolide FAVÖK’e 44 milyon TL ile en yüksek katkıyı yaptı. İnşaat tarafında ise operasyonel performans zayıftı. Kömür maliyetlerinin artması ve hidro elektrik santralinin düşen elektrik üretimi nedeniyle elektrik üretim segmentinin de operasyonel performansında geçtiğimiz yıla göre zayıflama görüldü. İnşaat ve enerji segmentlerinin zayıf performansı nedeniyle 2Ç21 net karı 267 milyon TL olan konsensüs beklentisinin gerisinde kaldı. Sonuç olarak, 2Ç21 sonuçlarının hisse üzerinde olumsuz bir etki yapabileceğini düşünüyoruz.

Tacirler Yatırım – Alarko ALARK Hisse Analiz 2Ç21 – 19.08.2021

Alarko Holding – 21Ç21 konsolide sonuçlarında 102 milyon TL net kar açıkladı. Açıklanan net kar yıllık bazda %9 artışı işaret etmektedir. Alarko Holding’in kombine net satışları yıllık bazda %49 arttı. Bu artışın altında yatan ana sebepler elektrik dağıtımı, inşaat ve sanayii bölümü gelirlerindeki artıştır. Elektrik üretimi bölümünün net satışları yıllık bazda %10 arttı. Karabiga santralinin net satışları yıllık bazda %10 büyürken Altek’in net satışları %7 azaldı. Elektrik dağıtım bölümü net satışları yıllık bazda %47 arttı. Bunda elektrik tarifelerindeki güncelleme ve daha fazla serbest müşterilerin olması önemli rol oynadı. İnşaat bölümü gelirleri yıllık bazda %152 artış kaydetti ve kombine gelirlerin %15’ini oluşturdu. (2Ç20: %9) 1Y21 itibariyle, inşaat bölümünün devam eden işler portföyünün büyüklüğü 1,0 milyar ABD Doları olup, bunun %70’i yurtdışı projelere aittir.

Kombine FAVÖK yıllık bazda %11 azaldı. Elektrik üretimi bölümünde, FAVÖK yıllık bazda %9 azaldı. CENAL’in (Karabiga Santrali) FAVÖK’ı yıllık bazda %6 azalırken Altek’in FAVÖK’ı %73 azaldı. Elektrik dağıtım bölümünde FAVÖK yıllık bazda %11 büyüdü. İnşaat bölümünde FAVÖK 50 milyon TL zarar olarak kaydedilirken 2Ç20’de 23 milyon TL olarak açıklanmıştı. Kombine net borç 5,6 milyar TL olarak kaydedildi ve çeyreksel bazda %18 arttı. Alarko Holding’in 1Y21’de holding seviyesinde 130 milyon TL (1Ç21: 119 milyon TL) net nakit pozisyonu bulunuyordu.

DENİZ YATIRIM – Alarko ALARK Hisse Yorum – 16.07.2021

ALARK; Bükreş Uluslararası Havalimanı Demiryolu Bağlantısı ihalesini kazandı / sınırlı olumlu / Alarko Holding, bağlı ortaklığı Alsim Alarko Sanayi Tesisleri ve Ticaret A.Ş.’nin %50 oranında ortağı olduğu “Alsim Alarko Sanayi Tesisleri ve Ticaret A.Ş. – Makyol İnşaat Sanayi Turizm ve Ticaret A.Ş. Ortak Girişimi”nin Bükreş Metro Otoritesi (Metrorex SA) tarafından açılmış olan, “Bükreş Uluslararası Havalimanı Demiryolu Bağlantısı 6. Metro Kesimi Lot 1.1: 1 Mayıs-Otopeni arası inşaat işlerinin dizayn ve yapımı işi” ihalesine verdiği teklifin, işveren tarafından kazanan teklif olarak açıklandığını duyurdu. Gerekli yasal prosedürlerin tamamlanmasının ardından sözleşme müzakerelerine davet bekleniyor. Taahüt segmentinde yeni proje kazanımı ile backlog’un desteklenmesi açısından haberi olumlu değerlendiriyoruz. Bununla birlikte Holding’in gelir ve FAVÖK üretimi içinde esas payın enerji iş kolundan sağlanması nedeniyle haberin etkisinin sınırlı olacağını tahmin ediyoruz.

Holding’in taahhüt iş kolunda bekleyen iş miktarı (backlog) 1Ç21 sonu itibariyle 1,05 milyar USD seviyesindedir (2020 sonu: 1,14 milyar USD). Bekleyen işlerin %71’i yurt dışı kaynaklıdır. Taahhüt iş kolunda ilk çeyrekte 445 milyon TL ciro, 68 milyon TL FAVÖK elde edilmiştir. (1Ç20: 142 milyon TL ciro, -3 milyon TL FAVÖK) Yılın başından beri %17 endeks üstü getiri sağlayan hissenin son 3 aylık dönemde ise endeksin gerisinde kaldığı (-%9) görülmektedir.

DENİZ YATIRIM – Alarko ALARK 1Ç21 Hisse Analiz – 17.05.2021

ALARK; Elektrik üretim segmenti FAVÖK büyümesini sınırladı / nötr / Alarko Holding, 1Ç21’de konsolide bazda 241 milyon TL gelir, 32 milyon TL FAVÖK ve 43 milyon TL net kar açıkladı. Ortalama piyasa beklentisi bulunmamaktadır.

Alarko Holding, enerji üretim alanındaki en büyük iştiraki olan Cenal Elektrik Üretim A.Ş.’yi özkaynak yöntemiyle değerlediği için konsolide operasyonel rakamlarda etkisi görülmemektedir. Bu nedenle operasyonel performansı değerlendirmek için konsolide sonuçlar yerine kombine sonuçlar değerlendirilmelidir. Sonuçlar değerlendirildiğinde enerji üretim segmentindeki kısmi zayıflığın elektrik dağıtım ve taahhüt segmentleri ile telafi edildiğini görüyoruz. Sonuçların hisse üzerinde nötr bir etkiye neden olabileceğini tahmin ediyoruz.

Kombine rakamlara bakıldığında, gelirler 1Ç21’de önceki yıla kıyasla %27 artışla 3,179 milyon TL’ye ulaştı. Elektrik üretim faaliyetlerinden elde edilen gelir bu dönemde yıllık bazda %1 oranında azalışla 965 milyon TL olurken, elektrik dağıtım ve perakende iş kolunda elde edilen gelir yıllık %24 artışla 1,527 milyon TL’ye yükseldi. Enerji iş kolundan elde edilen gelir yıllık bazda %13, taahhüt işinden elde edilen gelir %213 oranında arttı.

TL’nin dolar karşısında değer kaybetmesi sonucunda artan kömür maliyeti, Cenal termik santralinin yaratacağı FAVÖK’ü sınırlarken, Karakuz HES’te sınırlı elektrik üretim sonucunda daha düşük FAVÖK elde edildi. Enerji iş kolunun FAVÖK’ü yıllık %25 azalışla 437 milyon TL oldu. Buna bağlı olarak kombine FAVÖK yıllık %2 azalarak 635 milyon TL düzeyinde gerçekleşti; FAVÖK marjı 1Ç20’de %26 düzeyindeyken, 1Ç21’de %20,0’ye geriledi.

Konsolide bazda bakıldığında, brüt kar marjındaki azalışa rağmen net diğer gelirler kalemindeki artış ve net finansal giderlerdeki azalış sonucunda net karda yıllık bazda güçlü artış görüldü. Taahhüt segmenti iş yükü 1Ç21 sonu itibariyle %71’i yurtdışı kaynaklı olmak üzere toplam 1,1 milyar USD seviyesindedir (2020 sonu: 1,1 milyar USD). Holding’in solo bazda 119 milyon TL net nakit pozisyonu bulunmaktadır (2020 sonu: 121 milyon TL). Kombine net borç ise 4,7 milyar TL düzeyindedir (2020 sonu: 4,7 milyar TL).

TACİRLER YATIRIM – Alarko ALARK 1Ç21 Hisse Analiz – 17.05.2021

Alarko Holding – 1Ç21 sonuçlarında 43 milyon TL net kar açıkladı. Açıklanan net kar yıllık bazda %146 artışı işaret etmektedir. Alarko Holding’in kombine net satışları yıllık bazda %27 arttı. Bu artışın altında yatan ana sebepler elektrik dağıtım gelirlerindeki güçlü artış ve inşaat bölümü gelirlerindeki artıştır. Elektrik üretimi bölümünün net satışları yıllık bazda %1 geriledi. Ortalama satış fiyatları %5 azalırken elektrik üretim miktarı %5 arttı. Karabiga santralinin net satışları yıllık bazda %1 gerilerken Altek’in net satışları %26 azaldı. Elektrik dağıtım bölümü net satışları yıllık bazda %24 arttı. Bunda elektrik tarifelerindeki güncelleme ve daha fazla serbest müşterilerin olması önemli rol oynadı. İnşaat bölümü gelirleri yıllık bazda %213 artış kaydetti ve kombine gelirlerin %14’ünü oluşturdu. (1Ç20: %5) 1Ç21 itibariyle, inşaat bölümünün devam eden işler portföyünün büyüklüğü 1,1 milyar ABD Doları olup, bunun %71’i yurtdışı projelere aittir.

Kombine FAVÖK yıllık bazda %2 azaldı. İnşaat bölümünün güçlü sonuçlarına rağmen enerji bölümünde kaydedilen %25’lik FAVÖK azalması şirketin zayıf performans sergilemesine neden oldu. Elektrik üretimi bölümünde, FAVÖK yıllık bazda %21 azaldı. CENAL’in (Karabiga Santrali) FAVÖK’ı yıllık bazda %17 azaldı. Bu azalışın altında yatan ana neden elektrik fiyatlarındaki düşük artış ve TL’nin değer kaybetmesi sonucu kaydedilen daha yüksek ithal kömür maliyetidir. Elektrik dağıtım bölümünde FAVÖK yıllık bazda %32 azaldı. İnşaat bölümünde FAVÖK 68 milyon TL olarak kaydedilirken 1Ç20’de 3 milyon TL zarar açıklanmıştı.

Kombine net borç 4,7 milyar TL olarak kaydedildi ve çeyreksel bazda yatay kaldı. Alarko Holding’in 1Ç21’de holding seviyesinde 119 milyon TL net nakit pozisyonu bulunuyordu.

AK YATIRIM – Alarko ALARK 1Ç21 Hisse Analiz – 17.05.2021

Alarko Holding Çarşamba günü 1Ç21 sonuçlarını açıkladı. Şirket’in net karı 1Ç20’de 18 milyon TL iken inşaat segmentinin artan diğer gelirleri ve finansal giderlerdeki düşüş sayesinde 43 milyon TL’ye yükseldi. Operasyonel sonuçlar ise geçtiğimiz yıla göre bir miktar gerileme gösterdi.

Konsolide FAVÖK -3 milyon TL ile geçtiğimiz yıl elde edilen 26 milyon TL’nin gerisinde kaldı. Bu düşüşte enerji segmentinin katkısının eksiye dönmesi olurken, inşaat tarafında operasyonel sonuçlar geçtiğimiz yılın aynı dönemine göre iyileşti. Turizm tarafı ise geçtiğimiz yıla paralel olarak zayıf seyretmeye devam etti. Kombine rakamlara baktığımızda ise FAVÖK düşüşü %2 düşüş ile 635 milyon TL’ye geriledi. Elektrik dağıtım ve üretim iş kollarında FAVÖK’te düşüş yaşanırken, inşaat ve arazi geliştirme segmentlerinde gözle görülür toparlama katkıda bulundu. Kombine net kar ise %53 artış ile 842 milyon TL’ye yükseldi. İnşaat tarafında yaşanan toparlama ve konsolide net kardaki kur farkı giderlerine rağmen gerçekleşen artışın sonuçlar üzerinde hafif olumlu etki yapabileceğini düşünüyoruz.

ZİRAAT YATIRIM – Alarko ALARK 1Ç21 Hisse Analiz – 17.05.2021

Alarko Holding (ALARK, Sınırlı Pozitif): Şirket 1Ç2021’de 43,1mn TL ana ortaklık net dönem karı açıklamıştır. Şirket geçen yılın aynı döneminde ise 17,5mn TL ana ortaklık net dönem karı kaydetmişti. Şirket’in satış gelirleri 1Ç2021’de 1Ç2020’ye göre %4,3 oranında artarak 241,1mn TL’ye yükselirken, brüt kar %31,1 oranında azalarak 49,8mn TL olmuştur. Operasyonel giderler ise aynı dönemde %9,8 oranında azalmış ve 28,3mn TL olmuştur. Diğer faaliyetlerden de 133,2mn TL gelir kaydedilmesinin ardından faaliyet karı geçtiğimiz yılın aynı dönemine göre %47,7 oranında artmış ve 154,7mn TL’yi göstermiştir. Yatırım faaliyetlerinden 11,5mn TL gelir kaydedilmiştir. Özkaynak yöntemiyle değerlenen yatırımlardan 35,7mn TL zarar, finansman tarafında ise 10,2mn TL gider kaydedilmiştir. 25,9mn TL’lik vergi gideri sonrasında ana ortaklık net dönem karı 43,1mn TL seviyesinde gerçekleşmiştir.

TACİRLER YATIRIM – Alarko ALARK Hisse Yorum – 05.01.2021

Alarko Holding, 4Ç20 elektrik üretim verilerini açıkladı. Toplam elektrik üretim miktarı yıllık bazda %5,7 artış kaydederken Karabiga Santrali’ninde üretilen elektrik miktarı yıllık bazda %6,4 arttı. Yenilenebilir enerji kaynaklarında ise, güneş enerjisinden elektrik üretimi yıllık bazda %13 artarken, hidroelektrik santrallerindeki elektrik üretimi kuraklık nedeniyle ciddi miktarda geriledi. Karakuz hidroelektrik santrallerindeki üretim yıllık bazda %48 azalırken, Gönen hidroelektrik santralinde düşük su seviyesi nedeniyle elektrik üretimi yapılamadı.

TACİRLER YATIRIM – Alarko ALARK Hisse Analiz – 23.12.2020

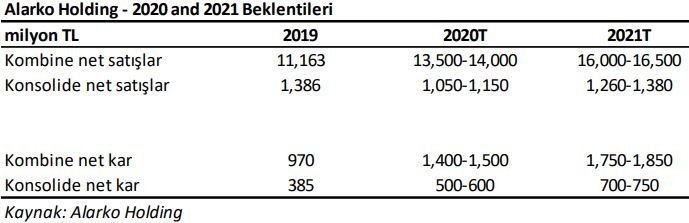

Alarko Holding – Sermaye Piyasaları ve Analist Günü toplantısı notları

Dün Alarko Holding’in üst yönetim ekibinin de yer aldığı ve sanal ortamda düzenlenen Sermaye Piyasaları ve Analist Günü toplantısına katıldık. Toplantıdan oldukça olumlu bir görüşle ayrıldık. Şirket yönetimin 2021 beklentilerinin oldukça muhafazakâr olduğunu ve yukarı yönlü potansiyel içerdiğini düşünüyoruz. Elektrik dağıtım faaliyetleri ve yönetimin 2021 beklentilerine bağlı olarak tahminlerimizi ve 7,90 TL olan hedef fiyatımız revize edeceğiz.

Elektrik dağıtım faaliyetlerinde Enerji Piyasası Düzenleme Kurumu (EPDK), 2021 ile 2025 yılları arasında geçerli olacak 4. tarife dönemini açıklayacak. Şirket yönetim, sermaye getirisine konu olacak yatırım tavan değerinin, reel olarak 2020 fiyatlarıyla, 2020 yılı değeri olan 450 milyon TL’den yıllık 1.040 milyon TL’ye yükselmesini beklemektedir. Her ne kadar sermaye getirisinde kullanılan reel ağırlıklı ortalama sermaye maliyeti %14,60’dan %13,11’e indirilmiş olsa da, yatırım tutarındaki ciddi artışın yatırımlardan elde edilen getiriyi önemli miktarda yükseltmesini bekliyoruz. Bu duruma bağlı olarak, 2020 yılı itibarıyla 1.966 milyon TL olan Düzenlenmiş Varlık Tabanı’nda önümüzdeki beş yıl içinde hızlı bir büyüme olmasını beklemekte ve Meram Dağıtım da Düzenlenmiş Varlık Tabanı’ndan kaydedilecek finansal gelirde artış olmasını beklenmektedir. Ayrıca Meram Dağıtım, daha yüksek kalite faktörlerinden elde edilecek gelirlerden de yararlanacaktır. Elektrik perakende satış faaliyetlerinde ise, brüt marjlar yeni tarife döneminde net marjlar olarak belirlendiğinden, şirket daha yüksek perakende marjlarından yararlanacaktır.

Elektrik üretimi faaliyetlerinde ise, yönetim ortalama elektrik fiyatlarının KWh başına 4,0 USc olmasını bekliyor ve yağışlarda önemli bir düşüşün bir sonucu olarak hidroelektrik santrallerin daha düşük üretilmesi nedeniyle fiyatlarda yukarı yönlü riskler olabileceğine düşünüyorlar. Yönetim, Karabiga’nın 2021 yılında üretim kapasitesinin %15 ön satış ile sattıklarını (2020 yılı için bu oran %40 idi) ve bunun da daha yüksek elektrik fiyatları beklentisinden kaynaklandığını belirtti. Şu anda, kömür vadeli işlemleri ton başına 70 ABD doları civarında seyrederken, kömür fiyatlarında herhangi bir hedging işlemi yapmayı planlamıyorlar. Öte yandan, Karakuz ve Gönen HES’leri halen devam eden kuraklıktan etkilenmekte olup ve 2021 yılında daha düşük kapasite ile çalışması beklenmektedir. Yönetim, portföyündeki yenilenebilir enerji varlıklarının payını satın almalar yoluyla artırmayı planlamaktadır.

3 Eylül’de açıklanan enerji varlıklarındaki yeniden yapılandırılması devam etmektedir. Bilindiği üzere, Alsim Alarko Sanayi Tesisleri ve Ticaret A.Ş. bilançosunda yer alan elektrik enerjisi alanında faaliyet gösteren 1-Alcen Enerji Dağıtım ve Perakende Satış Hizmetleri A.Ş. 2- Altek Alarko Elektrik Santralları Tesis İşletme ve Ticaret A.Ş. 3- Alen Alarko Enerji Ticaret A.Ş. 4- Meram Elektrik Dağıtım A.Ş. 5- Meram Elektrik Perakende Satış A.Ş.’ ye ait iştirak hisselerinin kayıtlı değerleri üzerinden kısmi bölünme suretiyle Alarko Enerji A.Ş.’ne devri 31 Ağustos 2020 tarihli bilançolar üzerinden yapılacaktır. Enerji varlıklarının halka arzına gelince, yönetim bunu uzun vadeli bir proje olarak görmektedir.

Taahhüt bölümünde, yönetim Kazakistan, Rusya ve Romanya’da projelerle ilgilenmektedir. 9A20 itibarıyla, devam eden işler büyüklüğü 1.173 milyon ABD Doları’dır.

Yönetim, 2021 yılında turizm bölümünde otel doluluk oranının %80’ler civarında olmasını beklemektedir. Bu oran çok sağlıklı bir işaret olmasa da oteldeki oda fiyatlarının artması, marjlara ve kârlılığın büyümesine katkı sağlamaktadır. Yönetim, 2021 yılında 2019 FAVÖK’üne eşit veya daha yüksek olacak bir FAVÖK kaydedileceğini tahmin etmektedir.

Arazi ve geliştirme bölümünde yönetim Londra, New York ve Berlin gibi metropol ülkelerde gayrimenkul satın almayı ve otel olarak yönetilecek turizm bölümüne kiralamayı planlamaktadır.

Alarko Holding, net döviz açık pozisyonunu, hisse payına göre düzeltilmiş olarak, 2019 yılı itibarıyla 2 milyar TL’den 9A20 itibarıyla, 801 milyon TL’ye indirmeyi başarmıştır. Önümüzdeki dönemde güçlü nakit yaratımı ve 2021 için öngörülen nispeten istikrarlı USD / TL paritesi sayesinde borçluluk oranlarında azalma olması beklenmektedir.

Son olarak, şirket yönetimin 2021 beklentilerinin oldukça muhafazakâr olduğunu ve yukarı yönlü potansiyel içerdiğini düşünüyoruz. Elektrik dağıtım faaliyetleri ve yönetimin 2021 beklentilerine bağlı olarak tahminlerimizi ve 7,90 TL olan hedef fiyatımız revize edeceğiz.

Son olarak, şirket yönetimin 2021 beklentilerinin oldukça muhafazakâr olduğunu ve yukarı yönlü potansiyel içerdiğini düşünüyoruz. Elektrik dağıtım faaliyetleri ve yönetimin 2021 beklentilerine bağlı olarak tahminlerimizi ve 7,90 TL olan hedef fiyatımız revize edeceğiz.

AK YATIRIM – Alarko ALARK Hisse 3Ç20 Analiz – 09.11.2020

Alarko Holding’in 3Ç20 net karı yıllık bazda %41 düşüş ile 149 milyon TL’ye geriledi. Şirket’in konsolide FAVÖK’ü %55 artış ile 113 milyon TL’ye ulaştı. Ancak özsermaye yöntemi ile konsolide edilen ithal kömür elektrik üretim santrali Cenal’in kur farkı giderleri nedeniyle geçtiğimiz yılın aksine net zarar açıklamış olması konsolide net karın düşmesine sebep oldu. Diğer taraftan hem elektrik üretim hem de elektrik dağıtım iş kollarının operasyonel karlılıkları geçtiğimiz yıla göre iyileşme gösterdi. Sonuçlar beklentiler dahilinde gerçekleşti (konsensus net kar tahmini 156 milyon TL). Dolayısı ile sonuçların hisse üzerinde bir etki yapmasını öngörmüyoruz.

ZİRAAT YATIRIM – Alarko ALARK Hisse 3Ç20 Analiz – 09.11.2020

Alarko Holding (ALARK, Sınırlı Pozitif): Şirket’in üçüncü çeyrek ana ortaklık net dönem karı geçen yılın aynı dönemine göre %41,1 oranında azalarak 149mn TL olarak gerçekleşmiştir. Satış gelirleri üçüncü çeyrekte bir önceki yılın aynı dönemine göre %4,9 oranında azalan şirketin brüt karı ise %39,1 oranında artarak 133,7mn TL’ye yükselmiştir. Operasyonel giderler aynı dönemde %7 oranında azalırken, diğer faaliyetlerden 112,4mn TL gelir kaydedilmiş ve böylece faaliyet karı 215,7mn TL olmuştur. Yatırımlardan 17,8mn TL gelir ve ayrıca finansman tarafında 12,5mn TL gider kaydedilmiştir. 39,8mn TL lik vergi gideri sonrası şirketin 3.çeyrek ana ortaklığa düşen net dönem karı 149mn TL olmuştur.

Üçüncü çeyrekteki kar rakamıyla birlikte Şirket’in Ocak-Eylül dönemi ana ortaklık net dönem karı 259,7mn TL olmuştur. Geçen yılın aynı döneminde ise 338,7mn TL ana ortaklık net dönem karı açıklanmıştı.

TACİRLER YATIRIM – Alarko ALARK Hisse 3Ç20 Analiz – 09.11.2020

Alarko Holding – 3Ç20 sonuçlarını 149 milyon TL net kar ile açıkladı. Açıklanan net kar rakamı, yıllık bazda yüzde %41 azalırken, çeyreksel bazda ise, yüzde %60 arttı. Açıklanan net kar rakamı beklentimiz olan 154 milyon TL ile uyumlu gerçekleşti. Kombine rakamlara baktığımızda, satışlar yıllık bazda %32 büyüdü ve 4,441 milyon TL olarak gerçekleşti. Elektrik üretim tarafında kombine satışlar çeyreksel bazda %6 ve yıllık bazda %13 artarken, FAVÖK ise çeyreksel bazda %18 ve yıllık bazda %3 arttı. Enerji dağıtım tarafında ise kombine satışlar yıllık bazda %43 büyürken, FAVÖK %116 y/y büyüdü. Sanayi ticaret ve taahhüt tarafında ise kombine satışlar sırasıyla, yıllık bazda ve sırasıyla, %46 ve %37 arttı. Sanayi ticaret bölümünün kombine FAVÖK %461 artarken, inşaat taahhüt bölümü 31 milyon TL FAVÖK açıkladı. (3Ç19: -32 milyon TL)

Elektrik dağıtım ve perakende iş kolundan elde edilen gelir artışı, perakende elektrik satış miktarındaki artış, elektrik tarifelerindeki artış ve 2020 yılı başından itibaren yaklaşık 8 kat artan serbest tüketici artışı sonucu gerçekleşti. Alarko Holding’in 9A20 itibariyle 137 milyon TL net nakit pozisyonu bulunmaktadır.

TACİRLER YATIRIM – Alarko ALARK Hisse Analiz – 06.11.2020

Alarko Holding – Bugün 3Ç20 sonuçlarını açıklayacak. 3Ç20 konsolide net karının 154 milyon TL olarak gerçekleşmesini ve geçen yıla göre %39 azalış ve 2Ç20’ye göre %65 artış göstermesini bekliyoruz. Enerji bölümünden faaliyet performansı açısından çok iyi sonuçlar beklememize rağmen Karabiga Termik Santrali ile ilgili yabancı para cinsinden borçların yarattığı kur farkı giderlerinin net kar üzerinde olumsuz etkisinin olmasını bekliyoruz.

Elektrik dağıtım faaliyetlerinde, MEDAŞ tarafından elektrik dağıtımı yapılan şehirlerdeki toplam elektrik tüketimi, yıllık bazda, yaklaşık %15 artış kaydetti. Bu artışın altında yatan nedenler zirai amaçlı elektrik tüketimindeki artış ve 2Ç20’deki pandemi nedeniyle zayıf seyreden endüstriyel tüketimde normalleşme süreci ile hızlı tüketim artışıdır. MEPAŞ’ta artan tüketim hacimleri ile birlikte iyi sonuçlar olması ile birlikte MEDAŞ’ın da daha yüksek Düzenlenmiş Varlık Tabanı ve enflasyon etkileri ile birlikte iyi sonuçlar üretmesini bekliyoruz.

Elektrik üretim faaliyetlerinde ise, Alarko Holding’in elektrik santrallerinin ürettiği elektrik miktarı yıllık bazda %7 artış kaydederken, amiral gemisi konumunda bulunan Karabiga Santrali’inin elektrik üretim miktarı %8 arttı. 3Ç20’de ortalama elektrik fiyatları çeyreksel bazda %34 artarken yıllık bazda yatay kaldı ve 301 TL/MWh olarak kaydedildi. Karabiga’nın faaliyet performansının oldukça kuvvetli olmasını beklerken, döviz bazlı borçlarının yaratacağı kur farkı giderinin de net karı olumsuz yönde etkilemesini bekliyoruz.

Son olarak da, turizm bölümünün net karını %15 civarında artış kaydetmesini, endüstri ve ticaret bölümünün net karının düşük bazdan gelerek normalleşmesini ve arazi geliştirme bölümün Alarko GYO’nun net döviz uzun pozisyonu sayesinde (1Y20: 105 milyon ABD Doları) ciddi artış kaydetmesini bekliyoruz.

TACİRLER YATIRIM – Alarko ALARK Hisse Analiz – 16.10.2020

Alarko Doğalgaz Çevrim Santrali Lisans İptali: Şirketin bağlı ortaklığı Altek Alarko Elektrik Santralları Tesis İşletme ve Ticaret A.Ş.’ nin bilanço aktifinde yer alan Kırklareli ilinde kurulu Doğalgaz Kombine Çevrim Santralı’nda ekonomik sebeplerle en az 1 yıl boyunca elektrik üretimi yapılmayacağı, bu durumun şirketimin faaliyet sonuçları üzerinde önemli bir etkisi olmayacağı daha önce kamuya duyurulmuştu. Söz konusu santralin kapatılarak ekipmanlarının satışı amacıyla, elektrik üretim lisansının iptal edilmesi talebiyle EPDK’ ya başvurulmasına karar verilmiştir. 05.11.2018 tarihinden beri ekonomik sebeplerle elektrik üretimi durdurulmuş olan bu santralin kapatılmasının şirket faaliyet sonuçları üzerinde bir etkisi olmayacaktır.

Kırklareli santrali, her biri 82 MW üretim kapasitelerine sahip iki türbinden oluşan 164 MW üretim kapasitesine sahiptir. 64 milyon USD yatırım maliyeti ile ilk türbin 2006 yılında, ikinci türbin ise 80 milyon USD yatırım maliyeti ile 2010 yılında faaliyete geçmiştir. Santralin imtiyaz süresi 49 yıldır. Olumsuz spark marjları nedeniyle, 64 MW kapasite Temmuz 2018’de, 82 MW ise Kasım 2018’de durdurulmuştur. Kırklareli Doğal Gaz santrali şu anda faaliyette olmayıp, santralin defter değeri 2019 itibariyle 85 milyon TL olarak kaydedilmiştir.

Alarko, Kırklareli Doğalgaz Kombine Çevrim Santrali’nin Üretim Lisansının İptali İçin EPDK’ya Başvurulduğunu Açıkladı – 15.10.2020

KAP Açıklaması: Bağlı Ortaklığımız Altek Alarko Elektrik Santralları Tesis İşletme ve Ticaret A.Ş.’ nin bilanço aktifinde yer alan Kırklareli ilinde kurulu Doğalgaz Kombine Çevrim Santralı’nda ekonomik sebeplerle en az 1 yıl boyunca elektrik üretimi yapılmayacağı, bu durumun Şirketimizin faaliyet sonuçları üzerinde önemli bir etkisi olmayacağı daha önce kamuya duyurulmuştu.

Söz konusu santralin kapatılarak ekipmanlarının satışı amacıyla, elektrik üretim lisansının iptal edilmesi talebiyle EPDK’ ya başvurulmasına karar verilmiştir. 05.11.2018 tarihinden beri ekonomik sebeplerle elektrik üretimi durdurulmuş olan bu santralin kapatılmasının Şirketimizin faaliyet sonuçları üzerinde bir etkisi olmayacaktır.

TACİRLER YATIRIM – Alarko ALARK Hisse Analiz 2Ç20 – 18.08.2020

2Ç20 sonuçlarını 93 milyon TL net kar açıkladı ve açıklanan net kar rakamı yıllık bazda %44 geriledi. Şirketin konsolide net karındaki gerilemenin altında yatan ana sebep, elektrik dağıtım segmentinin karlılığında 2Ç19’da kaydedilen yüksek baz nedeniyle olan gerilemedir. Alarko Holding’in kombine net satışları, yıllık bazda, %18 artış kaydetti ve bu artışına altındaki temel sebep enerji bölümündeki cironun %21 artmasıdır. Elektrik üretimi ve dağıtımı alt segmentlerinin ciroları, sırasıyla ve yıllık bazda, %57 ve %8 artış kaydetti. Elektrik dağıtımında kaydedilen düşük büyüme şirketin 2Ç19’da kaydedilen tarife artışı sonucu oluşan daha yüksek gelir tabanıdır. Taahhüt segmentinin cirosu %16 artarken, arazi geliştirme segmentinin cirosu %23 azaldı.

Alarko Holding’in kombine FAVÖK’ü %23 geriledi ve bunun altında yatan enerji bölümünün FAVÖK’ünde yaşanan yıllık %26 gerilemedir. Elektrik üretimi bölümünün FAVÖK’ı %55 artarken, elektrik dağıtımı bölümünün FAVÖK’ı 2Ç19’da tarife güncellenmesi nedeniyle oluşan yüksek baz nedeniyle yıllık %67 azaldı. Karabiga’nın FAVÖK’ı %74 artış kaydederken Altek’in FAVÖK’ı %19 artış kaydetti. Detaylarına baktığımızda, toplam elektrik satış hacmi, yıllık bazda %6 artış kaydeti. CENAL’in üretim miktarı %8 artarken, Karakuz’un üretim miktarı azalan yağışlara bağlı olarak %11 geriledi. Ortalama elektrik satış fiyatı yıllık bazda %12 arttı. İnşaat bölümünün cirosu, yıllık bazda %16 arttı ancak FAVÖK’ı %24 geriledi. 30 Haziran 2020 itibariyle mevcut bekleyen iş miktarı 1,2 milyar ABD Doları seviyesinde olup, bekleyen işlerin %73’ü yurt dışı kaynaklıdır.

Kombine borç, çeyreksel bazda, %5 artış kaydetti ve 5,9 milyar TL olarak kaydedildi. Alarko Holding muhtelif yabancı para borçlarını TL’ye çevirmiş olup, TL bazlı borçların toplam borçların içerisindeki payı 1Ç20’de %12’den 1Y20’de %20’ye ve Temmuz ayı sonu itibariyle %26’ya yükselmiştir. 30 Haziran 2020 itibariyle, Alarko Holding’in holding seviyesinde 131 milyon TL net nakit pozisyonu bulunmaktadır. (1Ç20: 93 milyon TL). Hedging stratejileri olarak ise, 2020 yılındaki kömür tüketiminin %40’ı ton başına 74,2 ABD doları seviyesinden hedge edilmiş olunup, şirketin kombine bazda 209 milyon ABD Doları ve ortalama 6,21 TL’den döviz hedge pozisyonu bulunmaktadır.

DENİZ YATIRIM – Alarko ALARK Hisse Analiz 2Ç20 – 18.08.2020

ALARK; Ciroda düşüş, marjlarında iyileşme / nötr… Alarko Holding, 2Ç20’de 260 milyon TL gelir, 95 milyon TL FAVÖK ve 93 milyon TL net kar açıkladı. Ortalama piyasa beklentisi bulunmamaktadır. Cirodaki azalışa karşın, marjlardaki iyileşme dikkat çekmektedir. Sonuçların hisse performansı üzerinde kısa vadede nötr bir etkiye neden olabileceğini düşünüyoruz. Şirket’in satış gelirleri 2Ç20’de önceki yılın aynı dönemine kıyasla %38 oranında azalmıştır. Operasyonel kar marjlarında 2Ç19’a kıyasla belirgin iyileşme görülmesine bağlı olarak FAVÖK önceki yıla paralel bir seviyede korundu. Özkaynak yöntemiyle değerlenen yatırımların karından paylar kaleminin önceki yıla göre azalması ise net karın yıllık bazda gerilemesinde etkili oldu; 2Ç19’da 149,9 milyon TL net kar elde eden Alcen Enerji (ortaklık payı %49,96) bu çeyrekte yalnızca 15,5 milyon TL dönem karı kaydetti. 2Ç19’da 167 milyon TL net kar elde eden Şirket bu çeyrekte 93 milyon TL net kar açıkladı.

ZİRAAT YATIRIM – Alarko ALARK Hisse Analiz 2Ç20 – 18.08.2020

Alarko Holding (ALARK, Nötr): Şirket’in ana ortaklık net dönem karı 2Ç2020’de geçen yılın aynı dönemine göre %44,3 oranında azalarak 93,2mn TL olarak gerçekleşmiştir. Şirketin satış gelirleri geçen yılın aynı dönemine göre %37,7 oranında azalmış ve 260,4mn TL olmuştur. Satışların maliyeti %48,9 oranında azalmış ve buna bağlı olarak brüt kar %11,5 oranında azalmıştır. Operasyonel giderleri %38,5 oranında azalan şirket, diğer faaliyetlerden 38,5mn TL gelir kaydetmiştir. Böylece, esas faaliyet karı geçtiğimiz yılın aynı dönemine göre %5,5 oranında azalmış ve 124,1mn TL olmuştur. Yatırım faaliyetlerinden 9,7mn TL, özkaynak yöntemiyle değerlenen yatırımlardan da 20,2mn TL gelir kaydedilirken, finansman tarafında 11,4mn TL gider yazılmıştır. Böylece vergi öncesinde 142,5mn TL kar elde edilmiş ve 29,3mn TL vergi gideri sonrası şirketin ana ortaklık net dönem karı 93,2mn TL olmuştur. 2020 ilk altı aylık dönemde ise 110,7mn TL ana ortaklık net dönem karı elde edilmiştir. Geçtiğimiz yılın aynı döneminde Holding 85,8mn TL ana ortaklık net dönem karı açıklamıştı.

Alarko, Alsim’in Fas’daki Demiryolu Projesi ile İlgili Gelişmeler Hakkında Bildirimde Bulundu – 16.07.2020

Bağlı ortaklığımız Alsim Alarko Sanayi Tesisleri ve Ticaret A.Ş.’nin; Fas’da üstlenmiş olduğu Tanger-Kenitra demiryolu projesinin sözleşmesinin feshedildiği, bunun üzerine haklarımızı almak için dava yoluna gidildiği, ilk derece mahkemesince verilen kararda taleplerimizin kısmen karşılanmış olduğu ve dava sürecinin devam etmekte olduğu daha önce kamuya duyurulmuştu.

İstinaf mahkemesinin bugün tebellüğ ettiğimiz gerekçeli kararında, proje kapsamında yapılan işlerle ilgili olarak işveren idare tarafından şirketimize 17.874.491,42 Fas Dirhemi (MAD) asıl alacak ve buna ilişkin 1.269.833,41 MAD gecikme faizi olmak üzere toplam 19.144.324,83 MAD (yaklaşık 1.914.000 USD) ödenmesi karara bağlanmıştır. Tarafların üst mahkemeye başvurma hakları bulunmaktadır.

Alarko’da Temettü Kararı – 16.07.2020

Alarko Holding A.Ş. nin 14.07.2020 tarihinde yapılan olağan genel kurul toplantısında; Şirketimizin 2019 yılına ait konsolide finansal tablolarında yer alan 507.722.526,-TL dönem kârından; Sermaye Piyasası Mevzuatı, Şirket Esas Sözleşmesi ve diğer mevzuat hükümleri uyarınca 52.012.262,-TL vergi karşılığı, 70.913.319,-TL kontrol gücü olmayan paylar ve 1.810.395,-TL birinci tertip genel kanuni yedek akçe ayrıldıktan sonra kalan 382.986.550,- TL net dağıtılabilir dönem kârına 5.602,-TL tutarındaki bağışların ilavesi ile oluşan 382.992.152,-TL’nin %8,97’sine tekabül eden 34.365.000,-TL (Brüt) tutarındaki kısmının ortaklara kâr payı olarak nakden dağıtılmasına, · Kalan tutarın olağanüstü yedek akçelere eklenmesine, · Vergi tevkifatına tabi olan kâr payı kısmı üzerinden gerekli vergi tevkifatının yapılmasına, · Kâr payı dağıtımına 23.10.2020 tarihinde başlanmasına, oyçokluğu ile karar verildi.

Ortaklığın net dönem karı 455.710.264 TL olup, bu tutara dahil olan 70.913.319 TL kontrol gücü olmayan paylara ait dönem karı dikkate alındığında, 384.796.945 TL tutarındaki ana ortaklığa ait net dönem karı esas alınmıştır.

|

Nakit Kar Payı Ödeme Tutar ve Oranları

|

||||||||||||||

|

||||||||||||||

|

Kar Payı Ödeme Tarihleri

|

||||||||||||||

|

İthal kömür santrallerinin vergi sınırı 80 dolara çıkabilir – 06.07.2020

Habertürk gazetesinde yer alan habere göre hükümet ithal kömür santrallerinin kullandığı kömüre uygulanan 70 dolarlık ek vergi sınırını 80 dolara çıkarmak için çalışma yapıyor. Öncelikle belirtmek isteriz ki henüz kesinleşmiş bir durum yok ve bu tip çalışmalara dair haberler çıksa da bu tip vergiler yasallaşmayabiliyor.

Alarko’nun Karabiga santrali ithal kömür santrali ve ithal kömür santralleri kömür fiyatının 70 doların altında olduğu dönemlerde gerçek fiyat ile bu sınır arasındaki fiyat farkını vergi olarak ödüyorlar. Dolayısıyla bu sınırın 80 dolara çıkartılması, bu santrallerin kömür maliyetlerini de aynı oranda artıracaktır. Söz konusu haber Alarko hissesinde fiyat hareketlerine neden olabilir.

AK YATIRIM – Alarko ALARK Hisse Analiz 1Ç20 – 01.06.2020

Alarko Holding 1Ç20’de 231 milyon TL ciro (-%37 y/y, -%18 ç/ç), 50 milyon TL FAVÖK (-%17 y/y, -%17 ç/ç) ve 18 milyon TL net kar açıkladı (1Ç19’da 81 milyon TL net zarar) (tahmin bulunmuyor). İnşaat tarafındaki ciro düşüşü konsolide satış gelirinin gerilemesine sebep oldu. Net kar katkısına baktığımızda, turizm segmentinin artan net zararına rağmen, enerji iş kolunun geçtiğimiz yıl 95 milyon TL olan net zararının 1Ç20’de 3 milyon TL net kara dönmesi ve inşaat biriminin net kar katkısının 45 milyon TL’den 65 milyon TL’ye çıkması konsolide net kar elde edilmesini sağladı.

DENİZ YATIRIM – Alarko ALARK Hisse Analiz 1Ç20 – 01.06.2020

ALARK; Marjlarında iyileşmenin etkisiyle net kar açıkladı. Alarko Holding, 1Ç20’de 231 milyon TL gelir, 50 milyon TL FAVÖK ve 18 milyon TL net kar açıkladı. Ortalama piyasa beklentisi bulunmamaktadır. Satış gelirlerindeki azalışa karşın marjlardaki iyileşme ve yatırım faaliyetlerinden gelirler kaleminin katkısıyla Şirket ilk çeyrekte net kar açıkladı, sonuçlar hisse performansı üzerinde kısa vadede sınırlı olumlu bir etki yaratabilir. Şirket’in satış gelirleri 1Ç20’de önceki yılın aynı dönemine kıyasla %37 oranında azalmıştır. Brüt kar marjı 1Ç19’a kıyasla 11,1 yüzde puan artarken, FAVÖK marjı da yıllık 5,2 yüzde puan artışla %21,7’ye yükseldi. FAVÖK yıllık %17 azalışla 50 milyon TL düzeyinde gerçekleşti. Yatırım faaliyetlerinden gelirler kaleminin artışı da sonuçları olumlu yönde etkiledi, 1Ç19’da 81 milyon TL zarar kaydeden Şirket bu çeyrekte 18 milyon TL net kar açıkladı.

TACİRLER YATIRIM – Alarko ALARK Hisse Analiz 1Ç20 – 01.06.2020

1Ç20 sonuçlarını 18 milyon TL net kar açıkladı. Şirket 1Ç19’de 81 milyon TL zarar açıklamıştı. Şirketin net karındaki güçlü artışın altında yatan sebep enerji bölümündeki gerek üretim gerekse dağıtım faaliyetlerindeki güçlü operasyonel performanstır. Alarko Holding’in kombine net satışları, yıllık bazda, %26 artış kaydetti ve bu artışına altındaki temel sebep enerji bölümündeki cironun %39 artmasıdır. Elektrik dağıtımı ve üretimi alt segmentlerinin ciroları, sırasıyla ve yıllık bazda, %29 ve %56 artış kaydetti. Alarko Holding’in kombine FAVÖK’ü %76 arttı ve bunun altında yatan enerji bölümünün FAVÖK’ünde yaşanan yıllık %88 büyümedir. Elektrik üretimi bölümünün FAVÖK’ı %110 arttı ve 406 milyon TL olarak gerçekleşirken, elektrik dağıtımı bölümünün FAVÖK’ı %50 arttı ve 174 milyon TL olarak kaydedildi.

Detaylarına baktığımızda, elektrik satış hacmi, yıllık bazda, %23 arttı ve bu artışın altında yatan ana neden ise, CENAL’de 1Ç19’da yapılan bakım çalışması nedeniyle düşük üretim olmasıdır. CENAL’in elektirik üretimi, yıllık bazda, %27 büyüdü. Ortalama elektrik satış fiyatı, yıllık bazda, %17 arttı. İnşaat bölümünün cirosu, yıllık bazda %47 azaldı ve FAVÖK’ı 3 milyon TL zarar olarak gerçekleşti. 31 Mart 2020 itibariyle mevcut bekleyen iş miktarı 1,2 milyar ABD Doları seviyesinde olup, bekleyen işlerin %71’i yurt dışı kaynaklıdır. 1Ç20 itibariyle, Alarko Holding’in holding bazında net nakit pozisyonu 93 milyon TL olarak gerçekleşmiştir.

ZİRAAT YATIRIM – Alarko ALARK Hisse Analiz 1Ç20 – 01.06.2020

Alarko Holding (ALARK, Sınırlı Pozitif): Şirket’in 1Ç2020’de 17,5mn TL ana ortaklık net dönem karı açıklamıştır. Geçtiğimiz yılın aynı döneminde ise Şirket 81,5mn TL zarar kaydetmişti. Şirket’in satış gelirleri bu çeyrekte geçtiğimiz yılın aynı dönemine göre %36,6 oranında azalarak 231,2mn TL olmuştur. Maliyetler %45,4 oranında azalmış ve buna bağlı olarak da brüt kar yıllık %1,8 oranında azalmış ve 72,2mn TL olmuştur. Operasyonel giderleri geçen yılın aynı dönemine göre %28,5 oranında artmış, diğer faaliyetlerden 63,9mn TL gelir kaydedilmiştir. Böylece şirketin esas faaliyet karı geçtiğimiz yılın aynı dönemine göre %2,3 oranında artmış ve 104,7mn TL olmuştur. Yatırım tarafında 20mn TL gelir kaydedilirken, özkaynak yöntemiyle değerlenen yatırımlardan ise 24mn TL zarar kaydedilmiştir. Finansman tarafında ise 23,1mn TL gider yazılmıştır. Vergi öncesi karı 77,5mn TL iken, 27,4mn TL vergi gideri sonrası şirketin ana ortaklıklara düşen net dönem karı 17,5mn TL olmuştur.

Alarko Vergi Dairesi Finansallarını Açıkladı – 27.05.2020

Alarko Holding’in Vergi Dairesine Sunulan 2020 Yılı 3 Aylık Zararı 3.180.131 TL

TACİRLER YATIRIM – Alarko ALARK Hisse Analiz 4Ç19 – 03.03.2020

4Ç19 sonuçlarını 46 milyon TL net kar açıkladı. Şirket 4Ç18’de 362 milyon TL net kar açıklamıştı. Şirketin net karındaki azalmanın altında yatan ana sebep özkaynak yöntemiyle değerlenen yatırımlardan kaydedilen zarardır. (4Ç19: 29 milyon TL zarar, 3Ç19: 201 milyon TL net kar ve 4Ç18: 417milyon TL). Alarko Holding’in kombine net satışları, yıllık bazda, %16 artış kaydetti ve bu artışına altındaki temel sebep enerji bölümündeki cironun %16 artmasıdır. Elektrik dağıtımı ve üretimi alt segmentlerinin ciroları, sırasıyla ve yıllık bazda, %24 ve %5 artış kaydetti.

Alarko Holding’in kombine FAVÖK’ü %3 azaldı ve bunun altında yatan enerji dağıtımı bölümünün FAVÖK’ünde yaşanan ciddi daralmadır. Dönem içinde ayrılan dava karşılığı, 4Ç18’de yazılmış olan kur farkı gelirine rağmen 4Ç19’da yazılmış olan kur farkı zararı ile daha düşük kaydedilen finansal gelir, elektrik dağıtım iş kolunun katkısını sınırlamış, FAVÖK gelişimi üzerinde sınırlayıcı etkiye sebebiyet vermiştir.

Elektrik üretiminde ise, toplam elektrik üretimi 4Ç19’da geçen sene aynı döneme kıyasla %4 oranında azalmıştır. Bu azalışta CENAL termik santralinde yaşanan arıza ile Karakuz HES’in geçen sene aynı döneme kıyasla sınırlı üretimi önemli etkenler olmuştur. 4Ç19’da CENAL Karabiga tesisinde deniz suyu pompalama filtresinde yaşanan arıza ile ikaz sisteminde yaşanan arıza ana etkenler olmuştur. 30 Eylül 2019 itibariyle mevcut bekleyen iş miktarı 1,2 milyar ABD Doları seviyesinde olup, bekleyen işlerin %77’sı yurt dışı kaynaklıdır. 2019 yılsonu itibariyle, Alarko Holding’in holding bazında net nakit pozisyonu 99 milyon TL olarak gerçekleşmiştir.

ZİRAAT YATIRIM – Alarko ALARK Hisse Analiz 4Ç19 – 03.03.2020

Alarko Holding (ALARK, Sınırlı Pozitif): Şirket, 2019 yılının 4. çeyrek ana ortaklık net dönem karı geçen yılın aynı dönemine göre %87,3 oranında azalarak 46,1mn TL olmuştur. Şirketin 4Ç2019 satış gelirleri 4Ç2018’e göre %6,7 azalışla 282,1mn TL olurken, satışların maliyeti %25,6 azalmıştır. Buna bağlı olarak brüt kar %171,8 artışla 78,8mn TL’ye yükselmiştir. Operasyonel giderler %112,4 artışla 29mn TL olurken, diğer faaliyetlerden 55,5mn TL gelir kaydedilmiştir. Böylece şirketin faaliyet karı 105,4mn TL olmuştur. Bir önceki yılın aynı döneminde diğer faaliyetlerden 118,8mn TL gider kaydedilirken, şirket 103,5mn TL faaliyet zararı kaydetmişti. Yatırımlardan 25,3mn TL gelir kaydedilirken, iştiraklerden ise 4Ç2018’deki 417,1mn TL’lik gelire karşın, 4Ç2019’da 29,3mn TL gider kaydedilmiştir. Şirketin finansman tarafında 16,9mn TL gider kaydedilmiş ve vergi öncesi kar 84,4mn TL olmuştur. 9,7mn TL vergi gideri sonrası 4. çeyrek net dönem karı 74,7mn TL olurken ana ortaklık payına düşen net kar 46,1mn TL seviyesinde gerçekleşmiştir. Şirketin 2019 yılı ana ortaklık net dönem karı 385mn TL olarak gerçekleşmiştir. Bir önceki yılın aynı döneminde ise şirket 194mn TL ana ortaklık net dönem zararı açıklamıştı.

VAKIF YATIRIM – Alarko ALARK Hisse Haber Yorum – 13.02.2020

(+) Alarko Holding (ALARK): Bağlı ortaklığı Alsim Alarko’nun liderliğindeki konsorsiyumun, Kazakistan Cumhuriyeti Yatırım ve Kalkınma Bakanlığı ile Alma-ata Çevreyolu Yapım ve İşletilmesine ilişkin kamu-özel ortaklığı (PPP) ihalesine ilişkin sözleşmeyi şubat 2018 tarihinde imzaladığını hatırlatan şirket, projenin finansmanına ilişkin sözleşmelerin de 12 Şubat 2020 tarihinde imzalandığını açıkladı. Yorum: Yaklaşık 1,67 mlr $ tutarındaki anlaşmada şirketin payına düşen kısım (%33,30) 555,6 mn $ olarak açıklanırken proje, 30 Eylül 2019 itibariyle açıklanan 1,21 mlr $ seviyesindeki bakiye sipariş tutarı içinde yer almaktadır. Bununla birlikte, yılbaşından bugüne endeksin %2 altında performans sergileyen şirket hisselerine haberin pozitif yansıyabileceği görüşündeyiz.

Attaş Alarko Turistik Tesisler A.Ş.’nin Otel ve Tatil Köyü Projesine İlişkin Açıklama – 30.12.2019

Alarko KKTC’deki Projesini Genişletiyor. Şirket KAP’a konuya ilişkin şu açıklamayı yaptı:

“Bağlı Ortaklığımız Attaş Alarko Turistik Tesisler A.Ş.’nin Kuzey Kıbrıs Türk Cumhuriyeti’ nde, Yeni Erenköy – İskele Bölgesinde tahsis edilen arazi üzerinde inşa edeceği ve projenin safhaları tamamlandığında 1.272 yatak kapasitesine ulaşacak otel ve tatil köyü projesi için inşaat ruhsatı alındığı daha önce kamuoyuna duyurulmuştu.

Proje ile bitişik konumda bulunan turistik tesis alanının da tahsisi alınmış ve projeye dahil edilmiştir. Bu çerçevede yatırım teşvik belgesi ve inşaat ruhsatının güncellenmesini müteakip, ekonomik koşullarla paralel olarak faaliyete devam edilecektir.”

Alarko Holding Kar Dağıtım Politikasında Değişiklik Açıkladı – 21.11.2019

Alarko Holding her yıl dağıtılabilir dönem kârın en az %5’ini ortaklara kâr payı olarak nakden veya sermayeye ilave etmek suretiyle bedelsiz hisse olarak dağıtmayı prensip olarak öngördüklerini açıkladı. Yapılan açıklamanın detaylarını aşağıda bulabilirsiniz:

KAP Açıklaması: Alarko Holding A.Ş. Yönetim Kurulu’nun 21 Kasım 2019 tarihli kararıyla, Şirket’in Kar Dağıtım Politikası II-19.1 sayılı Kar Payı Tebliği’ne uygun olarak Şirket’in kar payı dağıtım tarihini belirlerken Şirket’in fonlama politikası, fonların bulunabilirliği ve likiditesi, kazançların stabilitesi ve Şirket’in büyüme ihtiyaçları doğrultusunda halka açık hisselerimize yapılacak yatırımları teşvik etme, mevcut yatırımcılarımızın haklarını koruma amacıyla revize edilmesine aşağıda yer alan yeni Kar Dağıtım Politikası’nın Şirket Genel Kurul Toplantısı’nda pay sahiplerinin onayına sunulmasına karar verilmiştir.

Onaya Sunulacak Yeni Kar Dağıtım Politikası İçeriği şu şekildedir:

“Şirketimiz Türk Ticaret Kanunu hükümleri, Sermaye Piyasası Mevzuatı, Vergi Mevzuatı ve diğer ilgili mevzuat ile Esas Mukavelemizin kâr dağıtımı ile ilgili maddesi çerçevesinde kâr dağıtımı yapmaktadır.

Kâr dağıtım politikası ve SPK Kurumsal Yönetim İlkeleri’nde öngörülen hususları içeren Yönetim Kurulu’nun yıllık kâr dağıtım önerisi faaliyet raporunda yer almaktadır. Yönetim Kurulu, kâr dağıtım politikası çerçevesinde her yıl kâr payı dağıtımına ilişkin teklifini karara bağlar ve Genel Kurulun onayına sunar. Yönetim Kurulunun kâr payı dağıtım teklifi Genel Kurul tarafından onaylandığı takdirde, kâr payı dağıtımının en geç 1 ay içerisinde başlanması esastır.

Şirketimiz kâr dağıtım politikasını Sermaye Piyasası Mevzuatı ve Esas Mukavelemizde yer alan hükümler çerçevesinde, şirketin faaliyet performansı, yatırım politikası, nakit ihtiyaçlar, mali durum ve piyasa gelişmelerini gözetmek suretiyle benimsemiştir. Bu politika, ulusal ve küresel ekonomik şartlarda herhangi bir olumsuzluk olması, gündemdeki projelerin ve şirketin finansal kaynaklarının durumuna göre Yönetim Kurulu tarafından her yıl gözden geçirilmektedir.

Şirketimiz her yıl dağıtılabilir dönem kârının en az % 5’ ini ortaklarına kâr payı olarak nakden veya sermayeye ilave etmek suretiyle bedelsiz hisse olarak dağıtmayı prensip olarak öngörmektedir. Kâr dağıtım politikası çerçevesinde, temettü ilgili hesap dönemi itibariyle mevcut payların tümüne eşit olarak dağıtılır, herhangi bir imtiyaz uygulanmaz. Şirketimiz prensip olarak yıl içinde kâr payı avansı dağıtmamaktadır.”

İŞ YATIRIM – Alarko ALARK Hisse Analiz 3Ç19 – 08.11.2019

ALARK 3Ç19 Finansal Sonuçları: Güçlü operasyonel sonuçlar… Alarko Holding 3Ç19 finansallarında 253mn TL net kar açıkladı. Geçtiğimiz yılın aynı döneminde 393mn TL zarar açıklamıştı. Karşılaştırma yapmak içi herhangi bir tahmin bulunmuyor. Net karda yıllık bazda yaşanan iyileşme konsolide bazda operasyonel karlılıktaki iyileşme ve öz sermaye yöntemi ile konsolide olan Meram ve Karabiga termik santralinin karlılığındaki artıştan kaynaklandı.

Şirket’in gelirleri özellikle taahhüt/gayrimenkul segmentinin düşük katkısı nedeni ile yıllık bazda %22 daralarak 321mn TL’ye gerilemiş olsa da FAVÖK yıllık bazda %62 artış göstererek 73mn TL’ye yükseldi. Gelir büyümesini turizm (+%11) ve elektrik üretim (+%24) segmentleri sağlarken taahhüt /gayrimenkul segmenti %32 daraldı. FAVÖK artışına ise bütün segmentler katkıda bulunurken en büyük katkı tourizm ve enerjiden geldi. Turizm segmentinin FAVÖK’ü bu yıl turist sayısındaki artışın da katkısıyla %41 yükselterek 33mn TL’ye ulaştı. Enerji üretim segmentinin FAVÖK’ü yağışların etkisi ile yüksek seyretmeye devam eden hacimler ve elektrik fiyatlarındaki artış sayesinde negatif 1mn TL’den 12mn TL ye yükseldi. Taahhüt/gayrimenkul segmentinin FAVÖK’ü ise %3 artış göstererek 19mn TL’ye yükseldi. Her 3 segmentin FAVÖK marjında da yaanan iyileşme sayesinde konsolide FAVÖK arjı geçen seneki %10.9 sevyesinden %22.8 seviyesine yükseldi.

Öz sermaye yöntemi ile konsolide olan iştiraklerin katkısı bu çeyrek 201mn TL’ye yükseldi. Geçtiğimiz yıl aynı dönem 441mn TL negatif katkı yapmışları. En önemli iki iştiraki Meram be Karabiga’nın operasyonel karlılıklarındaki artış ile birlikte Karabiga’nın döviz borcundan ve TL’nin dolara ve euroya karşı değer kazanmasından kaynaklı kaydedilen kur farkı karları bu iyileşmenin arkasında yatan temel etkenler olarak öne çıkıyor. Meram’ın karı varlık tabanındaki büyüme, tarifelerde artış ve operasyonel verimlilik ile alakalı bonuslar sayesinde yıllık bazda %103 artış göstererek 136mn TL’ye yükseldi. Karabiga ise ortalama spot elektrik fiyatlarındaki artış ve %2 hacim artışı sayesinde gelirlerini %25 artırırken, kur farkı karının da etkisi e net karını 276mn TL’ye yükselti. Geçtiğimiz yıl aynı dönem kur farkı giderleri nedeni ile 900mn TL zarar etmişti. Güncel elektrik ve kömür fiyatları 3Ç19’da olduğu 4Ç19 için de güçlü operasyonel sonuçların sinyallerini vermektedir.

Konsolide operayonel karın güçlü olması, öz sermaye yöntemi ile konsolide olan iştiraklerinin güçlü net kar katkısını olumlu karşılıyoruz. Ancak hissenin operasyonel karlılık görünümün iyileşmesi beklentisi ile yıl başından beri endeksin %116 üzerinde getiri sağladığını hatırlatmak isteriz. Operasyonel sonuçlar iştirak bazında beklentilerimize büyük ölücüde paralel gerçekleşmiştir. Şirket yönetimi ile detayları değerlendirdikten sonra hedef değerimizde ve tahminlerimizde küçük revizyonlar yapabiliriz ancak şu aşamada 4.85TL hedef değerimizi ve TUT tavsiyemizi koruyoruz.

TACİRLER YATIRIM – Alarko ALARK Hisse Haber – 22.10.2019

(=) Alarko Holding (ALARK): Holdingle hiçbir hukuki bağı ve ortaklık ilişkisi bulunmayan Alvimedica Sağlık Ekipmanları Pazarlama ve Alvimedica Tıbbi Ürünler’in bir bankaya olan kredi borcu nedeniyle, bu şirketlerin hissedarları Leyla Alaton ve Vedat Aksel Alaton’un Alarko Holding’deki ortaklık payları ile her türlü hak ve alacaklarına ihtiyati haciz konulduğunu belirtti. Alvimedica Sağlık Ekipmanları ve Alvimedica Tıbbi Ürünler ile Alarko Holding ve Alarko Topluluğu şirketleri arasında herhangi bir ortaklık ilişkisi veya benzeri bir hukuki ilişkinin bulunmadığı açıklandı.

TACİRLER YATIRIM – Alarko ALARK Hisse Analiz – 18.10.2019

Alarko Holding – Dün Alarko Holding’in düzenlediği ve şirketin üst düzey yöneticilerinin bulunduğu analist toplantısına katıldık. Toplantıda ağırlıklı olarak enerji ve inşaat taahüt segmentleri hakkında bilgi verildi. Enerji segmentinde Alarko Holding’in amiral gemisi konumunda bulunan Karabiga Elektrik Santrali’ni 1Y19’da güçlü sonuçlar açıklamış olup, bu trendin 3Ç19’da da devam etmesi beklenmektedir. Bu beklentinin altında yatan ana sebepler ise yüksek seyreden elektrik fiyatları ve TL’nin değerlenmesi sonucu şirketin kur farkı geliri kaydedecek olmasıdır.

Şirket yönetimi 2020 yılı için Karabiga Elektrik Santrali’nin kurulu gücü olan 1,320 MW’ın 100 MW’lık kısmı için eletrik satış anlaşma yaptıklarını açıkladılar. Ayrıca, bu satış anlaşmasının parçası olarak da elektrik ve kömür fiyat risklerini çeşitli türev enstrümanlar kullanarak hedge ettiklerini belirttiler. Böylelikle, elektrik santralinin üreteceği 100 MW’lık kısım için FAVÖK seviyesi belirlenmiş oldu. Ayrıca, şirket yönetimi Karabiga Elektrik Santrali’nin performansı ile ilgili olarak hassasiyet analizi verdi ve elektrik fiyatlarındaki her %10’luk değişimin FAVÖK’e etkisini %20 olduğunu belirttiler. Yapmış olduğumuz kaba hesaplar sonucu, 2020 yılında Karabiga Elektrik Santrali’nin 180-190 milyon ABD doları tutarında FAVÖK yaratacağını tahmin ediyoruz.

Bunun yanı sıra, şirket yönetimi Karabiga Elektrik Santrali’nin yaratacağı güçlü nakit akımları sonucu brüt finansal borçların 2019 yılı sonu tahmini seviyesi olan 595 milyon ABD Doları seviyesinden 2020 yılında 505 milyon ABD Doları’na gerilemesi beklemektedir. Karabiga Elektrik Santrali’nin 2020 yılında yaratacağı FAVÖK miktarı 2020 yılında gerçekleştireceği ana para ve faiz ödemelerinin 1,5 katı olması beklenmektedir. Ayrıca, şirket yönetimi yenilenebilir enerji üretimi alanında oluşacak yatırım fırsatlarını incelemektedir. Elektrik dağıtımı faaliyetlerinde ise, Meram Elektrik büyük Düzenlenmiş Varlık Tabanı (1Y19: 1,5 milyar TL) ve Reel Makul Getiri Oranı olan %14,6’dan istifade etmekte olup, bu kalemden elde edeceği gelir şirketin 2020 yılında gerçekleştireceği yatırım harcamalarını rahatlıkla finanse edebilmektedir. İnşaat taahhüt segmentinde ise, Alarko Holding’in Ağustos 2019 itibariyle devam eden işler portföy büyüklüğü 1,3 milyar ABD doları olup, bu portföy yurtiçinde bulunan dört ve yurtdışında bulunan üç projeden oluşmaktadır.

Şirket yönetimi, orta vadeli hedefin devam eden işler portföyünü 2 milyar ABD Dolarına çıkarmak olduğunu ifade ettiler. Bu bağlamda, B.A.E, Katar, Rusya, Türkmenistan, Kuzey ve Orta Afrika, Romanya, Bulgaristan ve Azerbeycan’daki projelerle ilgilendiklerini ifade ettiler. Alarko Carrier ile ilgili olarak önceliğin Ortadoğu ve Kuzey Afrika ve BDT ülkelerine yapılacak olan ihracat faaliyetleri olduğu belirtildi ve buna bağlı olarak Gebze’de bulunan fabrikanın kapasitesinin arttırılacağı belirtildi. Son olarak, şirket yönetimi 2019 beklentilerini paylaştılar. Buna göre, Alarko Holding’in kombine net satış büyümesi yaklaşık %20 olması beklenirken, kombine FAVÖK marjı ise %23-23,5 olması (1Y19: %23,7) ve kombine net karın ise 700-750 milyon TL olması beklenmektedir. Alarko Holding’in pay senedi performansına baktığımızda, son 1 ve 3 ayda şirketin BIST-100 endeksinden %16 ve %56 daha yüksek getiri sağladığını görüyoruz.