Aksa Enerji AKSEN hisse senedi ile ilgili tüm güncel hisse analiz,haber,rapor ve hisse yorumlarını aşağıda sıralı halde bulabilirsiniz. Bu sayfadan aracı kurum ve uzmanların AKSEN hissesi ile ilgili tüm analizlerini güncel haber, rapor ve teknik yorumları takip edebilirsiniz.

Aksa Enerji AKSEN hisse senedi ile ilgili tüm güncel hisse analiz,haber,rapor ve hisse yorumlarını aşağıda sıralı halde bulabilirsiniz. Bu sayfadan aracı kurum ve uzmanların AKSEN hissesi ile ilgili tüm analizlerini güncel haber, rapor ve teknik yorumları takip edebilirsiniz.

Şeker Yatırım – Aksa Enerji AKSEN Hisse 1Ç22 Analizi – 10.05.2022

Aksa Enerji’nin (AKSEN) net kar rakamı 1Ç22’de 1.176mn TL seviyesinde gerçekleşti. Şirket 1Ç21’de 208mn TL seviyesinde net kar açıklamıştı. Şirket’in açıklamış olduğu net kar rakamı beklentimiz olan 802mn TL net kar rakamı ve piyasa beklentisi olan 788mn TL net kar rakamı nın üzerinde gerçekleşmiş oldu. Artan net satış gelirleri ve FAVÖK rakamı net kar rakamını pozitif etkiledi. Şirket’in net satış gelirleri spot elektrik fiyatlarındaki yükseliş, doların TL karşısında değer kazanması ile döviz cinsinden satış yapan yurtdışı santrallerin katkısı ve Özbekistan yatırımlarının katkısı ile 1Ç22’de yıllık bazda %175 artışla 5.892mn TL seviyesine (Şeker: 6.090mn TL – Piyasa: 6.495mn TL) yükseldi. FAVÖK ise yıllık bazda %232 artışla 1.637mn TL seviyesinde (Şeker: 1.260mn TL – Piyasa: 1.319mnTL) gerçekleşti. Artan net satış gelirleri ve düşen maliyetler sonrası 1Ç21 ’de %23,0 olan FAVÖK marjı 1Ç22’de %27,8 seviyesine yükseldi.

Şirket’in 1Ç22’de elindeki döviz bazlı varlıklardan kaydetmiş olduğu kur farkı geliri sayesinde 311mn TL net finansman geliri (1Ç21’de 98mn TL net finansman giderine karşılık) kaydetmesi net kar rakamını destekledi. Şirket’in devam eden yatırımlarına bağlı olarak net finansal borcu 1Ç22’de 6,0 milyar TL seviyesinde (YS21: 4,55 milyar TL) gerçekleşirken, net finansal borç/FAVÖK oranı ise 1Ç22 ’de 1,68x (YS21: 1,84x) seviyesinde gerçekleşti. Operasyonel ve net kar tarafından sonuçların geçen senenin aynı dönemine göre ve piyasa beklentilerinin üzerinde gelmesi nedeniyle sonuçlara piyasanın tepkisinin pozitif olmasını bekliyoruz. 1Ç22 finansalları sonrası Şirket için hedef pay fiyatımızı 20.80 TL (önceki 18,00TL) seviyesine revize ederken, AL tavsiyemizi sürdürüyoruz. Hedef pay fiyatımız cari pay fiyatına göre %22 prim potansiyeli taşımaktadır.

Net Satış gelirleri 1Ç22’de artan elektrik fiyatları, güçlü dolar ve yeni santrallerin katkısıyla (Özbekistan) yıllık bazda %175 yükseldi – Şirket’in toplam elektrik satışları 1Ç22’de yıllık bazda %6,6 düşüşle (Afrika bölgesi satışları hariç) 4.959 Gwh seviyesinde gerçekleşti. Öte yandan Şirket ’in ağırlıklı elektrik fiyatları (Afrika hariç) ise artan spot elektrik fiyatlarına paralel 1Ç22’de yıllık bazda %334 yükselişle 1.536 TL/Mwh (1Ç21: 354 TL/Mwh) seviyesinde gerçekleşti. Şirket’in yurtiçi satış gelirleri (Kıbrıs dahil) 1Ç22’de artan elektrik fiyatlarına paralel yıllık bazda %182 artışla 5.023mn TL seviyesinde gerçekleşirken, Afrika santrallerinin satış gelirleri yıllık bazda %96 yükselişle 710mn TL seviyesine ulaştı. Özbekistan yatırımların ın net satış gelirlerine katkısı 1Ç22’de 159mn TL seviyesinde gerçekleşti. Öte yandan yurtiçi operasyonların FAVÖK rakamı 1Ç22’de 911mn TL (1Ç21:187mn TL) seviyesine ulaşırken, Afrika operasyonların FAVÖK rakamı 1Ç22’de 521mn TL seviyesinde (1Ç21: 296mn TL) ve Özbekistan operasyonlarının FAVÖK rakamı ise 76mn TL seviyesinde gerçekleşti.

Tacirler Yatırım – Aksa Enerji AKSEN Hisse 1Ç22 Analizi – 10.05.2022

Şirket, 1Ç22 sonuçlarını 1175,8 milyon TL net kar ile açıkladı. Açıklanan net kar rakamı, 788 milyon TL olan piyasa beklentisinin üzerindedir. Açıklanan net kar rakamı, yıllık bazda yüzde %466 artarken, çeyreksel bazda ise yüzde %36 arttı. Net satışlar 5.892 milyon TL olarak açıklandı ve geçen senenin aynı dönemine göre yüzde %175 arttı. Açıklanan net satış rakamı piyasa beklentisi olan 6.495 milyon TL’nin altında gerçekleşti. Şirketin yurtdışı satışları, yıllık ve ABD doları bazında, %27 artış kaydetti ve net satışlardaki payı %15 oldu. (1Ç21: %17) Şirket, 1Ç22’de 1.637 milyon TL FAVÖK açıkladı ve bu rakam geçen senenin aynı dönemine göre yüzde %232 artış gösterdi. Açıklanan FAVÖK rakamı piyasa beklentisi olan 1.319 milyon TL’nin üzerinde gerçekleşti. FAVÖK marjı ise, geçtiğimiz yılın aynı dönemine göre 481 baz puan artarak %28 oldu.

Detaylarına baktığımızda, şirketin brüt marjı, yıllık bazda, 573 baz puan arttı ve %24 olarak gerçekleşti. Faaliyet giderleri/satışlar rasyosu ise, yıllık bazda, 34 baz puan azaldı ve %01 olarak gerçekleşti. Net işletme sermayesi ise 4945,1 milyon TL (1Ç21: 2358,0 milyon TL ve 4Ç21: 3.533 milyon TL) olarak gerçekleşirken, net işletme sermayesinin satışlara oranı %28,0 (1Ç21: %31,3 ve 4Ç21: 25,4%) olarak kaydedildi. Şirketin net borcu çeyreksel bazda yüzde %34 artarak 6.071 milyon TL olarak gerçekleşti. Net borç/FAVÖK rasyosu 1,7 olarak gerçekleşmiş olup, net borç/özsermaye rasyosu 0,6 olarak kaydedilmiştir. En son kapanış fiyatına göre, şirket 7,9 F/K çarpanından ve 7,4 FD/FAVÖK çarpanından işlem görmektedir.

Deniz Yatırım – Aksa Enerji AKSEN Hisse 1Ç22 Analizi – 10.05.2022

1Ç22’de FAVÖK ve net kar rakamları beklentilerimizle uyumlu yönde / Değerlendirme: Olumlu / Aksa Enerji 1Ç22’de 5.892 milyon TL satış geliri (Konsensus: 6.495 milyon TL, Deniz Yatırım: 7.719 milyon TL), 1,637 milyon TL FAVÖK (Konsensus: 1,319 milyon TL, Deniz Yatırım: 1,559 milyon TL) ve 1,176 milyon TL net kar (Konsensus: 788 milyon TL, Deniz Yatırım: 1,369 milyon TL) açıkladı. Şirket’in 1Ç22 sonuçlarına bakıldığında, FAVÖK ve net kar rakamlarının tahminlerimizle uyumlu açıklanmasını olumlu değerlendiriyoruz. Sonuçların hisse performansı üzerinde olumlu bir etki yaratmasını bekliyoruz.

Aksa Enerji, 1Ç22’de 5.892 milyon TL satış geliri elde etti. Satış gelirleri yıllık bazda %175 yükseldi. Şirket’in satış gelirleri, spot piyasa fiyatlarının ve Şirket’in dolar bazlı gelirlerinin etkisiyle güçlü büyüme gösterdi. FAVÖK rakamı yıllık bazda %232 artarak 1,637 milyon TL oldu. Yurt dışı operasyonlarının FAVÖK’e katkısın yüksek oranda belirleyici olmasının yanı sıra yüksek döviz kuru FAVÖK artışını destekledi. FAVÖK marjı da yıllık bazda 4,8 puan artarak %27,8 seviyesinde izlenmiştir.

Aksa Enerji, 1Ç22’de yıllık bazda %466 oranında güçlü net kar artışı gerçekleştirdi ve yılın ilk çeyreğini 1,176 milyon TL net kar ile kapattı. Özbekistan santrallerinin kısmen etkisini gösterdiği 1Ç22’de döviz bazında garantili satış yapan santraller ve yüksek spot piyasa fiyatları güçlü net kar artışını destekledi. Net kar marjı da yıllık bazda 10,3 puan artarak %20,0 seviyesine yükselmiştir. Net Borç/FAVÖK rasyosu 2021 son çeyreğine göre 1,8x seviyesinden 1,7x seviyesine geldi. 2021’de yatırım yoğun bir yıl geçiren Aksa Enerji’nin sektörün diğer oyuncuları ile karşılaştırıldığında borçlanmalarının makul seviyelerde olduğunu söylemeliyiz. Şirket, kur hareketlerine karşı hedge görevi olarak net yabancı para pozisyonunu 1Ç22’de 519.4 milyon TL seviyesinde tutmuştur.

Genel Değerlendirme: 1Ç22 sonuçlarında yurt içi operasyonları bazında doğalgaz bazlı elektrik üretim santrallerine uygulanan kesintiler sonucunda Antalya ve Urfa santralleri %50 kapasite ile çalışmış olup, Bolu Göynük santrali %90 kapasite ile çeyreklik sonuçlara katkılarını sunmuştur. Satışlarını ağırlıklı olarak spot piyasada yapan Aksa Enerji’nin yapılan son düzenlemeler ile gelecekte yaşanabilecek piyasa etkilerinden oldukça sınırlı bir etkilenme yaşayacağı kanaatindeyiz. Gelecek dönemlerde, Şirket’in 2021 yılında tamamlanan Özbekistan yatırımının, yurt dışı operasyonlarının olumlu etkisini arttıracağını düşünüyoruz. İlk çeyrek finansallarının ardından tahminlerimizde yukarı yönlü revizyona gitmemiz neticesinde Aksa Enerji için 12-aylık hedef fiyatımızı 17,60 TL’den 25,20 TL’ye yükseltiyor, önerimizi de AL olarak sürdürüyoruz. Hisse yıl başından itibaren rölatif olarak BIST 100 Endeksinin %28 üzerinde getiri sağlamıştır. Geriye dönük 12 aylık verilere göre hisse 7,9x F/K ve 7,4x FD/FAVÖK çarpanlarıyla işlem görmektedir.

Oyak Yatırım – Aksa Enerji AKSEN Hisse 1Ç22 Analizi – 10.05.2022

Sonuçlar piyasa beklentilerini aştı… Aksa Enerji, güçlü brüt marjı (+13.1 bp ç/ç; +5.7 bp y/y) ve elde ettiği 311mnTL net finansal gelir sayesinde, 1Ç22’de 1.176mnTL net kâr elde etti ve 788mnTL olan piyasa beklentisinin %49 üzerine çıkmayı başardı. 1.637mnTL’lik FAVÖK de, 1.319mn TL’lik piyasa beklentisini %24 aştı. Şirket 1Ç22’de, yurt içi operasyonlarından daha çok daha yüksek FAVÖK marjları ile çalışan Özbekistan ve Afrika santrallerinin de katkısıyla %28’lik rekor bir FAVÖK marjı ile çalıştı.

FAVÖK ve net kâr güçlü bir şekilde büyüdü… Net satışlar bir önceki yılın aynı dönemine göre %175 artarak 5.892mnTL olurken, 6.495TL olan piyasa beklentisinin %9 altında gerçekleşti. FAVÖK ve net kar, ç/ç 15.1 bp ve y/y 4.8 bp artan FAVÖK marjındaki güçlü büyüme sayesinde sırasıyla yıllık %232 ve %466 yükseldi. Yıllık GWsa hacimlerindeki yaklaşık %7’lik düşüşe rağmen, artan elektrik fiyatları ve daha iyi kârlılık marjları şirketin beklentileri aşan sonuçlarının ana nedenleri oldu. Türkiye net satışların 5.024mnTL’sini oluştururken, Afrika 710mnTL ve Özbekistan 159mnTL katkı sağladı. 2Ç22’de Taşkent B tesisinin operasyonlara başlaması sayesinde, Türkiye ve Afrika operasyonlarının devam eden güçlü performansının yanı sıra Özbekistan’ın katkısının eklenerek devam etmesini bekliyoruz.

Net Borç/ FAVÖK 1,84x’ten 1,68x’e geriledi… Aksa Enerji’nin net borç pozisyonu 4.545mnTL’den 6.071mnTL’ye yükselirken, şirketin Net Borç/FAVÖK oranı 1Ç22’deki oldukça başarılı finansalları sayesinde 1.84x’ten 1.68x’e geriledi. Net Borç/FAVÖK oranının 2022 sonunda 1,40x civarına kadar azalmasını bekliyoruz.

Özbekistan ilk kez finansallara yansıdı… Özbekistan, tahmini %60 FAVÖK marjı ile konsolide net satışlara 159mnTL katkıda bulundu. Şirket’İn açıklamalarına göre, Taşkent B santralinde test üretimi 30 Mart 2022’de başladı. 1Ç22’de Özbekistan’ın satışlara katkısı yaklaşık %2 olmasına rağmen, Özbekistan’daki üç fabrikanın da tam kapasiteye yakın çalışmaya başlamasıyla %8’e yükselmesini bekliyoruz.

26.05TL’lik yeni hedef fiyatla Endeks Üstü Getiri tavsiyemizi koruyoruz… 2022 FAVÖK ve net kar tahminlerimizi sırasıyla 5.688mnTL ve 2.346mnTL’den 6.657mnTL ve 3.986mnTL olarak güncelliyoruz. Buna bağlı olarak, 20,57TL/hisse hedef fiyatımızı 26,05TL/hisse seviyesine yükseltiyoruz. Endeks Üstü Getiri tavsiyemizi %53’lik yeni yükseliş potansiyeliyle koruyoruz. Hisseler, 2022 tahminlerimize göre 4,2x FD/FAVÖK ve 5,2x F/K ile işlem görüyor.

Ziraat Yatırım – Aksa Enerji AKSEN Hisse 1Ç22 Analizi – 10.05.2022

Aksa Enerji (AKSEN, Pozitif): Şirket’in 1Ç2022’de ana ortaklık net dönem karı 1.176mn TL ile 880mn TL’lik ortalama piyasa beklentisinin üzerinde gerçekleşmiştir. Bir önceki yılın aynı döneminde 208mn TL ana ortaklık net dönem karı kaydedilmişti. Yılın birinci çeyreğinde şirketin satış gelirleri, döviz bazlı yurtdışı satışler ve elektrik fiyatlarının yurtiçinde de yüksek seyretmesinin etkisiyle bir önceki yılın aynı dönemine göre %175 artarak 5.892mn TL’ye çıkarken brüt kar ise %259,9 oranında artarak 1.427mn TL’ye yükselmiştir. Brüt kar marjı ise 5,7 puan artarak %24,2’ye ulaşmıştır. Şirket’in operasyonel giderleri aynı dönemde %99 artarak 53mn TL olmuştur. Diğer faaliyetlerden de net 54,8mn TL gider kaydedilmiş ve böylece faaliyet karı bir önceki yılın aynı çeyreğine göre 948mn TL artarak 1.319mn TL olarak gerçekleşmiştir. FAVÖK de %232,4 oranında artarak 1.637mn TL’ye ulaşmıştır. Şirket finansman tarafında 311mn TL gelir kaydederken 285mn TL’lik vergi gideri sonrası ana ortaklık net dönem karı bir önceki yılın aynı dönemine göre 968mn TL artarak 1.176mn TL olarak gerçekleşmiştir.

Deniz Yatırım – Aksa Enerji AKSEN Hisse 4Ç21 Analizi – 01.03.2022

4Ç21’de güçlü net kar açıklandı / Değerlendirme: Olumlu / Aksa Enerji 4Ç21’de 5.565 milyon TL satış geliri (Konsensus: 4.256 milyon TL, Deniz Yatırım: 4.122 milyon TL), 707 milyon TL FAVÖK (Konsensus: 809 milyon TL, Deniz Yatırım: 824 milyon TL) ve 866 milyon TL net kar (Konsensus: 295 milyon TL, Deniz Yatırım: 425 milyon TL) açıkladı. Şirket’in 4Ç21 sonuçlarına bakıldığında, tahminlerin üzerinde güçlü bir net kar açıkladığını görüyoruz. Sonuçların hisse performansı üzerinde olumlu bir etki yaratmasını bekliyoruz.

Aksa Enerji, 4Ç21’de 5.565 milyon TL satış geliri elde etti. Satış gelirleri yıllık bazda %184 yükseldi. Şirket’in satış gelirleri, dolar bazlı gelirlerinin etkisiyle güçlü büyüme gösterdi. FAVÖK rakamı yıllık bazda %78 artarak 707 milyon TL oldu. Yurt dışı operasyonlarının FAVÖK’e katkısı daha yüksek gerçekleşirken TL’nin değer kaybı FAVÖK artışını destekledi. Ancak FAVÖK marjının da yıllık bazda 7,5 puan daraldığı izlenmiştir.

Aksa Enerji, 4Ç21’de yıllık bazda %656 oranında güçlü net kar artışı gerçekleştirdi ve yılı 866 milyon TL net kar ile kapattı. Kapasite ödemesine istinaden döviz bazında garantili satış yapan yurt dışı santralleri güçlü net kar artışını destekledi.

Net Borç/FAVÖK rasyosu 2020 yıl sonuna göre 1,7x seviyesinden 2,1x seviyesine geldi. 2021 yılında tarihinin en büyük yurt dışı yatırımını faaliyete geçiren Aksa Enerji’nin sektörün diğer oyuncuları ile karşılaştırıldığında borçlanmalarının makul seviyelerde olduğunu söyleyebiliriz. Net yabancı para pozisyonu 4Ç21’de 25.7 milyon TL olan Şirket, kur hareketlerine karşı doğal hedge gerçekleştirmektedir.

Genel Değerlendirme: 4Ç21 sonuçlarında yurt içi operasyonları bazında doğalgaz kaynaklı bazlı elektrik üretim santrallerine uygulanan doğalgaz zamlarından bir miktar etkilense de, satışlarını ağırlıklı olarak spot piyasada yapıyor olması sayesinde bu etki oldukça sınırlı kalmaktadır. Gelecek dönemlerde, Şirket’in 2022 başında faaliyete geçen Özbekistan faaliyetlerinin, yurt dışı operasyonlarının olumlu etkisini arttıracağını düşünüyoruz. Şirket 1 Mart tarihinde dördüncü çeyrek sonuçlarına ilişkin bir telekonferans gerçekleştirecektir. AKSEN için hedef fiyatımız 16.00 TL olup son kapanış fiyatına göre %24,1 getiri potansiyeli taşımaktadır. Şirket’in 4Ç21 sonuçlarıyla beraber hedef fiyatımızı gözden geçirmekteyiz. Tavsiye ve hedef fiyatımızda bir değişiklik sağladığımız durumda, yeni hedef fiyat ve tavsiyemizi de paylaşıyor olacağız. Hisse yıl başından itibaren rölatif olarak BIST 100 Endeksinin %23 üzerinde getiri sağlamıştır. Geriye dönük 12 aylık verilere göre hisse 9,4x F/K ve 8,5x FD/FAVÖK çarpanlarıyla işlem görmektedir.

Oyak Yatırım – Aksa Enerji AKSEN Hisse 4Ç21 Analizi – 01.03.2022

Aksa Enerji, 4Ç21’de yaklaşık 724mnTL’lik net kur farkı gelirleri sayesinde 295mnTL’lik piyasa beklentisinin oldukça üzerinde, 866TL net kar açıkladı. FAVÖK 707mnTL gelerek, FAVÖK marjındaki yıllık 7,5 puan ve çeyreklik 5,7 puan düşüş nedeniyle, 809mn TL olan piyasa beklentisinin %13 altında gerçekleşti. Net satışlar bir önceki yıla göre %184 ve bir önceki çeyreğe göre %56 artarak, medyan beklentiyi %30 oranında aştı.

Bu çeyrekte net kar yıllık %656 artarken, FAVÖK ise yıllık %78 arttı. 4Ç21’de genellikle görülenin aksine, FAVÖK’te Türkiye operasyonlarının payı %52, Afrika operasyonlarının payı ise %48 oldu. Yeni Özbekistan yatırımı, 4Ç21’de satışlara katkı sağlamadı. Net borç, 3. çeyrekteki 3.301mnTL’den 4.545mnTL’ye yükselirken, Net Borç/FAVÖK oranı 1.53x’ten 1.84x’e yükseldi. 2022 FAVÖK ve net kar tahminlerimizi sırasıyla 5.688mnTL ve 2.346mnTL olarak bırakıyoruz. “Endeks Üstü Getiri” tavsiyemizi ve %60 yukarı yönlü potansiyele tekabül eden hedef fiyatımızı 20,57 TL olarak koruyoruz. Aksa Enerji hisseleri, 2022 tahminlerimize göre 3,7x FD/FAVÖK ve 6,7x F/K ile işlem görüyor. Aksa Enerji bugün İstanbul saatiyle 16:00’da 4Ç21 finansal sonuçları hakkında görüşmek üzere bir analist toplantısı yapacak.

Şeker Yatırım – Aksa Enerji AKSEN Hisse 4Ç21 Analizi – 01.03.2022

Aksa Enerji (AKSEN) – Net kar rakamı kur farkı gelirleri ile beklentilerin çok üzerinde geldi – Aksa Enerji’nin net kar rakamı 4Ç21’de 866mn TL seviyesinde gerçekleşti. Şirket 4Ç20’de 115mn TL seviyesinde net kar açıklamıştı. Şirket’in açıklamış olduğu net kar rakamı beklentimiz ve piyasa beklentisi olan 295mn TL net kar rakamının oldukça üzerinde gerçeklemiş oldu. Şirket’in 4Ç21’de elindeki döviz bazlı varlıklardan kaydetmiş olduğu kur farkı geliri sayesinde 609mn TL net finansman geliri (4Ç20’de 78mn TL net finansman giderine karşılık) ve ayrıca 170mn TL seviyesinde net diğer gelir kaydetmesi (4Ç20’de 1mn TL) net kar rakamının yüksek gelmesindeki en büyük etmen oldu. Buna ek olarak artan net satış gelirleri ve FAVÖK rakamı da net kar rakamını pozitif etkiledi.

Şirket’in net satış gelirleri spot elektrik fiyatlarındaki yükseliş ve Dolar’ın TL karşısında değer kazanması ile Döviz cinsinden sa tış yapan yurtdışı santrallerin katkısıyla 4Ç21’de yıllık bazda %184 artışla 5.565mn TL seviyesine (Şeker: 4.162mn TL – Piyasa: 4.256mn TL) yükseldi. FAVÖK ise yıllık bazda %78 artışla 707mn TL seviyesinde (Şeker: 770mn TL – Piyasa: 809mnTL) gerçekleşti. Şirket’in devam eden yatırımlarına bağlı olarak net finansal borcu YS21’de 4,5 milyar TL seviyesinde (YS20: 2,62 milyar TL – 9A21: 3,3milyar TL) gerçekleşirken, net finansal borç/FAVÖK oranı ise YS21’de 1,84x (YS20: 1,71x – 9A21: 1,53x) seviyesinde gerçekleşti. Operasyonel ve net kar tarafından sonuçların geçen senenin aynı dönemine göre ve piyasa beklentilerinin oldukça üzerinde gelmesi nedeniyle sonuçlara piyasanın tepkisinin pozitif olmasını bekliyoruz. 4Ç21 finansalları sonrası Şirket için hedef pay fiyatımızı 18.0 TL (önceki 15,50TL) seviyesine revize ederken, AL tavsiyemizi sürdürüyoruz. Hedef pay fiyatımız cari pay fiya tına göre %40 prim potansiyeli taşımaktadır.

Net Satış gelirleri 4Ç21’de artan elektrik fiyatları sayesinde yıllık bazda %184 yükseldi – Şirket’in toplam elektrik satışları 4Ç21’de yıllık bazda %34 düşüşle (Afrika bölgesi satışları hariç) 3.375 Gwh seviyesinde gerçekleşti. Öte yandan Şirket’in ağırlıklı elektrik fiyatları (Afrika hariç) ise artan spot elektrik fiyatlarına paralel 4Ç21’de yıllık bazda %134 yükselişle 772 TL/Mwh (4Ç20: 330 TL/Mwh – 2021: 614 TL/Mwh) seviyesinde gerçekleşti. Şirket’in yurtiçi satış gelirleri (Kıbrıs dahil) 4Ç21’de yıllık bazda %217 artışla 4.982mn TL seviyesinde gerçekleşirken, Afrika santrallerinin satış gelirleri yıllık bazda %48 yükselişle 583mn TL seviyesine ulaştı. Ayrıca yurtiçi operasyonların FAVÖK rakamı 4Ç21’de 455mn TL (4Ç20:143mn TL) seviyesine ulaşırken, Afrika operasyonlarının FAVÖK rakamı ise 4Ç21’de 426mn TL seviyesinde (4Ç20: 265mn TL) gerçekleşti.

Tacirler Yatırım – Aksa Enerji AKSEN Hisse 4Ç21 Analizi – 01.03.2022

Şirket, 4Ç21 sonuçlarını 866,5 milyon TL net kar ile açıkladı. Açıklanan net kar rakamı, 295 milyon TL olan piyasa beklentisinin üzerindedir. Açıklanan net kar rakamı, yıllık bazda yüzde %656 artarken, çeyreksel bazda ise yüzde %166 arttı. Net satışlar 5.565 milyon TL olarak açıklandı ve geçen senenin aynı dönemine göre yüzde %184 arttı. Açıklanan net satış rakamı piyasa beklentisi olan 4.256 milyon TL’nin üzerinde gerçekleşti. Şirketin yurtdışı satışları, yıllık ve ABD doları bazında, %4 artış kaydetti ve net satışlardaki payı %10 oldu. (4Ç20: %20) Şirket, 4Ç21’de 706,7 milyon TL FAVÖK açıkladı ve bu rakam geçen senenin aynı dönemine göre yüzde %78,1 artış gösterdi. Açıklanan FAVÖK rakamı piyasa beklentisi olan 809 milyon TL’nin altında gerçekleşti. FAVÖK marjı ise, geçtiğimiz yılın aynı dönemine göre 752 baz puan azalarak %12,7 oldu.

Detaylarına baktığımızda, şirketin brüt marjı, yıllık bazda, 479 baz puan azaldı ve %11 olarak gerçekleşti. Faaliyet giderleri/satışlar rasyosu ise, yıllık bazda, 55 baz puan azaldı ve %1,46 olarak gerçekleşti. Net işletme sermayesi ise 3.533 milyon TL (4Ç20: 2.064 milyon TL ve 3Ç21: 2.396 milyon TL) olarak gerçekleşirken, net işletme sermayesinin satışlara oranı %20,9 (4Ç20: %26,1 ve 3Ç21: 23%) olarak kaydedildi. Şirketin net borcu çeyreksel bazda yüzde %38 artarak 4.545 milyon TL olarak gerçekleşti. Net borç/FAVÖK rasyosu 1,8 olarak gerçekleşmiş olup, net borç/özsermaye rasyosu 0,5 olarak kaydedilmiştir. En son kapanış fiyatına göre, şirket 9,4 F/K çarpanından ve 8,2 FD/FAVÖK çarpanından işlem görmektedir.

Şeker Yatırım – Aksa Enerji AKSEN Hisse Yorum – 17.01.2022

Aksa Enerji (AKSEN), Özbekistan’da toplam 740 MW kurulu güce sahip olacak üç adet doğalgaz santrali yatırımının ilk etabı olan 240 MW kurulu güce sahip Taşkent A santrali ve 270 MW kurulu güce sahip Buhara santrallerinde kademeli olarak ticari üretime başlanmış oldu ğunu açıkladı. Santrallerin tümünde doğalgaz Özbekistan Hükümeti tarafından bedelsiz temin edilecek olup, üretilecek enerji satış fiyatı 25 yıllık ABD Do ları bazlı alım garantisi kapsamında belirlenmiştir (Pozitif).

Deniz Yatırım – Aksa Enerji AKSEN Hisse 3Ç21 Analizi – 05.11.2021

AKSEN; 3Ç21’de güçlü sonuçlar açıklamakla beraber beklentilerin altında kaldı / nötr / Aksa Enerji 3Ç21’de 3.559 milyon TL satış geliri (Konsensus: 2.993 milyon TL, Deniz: 2.790 milyon TL), 653 milyon TL FAVÖK (Kons.: 703 milyon TL, Deniz: 651 milyon TL) ve 325 milyon TL net kar (Kons.: 341 milyon TL, Deniz: 295 milyon TL) açıkladı. Şirket’in 3Ç21 sonuçlarına bakıldığında, kar rakamlarının konsensusun altında kaldığını, ancak Deniz Yatırım olarak tahminlerimize paralel bir FAVÖK ve tahminimizin hafif üzerinde bir net kar açıkladığını görüyoruz. Sonuçların hisse performansı üzerinde önemli bir etki yaratmasını beklemiyoruz.

Şirket 3Ç21’de 3.559 milyon TL satış geliri elde etti. Satış gelirleri yıllık bazda %98 yükseldi. Şirket, satış gelirlerinin yaklaşık %80’ini yurt içi operasyonlarından, kalanının ise yurt dışı operasyonlarından sağladı.

FAVÖK rakamı yıllık bazda %63 artarak 651 milyon TL oldu. Yurt dışı operasyonlarının FAVÖK’e katkısı daha yüksek gerçekleşirken TL’nin değer kaybı FAVÖK artışını destekledi. Ancak FAVÖK marjının da yine güçlü olmakla beraber yıllık bazda 4,5 puan daraldığı izlenmiştir. Satış maliyetlerinde ve operasyonel giderlerde izlenen artış bu daralmada etkili olan unsurlardandır.

3Ç21’de yıllık bazda %144 oranında güçlü net kar artışı gerçekleştirdi ve 325 milyon TL net kar ile kapattı. Kapasite ödemesine istinaden döviz bazında garantili satış yapan yurt dışı santralleri güçlü net kar artışını destekledi.

Net Finansal Borç/FAVÖK rasyosu 2020 yıl sonuna göre 1,7x seviyesinden 1,5x seviyesine geldi. Sektörün diğer oyuncuları ile karşılaştırıldığında ve devam eden büyük yatırımlar da düşünüldüğünde, borçlanması makul sayılabilecek seviyelerde seyretti. 2020 yıl sonunda 2.632 milyon TL net finansal borcu varken, 3Ç21’de söz konusu rakam 3.301 milyon TL olarak izlendi. Özbekistan (941.2 milyon TL) , Gana (425.2 milyon TL) ve Afrika’da yapımı devam eden yatırımlardan (149.6 milyon TL) oluşan yatırım kalemi, 3Ç21’de, 2020 yıl sonuna göre 290 milyon TL’den 1.516 milyon TL’ye arttı.

Nakit akış riskinden korunma sonrası net yabancı para pozisyonu 304.4 milyon TL olup söz konusu nakit akış riskinden korunma muhasebesine konu tutarlar ise 778.8 milyon TL seviyesindedir.

Genel değerlendirme: 3Ç21 sonuçlarında yurtiçi operasyonları bazında doğalgaz kaynaklı bazlı elektrik üretim santrallerine uygulanan doğalgaz zamlarından bir miktar etkilense de, satışlarını ağırlıklı olarak spot piyasaya yapıyor olması sayesinde bu etki oldukça sınırlı kalmaktadır. 3Ç21’de kar rakamları beklentilerin hafif altında kalırken, Deniz Yatırım tahminleri kapsamında ise FAVÖK bazında paralel net kar rakamında da beklentimizin hafif üzerinde bir net kar rakamı paylaşmıştır. Gelecek dönemlerde yurt dışı operasyonları ve ihracat operasyonlarının oluşabilecek kur riskleri için hedge görevi görmeyi sürdüreceği düşünülmektedir. Devam eden büyük montanlı yatırımlar, gelecekte artacak olan kapasitenin ve daha yüksek operasyonel getirilerin sağlanabileceğinin beklentisini beraberinde getirmektedir. Hisse son 12 ayda relatif olarak endeksin %61 üzerinde getiri sağlamıştır. Geriye dönük 12 aylık verilere göre hisse 9,75x F/K ve 5,71x FD/FAVÖK çarpanlarıyla işlem görmektedir. AKSEN için hedef fiyatımız 8,45 TL olup son kapanış fiyatına göre %14,5 getiri potansiyeli taşımaktadır. Şirket’in 3Ç21 sonuçlarıyla beraber hedef fiyatımızı gözden geçirmekteyiz. Tavsiye ve hedef fiyatımızda bir değişiklik sağladığımız durumda, yeni hedef fiyat ve tavsiyemizi de paylaşıyor olacağız.

Ak Yatırım – Aksa Enerji AKSEN Hisse 3Ç21 Analizi – 05.11.2021

Aksa Enerji 3Ç21’de 325 milyon TL net kar elde etti. Yıllık bazda %144 artışa işaret eden net kar artışında operasyonel karlılıktaki iyileşmenin etkili olduğunu görüyoruz. Şirket’in cirosu %98 artış ile 3,56 milyar TL’ye yükselirken Türkiye operasyonlarının güçlü spot elektrik fiyatlarının etkisiyle %116 yükselen satış geliri katkıda bulundu. FAVÖK ise %63 artış ile 653 milyon TL’ye ulaştı. Operasyonel performans Afrika tarafının tahminlerin gerisinde kalan katkısı nedeniyle 685 milyon TL piyasa beklentisinin gerisinde kaldı. Bu nedenle net kar da 325 milyon TL konsensüs beklentisinin altında oluştu. Şirket’in 4Ç21’den itibaren artan elektrik fiyatları ve Özbekistan projesinin sene sonundan itibaren devreye girecek olması nedeniyle sonuçların hisse üzerinde önemli bir etki yapmasını beklemiyoruz.

Deniz Yatırım – Aksa Enerji AKSEN Hisse 2Ç21 Analizi – 18.08.2021

AKSEN; 2Ç21’de beklentilerin üzerinde güçlü sonuçlar açıkladı / olumlu / Aksa Enerji 2Ç21’de 2,620 milyon TL gelir (Konsensus: 1,944 milyon TL, Deniz: 2,004 milyon TL), 621 milyon TL FAVÖK (Kons.: 466 milyon TL, Deniz: 466 milyon TL) ve 280 milyon TL net kar (Kons.: 224 milyon TL, Deniz: 191 milyon TL) açıkladı. 2Ç21 döneminde iki kurumun tahmini bulunuyor. 2Ç21 sonuçlarına bakıldığında beklentilerin üzerindeki güçlü sonuçların hisse performansı üzerinde olumlu etki yaratmasını bekliyoruz.

Şirket 2Ç21’de 2,620 milyon TL satış geliri elde etti. Satış gelirleri bir önceki yılın 2. çeyreğine kıyasla %62 yükseldi. Şirket, satış gelirlerinin %84’ünü yurt içi operasyonlarından, %16’sını yurt dışı operasyonlarından sağladı. Toplam satış gelirlerine bakıldığında üretimin üzerinde kalan bir satış hacmi görüldü. Bu hacim, firmanın iştiraki olan ve kendi üretim operasyonu bulunmayan Aksa Aksen firmasının alım-satım yapıyor olmasından kaynaklandı. Aksa Aksen, satış gelirlerine yüksek katkılarda bulunsa da, ticaret marjı dar olduğu için FAVÖK’e düşük katkı sağladı.

FAVÖK marjı yıllık bazda 160 baz puan artarak %23,7 oldu. Yurt dışı operasyonlarının FAVÖK’e katkısı daha yüksek gerçekleşirken TL’nin değer kaybı FAVÖK artışını destekledi. Bunun yanı sıra yurt içi operasyonları tarafında da elektrik fiyatlarındaki toparlanma bu artışta etkili oldu.

2Ç21’de %90 oranında güçlü net kar artışı gerçekleştirdi ve 280 milyon TL net kar ile kapattı. Kapasite ödemesine istinaden döviz bazında garantili satış yapan yurt dışı santralleri ve azalan finansman giderleri güçlü net kar artışını destekledi. Net kar bizim tahminimizin %47, ortalama piyasa beklentisinin ise %25 üzerinde gerçekleşti.

Net Finansal Borç/FAVÖK rasyosu 2020 yıl sonuna göre 1,9x seviyesinden 2,0x seviyesine geldi. Sektörün diğer oyuncuları ile karşılaştırıldığında ve artarak devam eden yatırımlar da düşünüldüğünde, borçlanması makul seviyelerde seyretti. 2020 yıl sonunda 2.902 milyon TL net finansal borcu varken, 2021 yılı ilk çeyreğinde söz konusu rakam 3,843 milyon TL olarak izlendi. Özbekistan, Gana ve Afrika’da yapımı devam eden yatırımlardan oluşan yatırım kalemi, 2Ç21’de yıllık bazda 290 milyon TL’den 859 milyon TL’ye arttı. Şirketin döviz açık pozisyonu bulunmuyor. 2Ç21 itibariyle 340,8 milyon TL döviz fazlası takip edildi.

Genel değerlendirme: Satış gelirlerinde ve operasyonel kar marjlarında izlenen artış ile beklentilerin üzerinde güçlü sonuçlar açıklanmıştır. TL cinsinden 340,8 milyon TL döviz fazlası bulunmasıyla kur riski bertaraf edilmiştir. Gelecek dönemlerde de ihracatın devamlılığı kur riski için doğal hedge görevi görecektir. Hisse son 12 ayda relatif olarak endeksin %94 üzerinde getiri sağlamıştır. Geriye dönük 12 aylık verilere göre hisse 11,1x F/K ve 6,3x FD/FAVÖK çarpanlarıyla işlem görmektedir. AKSEN için hedef fiyatımız 15,30 TL olup son kapanış fiyatına göre %14,8 getiri potansiyeli taşımaktadır. Şirket’in 20 Ağustos Cuma günü gerçekleştireceği analist toplantısı akabinde tahminlerimizi ve değerlememizi gözden geçirebiliriz.

Şeker Yatırım – Aksa Enerji AKSEN Hisse 2Ç21 Analizi – 18.08.2021

Aksa Enerji’nin (AKSEN) net kar rakamı 2Ç21’de yıllık bazda %90 yükselişle 280mn TL sev iyesinde gerçekleşti. Şirket’in açıklamış olduğu net kar rakamı beklentimiz olan 224mn TL net kar beklentisinin üzerinde geldi (Piyasada sonuçlar için herhangi bir beklenti bulunmuyordu). Operasyonel tarafta net satış gelirleri ve FAVÖK rakamı beklentimizin üzerinde gelirken net kar rakamını pozitif etkiledi. Şirket’in net satış gelirleri 2Ç21’de yıllık bazda %62 artışla 2.620mn TL seviyesine (Şeker: 1.944mn TL) yükselirken, FAVÖK ise yıllık bazda %74 artışla 621mn TL seviyesinde (Şeker: 466mn TL) gerçekleşti.

Şirket’in devam eden yatırımlarına bağlı olarak net finansal borcu 1Y21’de 3,84 milyar TL seviyesine (1Ç21’de 2,69 milyar TL) yükselirken net finansal borç/FAVÖK oranı 1Y21’de 2,0x (1Ç21: 1,64x-YS20: 1,71x) seviyesine yükseldi. Operasyonel ve net kar tarafından sonuçların beklentilerimizin ve geçen senenin aynı dönemine göre üzerinde gelmesi nedeniyle sonuçlara piyasanın tepkisinin pozitif olmasını bekliyoruz. Öte yandan pay fiyatının yıl başından bu yana %79 yükseldiğini ve ayrıca BİST-100’ün %55 üzerinde relatif performans gösterdiğini not edelim. 2Ç21 finansalları sonrası Şirket için hedef pay fiyatımızı 16.50 TL (önceki 13,50 TL) seviyesine revize ederken, AL tavsiyemizi sürdürüyoruz. Hedef pay fiyatımız cari pay fiyatına göre %24 prim potansiyeli taşımaktadır.

Net Satış gelirleri 2Ç21’de yıllık bazda %62 yükseldi – Şirket’in toplam elektrik satışları 2Ç21’de yıllık bazda %4 düşüşle (Afrika bölgesi satışları hariç) 5.204 Gwh seviyesinde gerçekleşti. Ancak öte yandan Şirket’in ağırlıklı elektrik fiyatları (Afrika hariç) ise 2Ç21’de yıllık bazda %72 yükselişle 426 TL/Mwh (2Ç20: 247 TL/Mwh – 1Y20: 390 TL/Mwh) seviyesinde gerçekleşti. Şirket’in yurtiçi satış gelirleri (Kıbrıs dahil) 2Ç21’de yıllık bazda %73 artışla 2.189mn TL seviyesinde gerçekleşirken, Afrika santrallerinin satış gelirleri yıllık bazda %22 yükselişle 430mn TL seviyesinde gerçekleşti. Ayrıca yurtiçi operasyonların FAVÖK rakamı 2Ç21’de 263mn TL (2Ç20:118mn TL) seviyesine ulaşırken, Afrika operasyonların FAVÖK rakamı ise 2Ç21’de yıllık bazda %61 artışla 353mn TL seviyesine yükseldi.

Oyak Yatırım – Aksa Enerji AKSEN Hisse 2Ç21 Analizi – 18.08.2021

Aksa Enerji ikinci çeyrekte faaliyet karında ciddi iyileşme sayesinde geçen senenin %90, geçen çeyreğin de %35 üzerinde 280mn TL net kar açıkladı. Piyasa beklentisi bulunmuyordu. FAVÖK, hem satış hem de marj iyileşmesi neticesinde 621mn TL ile geçen senenin %74, geçen çeyreğin de %26 üzerinde gerçekleşti. Böylece şirket yılın ilk yarısını %51 FAVÖK ve %119 net kar artışı ile tamamladı. Net borç geçen çeyreğe göre %7 artarak 2.9 milyar TL’ye ulaşsa da net borç/FAVÖK 1.6’dan 1.5’e geriledi. Şirket Cuma günü analist toplantısı düzenleyecek.

Ziraat Yatırım – Aksa Enerji AKSEN Hisse 2Ç21 Analizi – 18.08.2021

Aksa Enerji (AKSEN, Pozitif): Şirket’in 2Ç2021’deki ana ortaklık net dönem karı 280,3mn TL gerçekleşerek yıllık %89,5 oranında artış kaydetmiştir. Aksa Enerji’nin satış gelirleri 2Ç2021’de 2.620mn TL gerçekleşerek geçen yılın ikinci çeyreğine göre %61,7 oranında büyüme kaydederken, brüt kar 508,6mn TL ile aynı dönemler itibarıyla %82,1 oranında artmıştır. Faaliyet giderleri ise yine aynı dönemler itibarıyla %32 oranına azalarak 23,1mn TL’ye gerileyen Şirket’in FAVÖK’ü %73,7 oranında artarak 621,4mn TL’ye yükselmiştir. FAVÖK marjı da yıllık 1,6 puan artarak %23,7’ya çıkmıştır. Diğer yandan, Şirket bu çeyrekte 62,3mn TL net finansman gideri yazmıştır.

İkinci çeyrek karı sonrasında Şirket’in 1Y2021’deki ana ortaklık net dönem karı geçen yılın ilk yarısında göre %119,5 oranında artarak 487,9mn TL’ye yükselmiştir.

Deniz Yatırım – Aksa Enerji AKSEN Hisse Haber Yorum – 02.08.2021

AKSEN; Gürcistan’dan 1 ay süreyle elektrik enerjisi ithalatı başladı / nötr/ Aksa Enerji’nin %100 oranındaki bağlı ortaklığı “Aksa Aksen Enerji Ticareti A.Ş.”, Gürcistan’a 1 Haziran-30 Haziran 2021 tarihleri arasında 52,5 MW kapasiteye kadar elektrik enerjisi ithalatı faaliyeti gerçekleştirmiştir. Gürcistan’dan 1 ay süreyle (1 Ağustos 2021-31 Ağustos 2021 tarihleri arasında) 150 MW’a kadar elektrik ithalatı yapmak amacıyla TEİAŞ ve EPDK’ya yapılan başvuru onaylanmıştır. Bahsi geçen ithalat faaliyeti 1 Ağustos 2021 tarihi itibarıyla başlayacaktır. Şirket’in net karı 2021 yılı 1. çeyrek döneminde yurt dışı santrallerinin olumlu katkılarının da etkisiyle geçen yılın aynı dönemine göre %179 ile güçlü artış gerçekleştirmişti. Operasyonel hacme kısıtlı bir katkı sağlaması beklenen bu haberin, hisse performansı üzerinde önemli bir etki yaratmasını beklemiyoruz.

Şeker Yatırım – Aksa Enerji AKSEN Hisse 1Ç21 Analizi – 11.05.2021

Aksa Enerji’nin (AKSEN) net kar rakamı 1Ç21’de yıllık bazda %179 yükselişle 208mn TL seviyesinde gerçekleşti. Şirket’in açıklamış olduğu net kar rakamı beklentimiz olan 132mn TL net kar beklentisinin üzerinde geldi (Piyasada sonuçlar için herhangi bir beklenti bulunmuyordu). Operasyonel tarafta net satış gelirleri ve FAVÖK rakamı beklentimizin üzerinde gelirken, net kar rakamını pozitif etkiledi. Şirket’in net satış gelirleri 1Ç21’de yıllık bazda %16 artışla 2.144mn TL seviyesine (Şeker: 1.990mn TL) yükselirken, FAVÖK ise yıllık bazda %29 artışla 492mn TL seviyesinde (Şeker: 410mn TL) gerçekleşti. Öte yandan net finansman giderlerinin 98mn TL seviyesine gerilemesi (1Ç20: 173mn TL) net kar rakamının geçen senenin aynı dönemine göre yüksek gelmesinde etkili oldu.

Şirket’in artan FAVÖK rakamına bağlı olarak net finansal borç/FAVÖK oranı 1Ç21’de 1,64x (YS20: 1,71x) seviyesine geriledi. Operasyonel ve net kar tarafından sonuçların beklentilerimizin ve geçen senenin aynı dönemine göre üzerinde gelmesi nedeniyle sonuçlara p iyasanın tepkisinin pozitif olmasını bekliyoruz. Ancak öte yandan pay fiyatının yıl başından bu yana %73 yükseldiğini ve ayrıca BİST-100’ün %75 üzerinde relatif performans gösterdiğini not edelim. Yeni makroekonomik ve kur tahminlerimiz ve risksiz faiz oranı varsayımımızda 200 baz puan arttırarak güncellememizle, Şirket için hedef pay fiyatımızı 13.50 TL seviyesine revize ederken AL tavsiyemizi sürdürüyoruz.

Net Satış gelirleri 1Ç21’de yıllık bazda %16 yükseldi – Şirket’in toplam elektrik satışları 1Ç21’de yıllık bazda %12 artışla (Afrika bölgesi satışları hariç) 5.310 Gwh seviyesinde gerçekleşti. Şirket’in ağırlıklı elektrik fiyatları (Afrika hariç) 1Ç21’de yıllık bazda %9 yükselişle 354 TL/Mwh (1Ç20: 325 TL/Mwh – 2020: 323 TL/Mwh) seviyesinde gerçekleşti. Şirket’in yurtiçi satış gelirleri (Kıbrıs dahil) 1Ç21’de yıllık bazda %21 artışla 1.783mn TL seviyesinde gerçekleşirken, Afrika santrallerinin satış gelirleri yıllık bazda %4 düşüşle 362mn TL seviyesinde gerçekleşti. Ayrıca yurtiçi operasyonların FAVÖK rakamı 1Ç21’de 187mn TL (1Ç20:113mn TL) seviyesinde gerçekleşirken, Afrika operasyonların FAVÖK rakamı 1Ç21 ’de yıllık bazda %15 artışla 296mn TL seviyesine yükseldi.

Ak Yatırım – Aksa Enerji AKSEN Hisse 1Ç21 Analizi – 11.05.2021

Aksa Enerji 1Ç21’de net karını bir önceki yılın aynı dönemine göre %179 artış ile 208 milyon TL’ye yükseltti. Net kardaki artışın, güçlü döviz akışının yanında yurt içinde daha avantajlı fiyatlama imkanı bulmasından kaynaklandığını görüyoruz. Net kar 102 milyon TL olan konsensüs tahmininin de gözle görülür şekilde üzerinde gerçekleşti. Olumlu sapma tamamen daha güçlü gelen operasyonel performanstan kaynaklanmaktadır. Öyle ki geçtiğimiz yılın birinci çeyreğine göre %29 artış göstererek 492 milyon TL’ye ulaşan FAVÖK, piyasa beklentisi olan 419 milyon TL’nin üzerinde oluştu. Dolayısı ile Aksa Enerji’nin beklenti üzeri gelen sonuçlarının hissenin son dönemde yakaladığı momentumu devam ettirebileceğini düşünüyoruz. Daha uzun vadeli performans için Özbekistan projesi detayları ve diğer yurt dışı genişleme yatırımları ile ilgili gelişmeler belirleyici olacaktır.

Oyak Yatırım – Aksa Enerji AKSEN Hisse 1Ç21 Analizi – 11.05.2021

Aksa Enerji ilk çeyrekte güçlü faaliyet performansı ve %7.8’e düşen vergi oranı (4Ç20: %46.4) ile medyan piyasa beklentisi olan 102mn TL’nin çok üzerinde 208mn TL net kar açıkladı. FAVÖK de FAVÖK marjındaki yıllık 2.7 puan ve çeyreklik 2.3 puan iyileşme ile 492mn TL ile 419mn TL’lik beklentiyi aştı. Net kar geçen seneye göre %179, geçen çeyreğe göre de %81 büyüdü. Net borç geçen çeyreğe göre %3 artsa da net borç/FAVÖK oranı 1.6 ile makul düzeyde bulunuyor. Pozitif.

Tacirler Yatırım – Aksa Enerji AKSEN Hisse 1Ç21 Analizi – 11.05.2021

Aksa Enerji – 1Ç21 sonuçlarını 207,6 milyon TL net kar ile açıkladı. Açıklanan net kar rakamı, 102,2 milyon TL olan piyasa beklentisinin %103 üzerindedir. Beklentilerden daha iyi gerçekleşen faaliyet performansı net kardaki sapmanın ana nedenidir. Açıklanan net kar rakamı, yıllık bazda yüzde %179 artarken, çeyreksel bazda ise yüzde %81 arttı. Net satışlar 2144,2 milyon TL olarak açıklandı ve geçen senenin aynı dönemine göre yüzde %16 arttı. Açıklanan net satış rakamı piyasa beklentisi olan 2171,0 milyon TL ile uyumlu gerçekleşti. Şirketin yurtdışı satışları, yıllık ve ABD doları bazında, %22 azalış kaydetti ve net satışlardaki payı %17 oldu. (1Ç20: %21) Şirket, 1Ç21’de 492,5 milyon TL FAVÖK açıkladı ve bu rakam geçen senenin aynı dönemine göre yüzde %29 artış gösterdi. Açıklanan FAVÖK rakamı piyasa beklentisi olan 418,7 milyon TL’nin %18 üzerinde gerçekleşti. FAVÖK marjı ise, geçtiğimiz yılın aynı dönemine göre 231 baz puan artarak %23 oldu. Şirketin net borcu çeyreksel bazda yüzde %2 artarak 2696,9 milyon TL olarak gerçekleşti. Net borç/FAVÖK rasyosu 1,6 olarak gerçekleşmiş olup, net borç/özsermaye rasyosu 0,6 olarak kaydedilmiştir. En son kapanış fiyatına göre, şirket 13,1 F/K çarpanından ve 6,4 FD/FAVÖK çarpanından işlem görmektedir.

Ziraat Yatırım – Aksa Enerji AKSEN Hisse 1Ç21 Analizi – 11.05.2021

Aksa Enerji (AKSEN, Pozitif): Şirket’in 1Ç2021’deki ana ortaklık net dönem karı 207,6mn TL olmuştur. Geçtiğimiz yılın aynı döneminde ise Şirket 74,4mn TL ana ortaklık net dönem karı açıklamıştı. Şirketin satış gelirleri 1Ç2021’de bir önceki yılın aynı dönemine göre %16,1 oranında büyüme göstererek 2.144mn TL’ye yükselirken, brüt kar %32,8 oranında artmış ve 396,4mn TL olmuştur. Operasyonel giderler 1Ç2021’de geçtiğimiz yılın aynı dönemine göre %1,6 oranında artmış ve 26,5mn TL olmuştur. Böylece faaliyet karı geçtiğimiz yılın aynı dönemine göre %38,5 oranında artmış ve 370,7mn TL olmuştur. Değer düşüklüğü kazançları (zararları) ve değer düşüklüğü zararlarının iptalleri kaynaklı 10,3mn TL gelir kaydedilmiştir. 98mn TL finansman gideri, 20,4mn TL vergi gideri sonrası şirketin 1. çeyrek ana ortaklığa düşen net dönem karı 207,6mn TL olarak gerçekleşmiştir.

Deniz Yatırım – Aksa Enerji AKSEN Hisse Haber Yorum – 30.04.2021

AKSEN; Bingöl -1 GES Projesi ile ilgili ihaleyi kazandı / sınırlı olumlu / Aksa Enerji, T.C. Enerji ve Tabii Kaynaklar Bakanlığı-Enerji İşleri Genel Müdürlüğü tarafından 03.07.2020 tarihli Resmi Gazete’de yayımlanan, güneş enerjisine dayalı yenilenebilir enerji kaynak alanları ve bağlantı kapasitelerinin tahsisine ilişkin YEKA GES-3 ihalesinde, Bingöl – 1 (10 MW) ihalesi için 21,7 Kuruş/kW saat bedel ile en iyi teklifi vererek kazandığını açıkladı. Dün gün içinde açıklanan haberi hisse için sınırlı olumlu olarak değerlendiriyoruz.

Şirket 08.03.2021 tarihinde Malatya-1 (15 MW ), Malatya-2 (15 MW), Elazığ-1 (10 MW), Elazığ-2 (10 MW), Bingöl-1 (10 MW) ve Bingöl-2 (10 MW)’ü kapsayan ihalelere teklif verdiğini duyurmuştu. 8-12 Mart tarihleri arasında toplam 190MW’lık santral için teklif vermişti.

Oyak Yatırım – Aksa Enerji AKSEN Hisse Haber – 13.04.2021

Aksa Enerji 12 Nisan 2021 tarihinde General Electricity Company of Libya (GECOL) ile Tripoli şehrinde kurulacak olan ve 1.320 MW kurulu güce sahip olması planlanan elektrik üretim santralinin mühendislik, tedarik ve inşaat hizmetlerini üstlenmek üzere bir ön protokol imzaladı. Anlaşma ile ilgili herhangi bir detay paylaşılmamış olsa da gelişmeyi Aksa Enerji açısından hafif pozitif olarak değerlendiriyoruz.

Şeker Yatırım – Aksa Enerji AKSEN Hisse Analiz 4Ç20 – 26.02.2021

Aksa Enerji’nin (AKSEN) net kar rakamı 4Ç20’de yıllık bazda %26 düşüşle 115mn TL seviyesinde gerçekleşti. Şirket’in açıklamış olduğu net kar rakamı beklentimiz olan 128mn TL net kar beklentisinin hafif altında geldi (Piyasada sonuçlar için herhangi bir beklenti bulunmuyordu). Operasyonel tarafta net satış gelirleri ve FAVÖK rakamı beklentimizin üzerinde gerçekleşirken, net kar rakamını pozitif etkiledi. Şirket’in net satış gelirleri 4Ç20’de yıllık bazda % 20 artışla 1.963mn TL seviyesine (Şeker: 1.850mn TL) yükselirken, FAVÖK ise yıllık bazda %25 artışla 397mn TL seviyesinde (Şe ker: 381mn TL) gerçekleşti. Ancak öte yandan net diğer gelirlerin 4Ç20’de 1mn TL seviyesine gerilemesi (4Ç19’da 38mn TL seviyesinden) ve artan finansman giderlerinin 78mn TL seviyesine yükselmesi (4Ç19’da 68mn TL’ye karşılık) net kar rakamını baskı altına aldı. Ayrıca 4Ç19’da 35mn TL ertelenmiş vergi geliri kaydeden Şirket 4Ç20’de 5mn TL ertelenmiş vergi geliri kaydetti. Şirket’in artan FAVÖK rakamına bağlı olarak net finansal borç/FAVÖK oranı YS20’de 1,71x (YS19: 2,2x – 9A20:2.0x) seviyesine geriledi. Operasyonel tarafta sonuçların beklentilerimizin üzerinde pozitif gerçekleşmesine rağmen, 4Ç2 0 net kar rakamının 4Ç19’un altında kalması nedeniyle sonuçlara piyasanın tepkisi kısmen negatif olabileceğini düşünüyoruz. Şirket pay fiyatının yıl başı ndan bu yana %52 yükseldiğini ve ayrıca BİST-100’ün %50 üzerinde relatif performans gösterdiğini not edelim.

Net Satış gelirleri 4Ç20’de yıllık bazda %10 yükseldi – Şirket’in toplam elektrik satışları 4Ç20’de yıllık bazda %14 artışla (Afrika bölgesi satışları hariç) 5.468 Gwh seviyesinde gerçekleşti. Şirket’in ağırlıklı elektrik fiyatları (Afrika hariç) 4Ç20’de yıllık bazda %16 yükselişle 330 TL/Mwh (4Ç19: 285 TL/Mwh – 2020: 323 TL/Mwh) seviyesinde gerçekleşti. Şirket’in yurtiçi satış gelirleri (Kıbrıs dahil) 4Ç20’de yıllık bazda %4 artışla 1.570mn TL seviyesinde gerçekleşirken, Afrika santrallerinin satış gelirleri yıllık bazda %50 artışla 393mn TL seviyesine yükseldi. Ayrıca yurtiçi operasyonların FAVÖK rakamı 4Ç20’de 143mn TL (4Ç19:185mn TL) seviyesinde gerçekleşirken, Afrika operasyonların FAVÖK rakamı 4Ç20 ’de yıllık bazda %49 arışla 265mn TL seviyesine yükseldi.

Tacirler Yatırım – Aksa Enerji AKSEN Hisse Analiz 4Ç20 – 26.02.2021

Aksa Enerji, 4Ç20 sonuçlarını 114.6 milyon TL net kar ile açıkladı. Açıklanan net kar rakamı, 127.5 milyon TL olan piyasa beklentisinin altındadır. Açıklanan net kar rakamı, yıllık bazda yüzde %26 azalırken, çeyreksel bazda ise, yüzde %14 azaldı. Net satışlar 1,963 milyon TL olarak açıklandı ve geçen senenin aynı dönemine göre yüzde %10 arttı. Açıklanan net satış rakamı piyasa beklentisi olan 1,850 milyon TL’nin üzerinde gerçekleşti. Şirketin yurtdışı satışları, yıllık ve ABD doları bazında, %11 azalış kaydetti ve net satışlardaki payı %20 oldu. (4Ç19: %18) Şirket, 4Ç20’de 397 milyon TL FAVÖK açıkladı ve bu rakam geçen senenin aynı dönemine göre yüzde %25 artış gösterdi. Açıklanan FAVÖK rakamı piyasa beklentisi olan 381 milyon TL ile uyumlu gerçekleşti. FAVÖK marjı ise, geçtiğimiz yılın aynı dönemine göre 232 baz puan artarak %20.2 oldu. Net işletme sermayesi ise 1,889 milyon TL (4Ç19: 1,705 milyon TL ve 3Ç20: 2,052 milyon TL) olarak gerçekleşirken, net işletme sermayesinin satışlara oranı %26.1 (4Ç19: %30.6 ve 3Ç20: 29.1%) olarak kaydedildi. Şirketin net borcu çeyreksel bazda yüzde %8 azalarak 2,632 milyon TL olarak gerçekleşti. Net borç/FAVÖK rasyosu 1.7 olarak gerçekleşmiş olup, net borç/özsermaye rasyosu 0.6 olarak kaydedilmiştir. En son kapanış fiyatına göre, şirket 14.7 F/K çarpanından ve 6.2 FD/FAVÖK çarpanından işlem görmektedir.

Ziraat Yatırım – Aksa Enerji AKSEN Hisse Analiz 4Ç20 – 26.02.2021

Aksa Enerji (AKSEN, Nötr): Şirket’in 4Ç2020 ana ortaklık net dönem karı 114,6mn TL olarak gerçekleşmiştir. Bir önceki yılın aynı döneminde şirket 154,7mn TL ana ortaklık net dönem karı açıklamıştı. Satış gelirleri 4Ç2020’de bir önceki yılın aynı dönemine göre %10,3 oranında artan şirketin satış maliyetleri ise %5,3 oranında artmıştır. Buna bağlı olarak brüt kar %47,4 oranında artarak 312,3mn TL’ye ulaşmıştır. Operasyonel giderler aynı dönemde %85 oranında artarken, diğer faaliyetlerden gelirler ise 37,6mn TL’den 1,2mn TL’ye gerilemiştir. Böylece faaliyet karı bir önceki yılın aynı dönemine göre %20,1 oranında artarak 273,9mn TL’ye ulaşmıştır. Şirketin finansman giderleri 4Ç2019’deki 68,2mn TL’den 4Ç2020’de 78,3mn TL’ye yükselmiş ve 95,5mn TL’lik vergi gideri sonrası konsolide net dönem karı %4,4’lük artışla 110,4mn TL olmuştur. Ana ortaklık payına düşen net dönem karı ise azınlık payı zararının 4Ç2019’daki 49mn TL’den 4Ç2020’de 4,2mn TL’ye gerilemesinin etkisiyle 4Ç2019’daki 154,7mn TL’den 4Ç22020’de 114,6mn TL’ye gerilemiştir. Son çeyrek kar rakamı ile birlikte Şirket’in 2020 yılı ana ortaklık net dönem karı 470mn TL’ye ulaşmıştır. Bir önceki yıl şirket 329,2mn TL ana ortaklık net dönem karı kaydetmişti.

Oyak Yatırım – AKSEN Hisse Yorum – 21.01.2021

Aksa Enerji Buhara’da (Özbekistan) 270MW kapasiteli doğal gaz çevrim santrali kurulması için sözleşme imzaladı. Böylece şirketin Özbekistan’daki toplam kapasitesi 740MW’a çıkacak. Yeni anlaşma şirketin toplam kapasitesine etkisini %11 olarak hesaplıyoruz.

Aksa Enerji Özbekistan Doğalgaz Santrali Yatırım Kapsamının Genişlemesi Hakkında dair Açıklamada Bulundu – 20.01.2021

Aksa Enerji – Daha önce açıklandığı üzere, Şirketin Özbekistan’ın başkenti Taşkent’te 240 MW kurulu güçte bir doğal gaz kombine çevrim santrali kurulmasını ve santralde üretilen elektriğin garantili kapasite bedeli karşılığında 25 yıl boyunca satışını içeren anlaşmayı Özbekistan Enerji Bakanlığı’na bağlı NEGU (“National Electric Grid of Uzbekistan”) ile imzalamıştı. Bahsi geçen anlaşma, 20 Ocak 2021 tarihi itibarıyla 230 MW kapasite artışı ile tadil edilmiş olup, bu anlaşmaya ilave olarak Buhara’da 270 MW kurulu güçte doğalgaz kombine çevrim santrali kurulmasına yönelik ayrı bir anlaşma imzalanmıştır. Bu kapsamda:

Taşkent’te mevcut lokasyonda, 240 MW kurulu güçteki doğalgaz kombine çevrim santraline ek olarak 230 MW kurulu güçte bir doğal gaz kombine çevrim santrali kurulacaktır. Tadil edilen anlaşma, Taşkent’te kurulacak olan her iki santralde üretilen elektriğin garantili kapasite bedeli karşılığında 25 yıl boyunca satışını içermektedir.

Taşkent’in güneybatısında bulunan Buhara’da 270 MW kurulu güçte doğalgaz kombine çevrim santrali kurulacaktır. İlave anlaşma, Buhara’da kurulacak olan santralde üretilen elektriğin garantili kapasite bedeli karşılığında 25 yıl boyunca satışını içermektedir.

Taşkent’te toplam 470 MW kurulu güce sahip olacak doğalgaz kombine çevrim santrallerinin ve Buhara’da 270 MW kurulu güce sahip olacak doğalgaz kombine çevrim santralinin 2021 yılının son çeyreğinde devreye alınması beklenmektedir. Yatırımların hayata geçmesiyle birlikte Özbekistan’da toplam 740 MW kurulu güce erişilecektir. Santral ekipmanlarının, Aksa Enerji bünyesindeki mevcut santrallerden sağlanması planlanmakta olup, yatırım maliyetleri optimize edilerek ekonomik katma değer yaratılacaktır.

Aksa Enerji, Mali Akaryakıt (HFO) Enerji Santrali Kontratı Hakkında Açıklama Yaptı – 17.11.2020

Aksa Enerji Üretim A.Ş’nin Mali’deki 40 MW kurulu güce sahip Akaryakıt Enerji Santraline ilişkin Energie Du Mali S.A. ile olan ve süresi sona eren mevcut sözleşme, yeni sözleşme şartlarının belirlenmesi için 31 Aralık 2020 tarihine kadar uzatılmıştır. Santral, halen mevcut sözleşme şartlarına göre faaliyetlerine devam etmektedir.

Konuyla ilgili gelişmeler oldukça kamuoyuna gerekli bilgilendirme yapılacaktır.

Şeker Yatırım – Aksa Enerji AKSEN Hisse Analiz 3Ç20 – 06.11.2020

Aksa Enerji’nin (AKSEN) net kar rakamı 3Ç20’de yıllık bazda %99 artışla 133mn TL seviyesinde gerçekleşti. Şirket’in açıklamış olduğu net kar rakamı beklentimiz olan 82mn TL net kar beklentisinin üzerinde geldi (Piyasada sonuçlar için herhangi bir beklenti bulunmuyordu). Net finansman giderinin 3Ç20’de (75mn TL ile 3Ç19’da 102mn TL finansman giderine karşılık) beklentilerimizin altında gelmesi net kar rakamının beklentilerimizin üzerinde gelmesindeki en büyük etken oldu. Şirket’in artan net satış gelirleri ve FAVÖK rakamı net kar rakamını pozitif etkiledi. Net satış gelirleri 3Ç20’de yıllık bazda %21 artışla 1.801mn TL (Şeker: 1.860mn TL) seviyesinde gelirken, FAVÖK ise yıllık bazda %18 artışla 400mn TL seviyesinde (Şeker: 390mn TL) gerçekleşti. Şirket’in net finansal borç/FAVÖK oranı da 9A20’da 1,94 (1Y20’de 2,14x) seviyesine geriledi.

Beklentilerimiz üzerinde net kar açıklayan Şirket’in 3Ç20 sonuçlarını olumlu değerlendiriyoruz. Şirketin 3Ç20 sonuçları sonrası Aksa Enerji için hedef pay fiyatımızı 6.50 TL (önceki 6.20 TL) seviyesine yükseltiyoruz. Ancak, hedef fiyatımızın cari pay fiyatına göre yükseliş potansiyeli taşımaması nedeniyle AL olan önerimizi TUT olarak revize ediyoruz. Şirket pay fiyatının yıl başından bu yana %84 yükselirken BİST-100’ün %78 üzerinde relatif performans sergilediğini not edelim.

Net Satış gelirleri 3Ç20’de yıllık bazda %21 arttı – Şirket’in toplam elektrik satışları 3Ç20’de yıllık bazda %20 artışla (Afrika bölgesi satışları hariç) 4.919 Gwh seviyesinde gerçekleşti. Şirket’in ağırlıklı elektrik fiyatları (Afrika hariç) 3Ç20’de yıllık bazda %20 yükselişle 316 TL/Mwh (3Ç19: 289 TL/Mwh – 9A20: 316 TL/Mwh) seviyesinde gerçekleşti. Artan elektrik satışları ve fiyatlar net satış gelirlerini olumlu etkiledi. Türkiye (Kıbrıs dahil) net satış gelirleri 3Ç20’da yıllık bazda %43 artışla 1,464 milyon TL seviyesinde (3Ç19:1,021 milyon TL) gerçekleşirken, Afrika operasyonlarının net satış gelirleri ise 3Ç20’de 337 milyon TL seviyesinde (3Ç19’da 466mn TL) gerçekleşti.

Tacirler Yatırım – Aksa Enerji AKSEN Hisse Analiz 3Ç20 – 06.11.2020

Aksa Enerji – 3Ç20 sonuçlarını 133.2 milyon TL net kar ile açıkladı. Açıklanan net kar rakamı, 81.8 milyon TL olan piyasa beklentisinin üzerindedir. Açıklanan net kar rakamı, yıllık bazda yüzde %99 artarken, çeyreksel bazda ise yüzde %10 azaldı. Faaliyet karlılığındaki artış ve azalan net finansal giderler kar büyümesinde etkili oldu. Net satışlar 1,801 milyon TL olarak açıklandı ve geçen senenin aynı dönemine göre yüzde %21 arttı. Açıklanan net satış rakamı piyasa beklentisi olan 1,860 milyon TL ile uyumlu gerçekleşti. Şirketin yurtdışı satışları, yıllık ve ABD doları bazında, %43 azalış kaydetti ve net satışlardaki payı %19 oldu. (3Ç19: %31) Şirket, 3Ç20’de 400 milyon TL FAVÖK açıkladı ve bu rakam geçen senenin aynı dönemine göre yüzde %18 artış gösterdi. Açıklanan FAVÖK rakamı piyasa beklentisi olan 390 milyon TL ile uyumlu gerçekleşti. FAVÖK marjı ise, geçtiğimiz yılın aynı dönemine göre 68 baz puan azalarak %22.2 oldu. Detaylarına baktığımızda, şirketin brüt marjı, yıllık bazda, 90 baz puan arttı ve %17.1 olarak gerçekleşti. Şirketin net borcu çeyreksel bazda yüzde %5 azalarak 2,857 milyon TL olarak gerçekleşti. Net borç/FAVÖK rasyosu 2.0 olarak gerçekleşmiş olup, net borç/özsermaye rasyosu 0.7 olarak kaydedilmiştir. En son kapanış fiyatına göre, şirket 8.4 F/K çarpanından ve 5.2 FD/FAVÖK çarpanından işlem görmektedir.

Deniz Yatırım – Aksa Enerji AKSEN Hisse Analiz 3Ç20 – 06.11.2020

AKSEN; 3Ç20 VAFÖK ve net karını yıllık %18 ve %99 artırdı / hafif olumlu / Aksa Enerji 3Ç20 finansallarında 1,8 milyar TL satış, 400 milyon TL VAFÖK ve 133 milyon TL net kar açıkladı. Şirketin sonuçlarına dair bir konsensus bulunmazken, operasyonel karlılık (VAFÖK) ve net kar geçen yıla kıyasla sırasıyla %18 ve %99 artış gösterdi. Sonuçların hisse performansı üzerinde hafif olumlu bir etki yapmasını bekliyoruz. Şirket 3Ç19’da 102 milyon TL net finansal gider kaydetmişken, 3Ç20’de 75 milyon TL gider kaydedildi. Yurtdışı satışlar 3Ç19’da 466 milyon TL seviyesindeyken, 3Ç20’de 337 milyon TL seviyesinde gerçekleşti. 1.946MW kurulu kapasite gücüne sahip olan Aksa Enerji’nin, yurtiçinde 1.317MW kapasitesi bulunmakta.

Ziraat Yatırım – Aksa Enerji AKSEN Hisse Analiz 3Ç20 – 06.11.2020

Aksa Enerji (AKSEN, Pozitif): Şirket’in 3Ç2020 ana ortaklık net dönem karı bir önceki yılın aynı dönemine göre %99,1 oranında artarak 133,2mn TL’ye yükselmiştir. Satış gelirleri 3Ç2020’de bir önceki yılın aynı dönemine göre %21,1 oranında artan şirketin satış maliyetleri ise %19,8 oranında artmıştır. Buna bağlı olarak brüt kar %27,92 oranında artarak 307,5mn TL’ye ulaşmıştır. Operasyonel giderler aynı dönemde %2,6 oranında gerilerken, diğer faaliyetlerden 16,9mn TL gider kaydedilmiştir. Böylece faaliyet karı bir önceki yılın aynı dönemine göre %17 oranında artarak 263,2mn TL’ye ulaşmıştır. Şirketin finansman giderleri 3Ç2019’deki 102,1mn TL’den 3Ç2020’de 74,5mn TL’ye gerilemiş ve 29,6mn TL’lik vergi gideri sonrası konsolide net dönem karı 156,5mn TL olmuştur. Ana ortaklık payına düşen net dönem karı ise 133,2mn TL olarak gerçekleşmiştir.

Üçüncü çeyrek kar rakamı ile birlikte Şirket’in 2020 yılı Ocak-Eylül dönemi ana ortaklık net dönem karı 355,5mn TL’ye ulaşmıştır. Bir önceki yılın aynı döneminde şirket 174,5mn TL ana ortaklık net dönem karı kaydetmişti.

Aksa Enerji İhracatı Hakkında Açıklama Yaptı – 03.11.2020

KAP Açıklaması: Aksa Enerji Üretim A.Ş’nin %100 oranındaki bağlı ortaklığı “Aksa Aksen Enerji Ticareti A.Ş.”, ithalatçı tarafıyla imzaladığı anlaşma kapsamında, Türkiye-Irak enerji iletim hattı üzerinden Irak’a 150 MW kapasiteye kadar elektrik enerjisi ihracatı yapmak amacıyla EPDK’ya başvurmuştur. Konuyla ilgili gelişmeler oldukça kamuoyuna gerekli bilgilendirme yapılacaktır.

Aksa Enerji Kamerun ve Kongo Yatırım Planları Hakkında Bilgilendirmede Bulundu – 22.10.2020

Şirketimiz tarafından yayınlanan 22 Ekim 2019 tarihli Özel Durum Açıklaması’nda, Kamerun’da 150 MW kurulu güçte doğal gaz kaynaklı enerji üretimi projesi geliştirmek üzere Kamerun Su Kaynakları ve Enerji Bakanlığı (MINEE) ile bir ön mutabakat anlaşması, Victoria Oil & Gas Plc’nin %100 bağlı ortaklığı olan Gaz du Cameroun S.A. ile doğal gaz alımına yönelik bağlayıcı olmayan bir protokol imzalandığı bilgisi kamuoyuyla paylaşılmıştı. Öte yandan, Kongo Cumhuriyeti’nde ise doğal gaz kaynaklı enerji üretimi ve satışına ilişkin iki proje için ön lisans alındığı bilgisi de kamuoyuyla paylaşılmıştı.

Pandemi süreci nedeniyle projelerde bazı gecikmeler yaşanmakta olup, görüşmeler her iki ülkede de devam etmektedir. Kamerun ve Kongo yatırım planlarına ilişkin somut gelişmeler oldukça kamuoyuna gerekli bilgilendirme yapılacaktır.

Aksa Enerji Kıyıköy RES’in Satışına İlişkin Açıklamada Bulundu – 15.09.2020

Kıyıköy Rüzgâr Enerjisi Santrali’nin satışına ilişkin yayımlanan 15.06.2017 ve 01.12.2017 tarihli KAP bildirimlerinde de belirtildiği üzere 28 MWm (27 MWe) kurulu güce sahip Kıyıköy Rüzgâr Enerjisi Santrali’nin Borusan EnBW Enerji Yatırımları ve Üretim A.Ş. ve Borusan Danışmanlık ve Ortak Hizmetler A.Ş.’ne 60.100.000,00 USD’ye (“Şirket Değeri”) satışı konusunda anlaşmaya varılmıştı.

Satışın 38,500,000.00 USD’lik kısmı satış anında nakden ve defaten tahsil edilmiş, 72 MW’a kadar yapılacak olan kapasite artırımı için kalan 21.600.000,00 USD bakiyenin ise gerekli tüm yatırım izinlerinin alınmasından sonra yapılması konusunda anlaşılmıştı.

13.04.2020 tarihli kap duyurusunda da belirtildiği gibi, kapasite artırımı kapsamında 20 adet türbinin 18 tanesinin izin süreçleri tamamlanmış; projeye başlanmış ve Aksa Enerji tarafından 15.185.249,27 USD bakiye tahsil edilmişti. Kalan 2 türbin için de izin süreçleri tamamlanmış olup, satış tutarından kalan 2.160.000,00 USD bakiye 15.09.2020 tarihi itibarıyla tahsil edilmiştir.

Alan Yatırım – Aksa Enerji AKSEN Hisse Analiz – 01.09.2020

Eylül 2019 tarihinden itibaren araştırmanın kapsamına aldığımız ve 2,71 TL kapanış fiyatından itibaren “AL” önerisi verdiğimiz Aksa Enerji için en son Haziran 2020’de 6,64 TL hedef fiyat ile güncelleme raporu yayımlamıştık. Temmuz (6,22 TL) ve Ağustos (6,15 TL) 2020 döneminde hedef fiyatımıza yaklaşmıştır. Şirketin 2020 ilk yarı finansallarını açıklamasının ardından tekrar değerleme yaparak hedef fiyatımızı yükselttik.

ŞİRKET FAALİYETLERİ

Operasyonel Elektrik Santralleri ve Güncellemeler : Türkiye’de Bolu, Antalya Şanlıurfa, Kuzey Kıbrıs bünyesinde bulunan toplamda 1470 MW kurulu kapasiteli elektrik santralleri faaliyetlerine devam etmektedir. Yurtdışında ise Gana, Mali ve Madagaskar da bulunan toplamda 500 MW kurulucu güç kapasiteli elektrikli santrallere ek olarak ilk çeyrek döneminde Özbekistan Enerji bakanlığı ile 25 yıllık USD ödeme garantili 240 MW kurulu güç kapasiteli doğal gaz elektrik üretim santralinin kurulumu-üretimi konusunda anlaşma sağlandı ve kurulumunda hali hazırda şirketin makine parkında olan Doğal Gaz Enerji santralinin kullanılması planlanmaktadır.

Türkiye Özelinde Olan Gelişmeler ve Olası Uzun Vadeli Etkileri: Türkiye’nin Karadeniz ve Akdeniz’de yürüttüğü doğalgaz ve petrol arama çalışmalarında ilk rezerv Karadeniz’in açıklarında yaklaşık 320 milyar metre küp değerinde bulundu. Cari açık sıkıntısı çeken ve bu cari açığın en önemli kalemlerinden biri olan enerji kalemi için olumlu bir adım olsa da kurulum ve yurtiçi arz süreçlerinin tamamlanması yaklaşık 3-4 sene beklenmektedir. Aksa Enerji’nin şu an hali hazırda faaliyet gösteren ve makine parkında bulunan ekipmanlar ağırlıklı olarak yurtiçinde Doğalgaz çevrimiçi santrallerinden oluşmaktadır. Bu da şirketin ileri vadeli operasyonlarında yurtiçinde fırsatlar barındırabileceği anlamına gelebilir. Özellikle kar marjı açısından etkisinin uzun vadeli olumlu olmasını beklemekteyiz.

Türkiye Operasyonlarında Maliyet Kalemleri ve Korona Virüsün Etkileri… Korona virüs ve yarattığı global belirsizliğin ekonomiye etkileri devam etmektedir Ancak önceki döneme göre normalleşme sürecinin etkileriyle emtia ve enerji piyasalarında toparlanmalar görüldü. Doğal gaz fiyatlarındaki yükseliş ve Botaş’ın tarife fiyatlarındaki düşüş yurtiçi operasyon ve karlılık açısından negatif bir etki yaratabilir. Ayrıca linyit ve kömür bazındaki santrallerinde tam tersi bir etki bulunmakta olup, kar marjlarına olumlu yansımıştır.

Yurtdışı Operasyonların Finansallara Olumlu Yansıması Devam Ediyor…Şirketin faaliyet raporunda, yurt içi ve yurt dışı kurulu santrallerinde çeşitli yatırımlar devam etmekte olup, özelikle Özbekistan faaliyetlerinin ileride finansallara olumlu katkıda bulunacağına inanmaktayız. Bunun yansımalarını hali hazırda faaliyet gösteren yurtiçi ve yurtdışı gelirlerinin kırılımlarında görülüyor. Aşağıdaki iki tabloda şirketin yurtiçi ve yurtdışı yatırımları ve bunun FAVÖK yansımalarını gösterilmiştir. Şirketin yurtdışı faaliyetleri MW cinsinden portföyde daha az bulunsa da gelir açısından portföyün çoğunun yurtdışı operasyonlarda ve sağladığı yüksek kar majından kaynaklanmaktadır. Ancak Mali’de olan siyasi belirsizlik ve askerin yönetime el koyması takip edilmesi gereken konulardır. Bunun yanında olası negatif bir durumda Mali’nin yurtdışı enerji portföyün yaklaşık %8 sini oluşurmasının ciddi riskler barındırmadığını düşünmekteyiz.

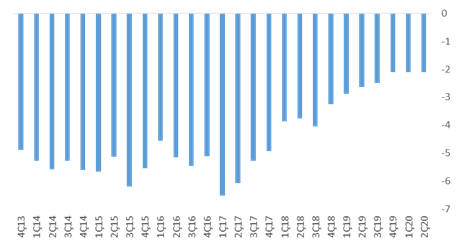

Net Borç/Favök Rasyosunun Önemi: Önceki güncelleme raporımızda belirttiğimiz üzere şirketin Borç/FAVÖK rasyosunun düşüş yönünde olmasını olumlu karşılıyoruz ve bu düşüş trendi pandemiden kaynaklı belirsizliklere maruz kalsa da devam ettiğini düşünmekteyiz. Yaklaşık 3 yıl önce bu rasyo 6x’lerdeyken şimdi 2x’lere yaklaşması gelecekte şirketteki risk priminin düşmesine ve şirketin daha yüksek değer hak etmesini sağlamaktadır.

Grafik 5: Aksa Enerji Net Borç/Favök Rasyosu

Kaynak: Aksa Enerji, Finnet

DEĞERLEME

Fiyat Kazanç Oranına Göre Değerleme: Aksa Enerji, 2020 Haziran dönemi sonunda 34 milyon US$ net kar açıklamıştır. Fiyat/Kazanç çarpanından tahmini hisse başı değer hesaplamasın sadece yurtdışı benzer faaliyetler gösteren şirketler ile karşılaştırarak yaptık. Şirketin çarpanını global benzer şirketler ortalama çarpanları ile karşılaştırdığımızda %16 iskontolu işlem görmekte olup, tahmini hisse başı değerini 5.39 TL olarak hesaplamaktayız.

FAVÖK’e göre değerleme : Şirket, 2020 ilk 6 aylık dönemini 114 milyon US$ FAVÖK açıklayarak kapatmıştır. Şirketin değeri göz önüne alındığında Firma Değeri/FAVÖK rasyosu 2.95x ve global yurt dışı benzer şirketler ortalaması birlikte alınarak 5.19x olarak hesaplanmıştır. Buna göre şirket yüzde 43% iskontolu olmakla beraber tahmini piyasa değerini 1,495 milyon US$ ve tahmini hisse değerinin ise 8.01 TL olması gerektiği hesaplanmıştır.

Satışlara Göre Değerleme: 2020 Haziran sonu itibariyle 537 milyon US$ ciro yapmış olan şirket pandeminin etkisi ile 1,116 milyon US$ seviyelerinden tamamlamasını tahmin etmekteyiz. Şirketin Firma Değeri/Satışlar rasyosunu 0.79x hesaplamaktayız ve global ve yurt içi benzer şirketler ortalaması ile karşılaştırdığımızda şirketin yaklaşık %24 iskontolu ve tahmini hisse değerini ise 5.98 TL olarak bulmaktayız.

Defter Değerine Göre Değerleme: Şirketin özsermayesi yaklaşık 571 milyon US$ olarak açıklanmış olup, şirketin çarpanını global yurt içi ve yurt dışı benzer şirketler ortalama çarpanı ile karşılaştırdığımızda %29 iskontolu işlem görmekte olup, tahmini hisse başı değerini 6.42 TL olarak hesaplamaktayız.

Sonuç : Aksa Enerji için değerlemede iki ayrı değerleme yöntemi kullanılmıştır. Bunlar indirgenmiş nakit akımları yöntemi ve benzer rakip şirketlere göre piyasa çarpanı karşılaştırma yöntemidir. Mevcut benzer rakip şirketler Aksa Enerji gibi çeşitli elektrik üretim ve dağıtım segmentin de bulunana şirketler olup, değerlemeyi bu ölçüde yapmaya çalıştık. Şirketin 1.5 beta oranı, %43 yükseliş potansiyeli ve 7.54 TL hedef fiyat ile yukarı yönlü hareket etmesini bekliyoruz. Değerlememizde global benzer şirketler karşılaştırmasına ağırlık verdik. Yurtiçi atıl durumda duran, önceden yurtiçinde kurulu santrallerin yurtdışına taşınarak Afrika ülkeleri ile yapılan garantili US$ bazlı alım anlaşmalarıyla yapılan elektrik üretim faaliyetleri bilanço kalemlerinde operasyonel karlılık ve karlılık marjları olarak yansımaya devam etmektedir. Buna ek olarak Özbekistan ile yapılan anlaşmanın bu kataliste daha fazla katkı sağlayacağını düşünmekteyiz. Bunun ile birlikte Mali de olan Askeri darbe ve ardından gelen siyasi belirsizlik, risk unsuru olarak takip edilmelidir. Ayrıca daha uzun vadeli olarak şirketin yurtiçinde ki kar marjlarını arttırabilecek gelişme olan doğalgaz rezervinin bulunması, şirketin yol haritasını etkileyecek ve karlılığını olumlu etkileyecek bir gelişme olarak görülebilir. Ancak doğalgazın yurtiçi piyasaya arzı konusunda ki 2-3 senelik tahminler sebebiyle fiyatlamanın daha fiyatlar içinde olmaması gerektiğini düşünmekteyiz. Orta vade süresince Dolar/TL paritesi hafif yukarı yönlü trendi ileri vadeli beklentilerimizi olumlu etkilemektedir. Çoğunluk yurtdışı döviz cinsi geliri olan Aksa Enerji’nin bu bağlamda aşırı bir döviz riskine maruz kalmayacağını beklemekteyiz. Önceki dönemlerdeki gibi şirketin borçluluğunun da aşağı yönlü trend devam etmektedir. Türkiye’de yaşanan ekonomik yavaşlamanın ve yavaşlayan ivmenin 2021 yılında aşı çalışmaları ile ters bir performans göstererek göstermesini düşünmekteyiz. Bizim Aksen’i beğenme nedenimiz, son 3 yılda ki istikrarlı FAVÖK büyümesinin devam etme potansiyeli, şirketin borçluluğundaki azalmanın sürmesi ve Netborç/FAVÖK rasyosunun düşüş trendin de olup şirketin risk primini düşürmesi ve buna bağlı olarak gelecekte daha yüksek piyasa çarpanlarından işlem görme potansiyelidir.

Şeker Yatırım – Aksa Enerji AKSEN Hisse Analiz 2Ç20 – 14.08.2020

Aksa Enerji’nin (AKSEN) net kar rakamı 2Ç20’de yıllık bazda %161 artışla 148mn TL seviyesinde gerçekleşti. Şirket’in açıklamış olduğu net kar rakamı beklentimiz olan 88mn TL net kar beklentisinin üzerinde geldi (Piyasada sonuçlar için herhangi bir beklenti bulunmuyordu). Net finansman gelirinin 2Ç20’de 0.7mn TL ile pozitif gelmesi (2Ç19’da 111mn TL net finansman giderine karşılık) net kar rakamının beklentilerimizin üzerinde gelmesinde etkili oldu. Net satış gelirleri 2Ç20’de yıllık bazda %40 artışla 1.620mn TL (Şeker: 1.830mn TL) seviyesinde gelirken, FAVÖK rakamı ise yıllık bazda %9 düşüşle 358mn TL seviyesinde (Şeker: 402mn TL) gerçekleşti. Artan maliyetler nedeniyle 2Ç19’da %25,9 ve %34,0 seviyesinde bulunan brüt ve FAVÖK marjları 2Ç20’de sırasıyla %17,2 ve %22,1 seviyesine geriledi. Şirketin 2Ç20 sonuçları sonrası Aksa Enerji için 6.20 TL hedef pay fiyatımızı koruyoruz. Hedef pay fiyatımız cari pay fiyatına göre %33 prim potansiyeli taşıması nedeniyle TUT olan önerimizi AL olarak revize ediyoruz.

Net Satış gelirleri 2Ç20’de yıllık bazda %40 arttı – Şirket’in toplam elektrik satışları 2Ç20’de yıllık bazda %52 artışla (Afrika bölgesi satışları hariç) 5.421 Gwh seviyesinde gerçekleşti. Şirket’in ağırlıklı elektrik fiyatları (Afrika hariç) 2Ç20’de yıllık bazda %10 düşüşle 247 TL/Mwh (2Ç19: 275 TL/Mwh – 1Y20: 286 TL/Mwh) seviyesinde gerçekleşti. Türkiye (Kıbrıs dahil) net satış gelirleri 2Ç20’da 1,273 milyon TL seviyesinde (2Ç19:841 milyon TL) gerçekleşirken, Afrika operasyonlarının net satış gelirleri ise yıllık bazda %10 artışla 347 milyon TL seviyesinde gerçekleşti.

Ahlatcı Yatırım – Aksa Enerji AKSEN Hisse Analiz 2Ç20 – 14.08.2020

Aksa Enerji 2Ç20’de 2Ç19’a göre net karını %161 oranında artırarak 148 milyon TL net kar açıkladı. Açıklanan kar rakamı 88 milyon TL olan piyasa beklentinin üzerinde gelirken şirket geçtiğimiz yılın aynı döneminde ise 57 milyon TL net kar açıklamıştı.

Net karın geçtiğimiz yılın aynı dönemine göre artışında net finansman gelirinin 111 milyon TL karşılık giderinden 0.7 milyon TL gelire dönmesinin etkili olduğu görülüyor. Satış gelirleri 2Ç20’de 2Ç19’a göre %40 oranında artan 1.62 milyar TL satış geliri elde etti. (2Ç19 Satış Geliri: 1.15 Milyar TL) Satış detaylarına baktığımızda Afrika bölgesi hariç şirketin toplam satışları 2Ç20’de yıllık bazda %52 oranında artarak 5.421 Gwh oldu. Aksa Enerji’nin Kıbrıs dahil Türkiye satış gelirleri ise 2Ç19’daki 841 milyon TL’ye göre %51 oranında artarak 1.27 milyar TL oldu.

FVAÖK rakamı yıllık bazda %9 oranında gerileyerek 358 milyon TL olan Aksa Enerji’nin (2Ç19 FVAÖK: 393 Milyon TL) FVAÖK marjı ise %22,08 oldu. (2Ç19 FVAÖK Marjı: %33,95) Hem net borcunu hem de net yabancı para pozisyon açığını yıllık bazda azaltan şirketin 2Ç20’de 38 milyon TL net para pozisyon fazlası bulunurken (2Ç19 Net Borç: 132 Milyon TL) net yabancı para pozisyon açığı ise 389 milyon TL seviyesinde. (2Ç19 Net Yabancı Para Pozisyonu: 1.5 Milyar TL) Net borç/FVAÖK rasyosu 2,14x seviyesinde bulunan Aksa Enerji’nin F/K ve PD/DD çarpanları ise sektör ortalamasına göre pozitif durumda bulunuyor. F/K oranı 6,40x olan (Sektör F/K: 46,75x) şirketin PD/DD oranı ise 0,73x. (Sektör PD/DD: 1,42x)

Şirket için yaptığımız değerlendirmede yurtiçi ve yurtdışı benzerleri piyasa çarpanları ve İNA analizimize göre 6.52 TL hedef fiyat öngörüyoruz.

Tacirler Yatırım – Aksa Enerji AKSEN Hisse Analiz 2Ç20 – 14.08.2020

Aksa Enerji – 2Ç20 sonuçlarını 147.9 milyon TL net kar ile açıkladı. Açıklanan net kar rakamı, 87.9 milyon TL olan piyasa beklentisinin üzerindedir. Açıklanan net kar rakamı, yıllık bazda yüzde %161 artarken, çeyreksel bazda ise yüzde %99 arttı. Net satışlar 1,620 milyon TL olarak açıklandı ve geçen senenin aynı dönemine göre yüzde %40 büyüdü. Açıklanan net satış rakamı piyasa beklentisi olan 1,830 milyon TL’nin altında gerçekleşti. Şirketin yurtdışı satışları, yıllık ve ABD doları bazında, %14 artış kaydetti ve net satışlardaki payı %21 oldu. (2Ç19: %23) Şirket, 2Ç20’de 358 milyon TL FAVÖK açıkladı ve bu rakam geçen senenin aynı dönemine göre yüzde %9 azalış gösterdi. Açıklanan FAVÖK rakamı piyasa beklentisi olan 402 milyon TL’nin altında gerçekleşti. FAVÖK marjı ise, geçtiğimiz yılın aynı dönemine göre 1187 baz puan azalarak %22.1 oldu. Şirket 2Ç20’de 1 milyon TL net finansman geliri elde etmiş olup, 2Ç19’da ise 111 milyon TL net finansman gideri kaydetmişti. Kur farkı gelirleri net finansman gelirlerinin altında yatan ana nedendir. Şirketin net borcu çeyreksel bazda yüzde %5 azalarak 3,022 milyon TL olarak gerçekleşti. Net borç/FAVÖK rasyosu 2.2 olarak gerçekleşmiş olup, net borç/özsermaye rasyosu 0.8 olarak kaydedilmiştir. En son kapanış fiyatına göre, şirket 6.4 F/K çarpanından ve 4.5 FD/FAVÖK çarpanından işlem görmektedir.

Ziraat Yatırım – Aksa Enerji AKSEN Hisse Analiz 2Ç20 – 14.08.2020

Aksa Enerji (AKSEN, Sınırlı Pozitif): Şirket ikinci çeyrekte ana ortaklık net dönem karı geçen yılın aynı dönemine göre %161 oranında artmış ve 147,9mn TL ile piyasa beklentisi olan 88mn TL’nin üzerinde gerçekleşmiştir. Satış gelirleri ikinci çeyrekte bir önceki yılın aynı dönemine göre %40 oranında artmış ve 1.621mn TL olmuştur. Satışların maliyeti aynı dönemde %56,3 oranında artarken, brüt kar ise %6,9 oranında azalarak 279,2mn TL olmuştur. Operasyonel giderler ise %43,7 oranında artarken, diğer faaliyetlerden 7,5mn TL gider kaydedilmiştir. Böylece Şirket’in esas faaliyet karı geçen yılın aynı dönemine göre %16,5 oranında azalarak 237,8mn TL’ye gerilemiştir. 13,1mn TL değer düşüklüğü gideri kaydedilmiştir. Vergi öncesi kar 225,4mn TL olmuş ve 41,5mn TL vergi gideri sonrası şirketin 2. çeyrekte ana ortaklığa düşen net dönem karı 147,9mn TL olarak gerçekleşmiştir.

İkinci çeyrek kar rakamıyla birlikte şirketin Ocak-Haziran dönemi ana ortaklık net dönem karı 222,3mn TL olmuştur. Şirket geçen yılın aynı döneminde 107,6mn TL ana ortaklık net dönem karı açıklamıştı.

Şeker Yatırım – Aksa Enerji AKSEN Hisse Analiz 1Ç20 – 21.05.2020

Aksa Enerji’nin (AKSEN) net kar rakamı 1Ç20’de yıllık bazda %46 artışla 74 milyon TL seviyesinde gerçekleşti. Şirket’in açıklamış olduğu net kar rakamı beklentimiz olan 42 milyon TL net kar beklentisinin üzerinde geldi (Piyasada sonuçlar için herhangi bir beklenti bulunmuyordu). Net satış gelirleri 1Ç20’de yıllık bazda %60 artışla 1.847milyon TL (Şeker: 1.294 milyon TL) seviyesinde gelirken, FAVÖK rakamı ise yıllık bazda %8,4 artışla 382 milyon TL seviyesinde (Şeker: 360 milyon TL) gerçekleşti. Ancak artan maliyetler nedeniyle 1Ç19’da %22,8 ve %30,5 seviyesinde bulunan brüt ve FAVÖK marjları 1Ç20’de sırasıyla %16,2 ve %20,7 seviyesine geriledi. Öte yandan Şirket’in 1Ç19’da 149 milyon TL seviyesinde bulunan net finansman giderleri artan kur farkı zararı sonrası 1Ç20’de 173 milyon TL seviyesine yükseldi. Beklentilerimiz üzerinde gelen 1Ç20 sonuçlarını olumlu değerlendiriyoruz. Şirketin 1Ç20 sonuçları sonrası Aksa Enerji için hedef pay fiyatımızı 5.50 TL (önceki 4.50 TL) seviyesine yükseltirken AL önerimizi koruyoruz. Hedef pay fiyatımız cari pay fiyatına göre %8 prim potansiyeli taşımaktadır. Diğer yandan şirket pay fiyatının yıl başından buyana %34 (son bir ayda %43) yükseldiğini ve BİST100’ün %50 üzerinde (son bir ayda %38) relatif performans sergilediğini not edelim.

Net Satış gelirleri 1Ç20’de yıllık bazda %60 arttı – Şirket’in toplam elektrik satışları 1Ç20’de yıllık bazda %59 artışla (Afrika bölgesi satışları hariç) 4.750 Gwh seviyesinde gerçekleşti. Şirket’in ağırlıklı elektrik fiyatları (Afrika hariç) 1Ç20’de yıllık bazda %9 artışla 325 TL/Mwh (1Ç19: 297 TL/Mwh) seviyesinde gerçekleşti. Türkiye (Kıbrıs dahil) net satış gelirleri 1Ç20’da 1,471 milyon TL seviyesinde (1Ç19:745 milyon TL) gerçekleşirken, Afrika operasyonlarının net satış gelirleri ise yıllık bazda %8 düşüşle 376 milyon TL seviyesinde gerçekleşti.

Oyak Yatırım – Aksa Enerji AKSEN Hisse Analiz 1Ç20 – 21.05.2020

Aksa Enerji ilk çeyrekte geçen senenin %46 üzerinde 74mn TL net kar açıkladı. Satış gelirlerindeki %60’lık büyümeye rağmen FAVÖK’de büyüme %8 ile sınırlı kaldı. Bunda doğalgaz bazlı üretimin payının artması etkili olmuş olabilir diye düşünüyoruz. Net borç geçen çeyreğe göre sabit kalırken, net borç/FAVÖK ise 2.2’den 2.1’e geriledi. Çeyreksel bazda ise FAVÖK %20 büyürken net kar finansal giderlerdeki artış nedeniyle %52 geriledi.

Deniz Yatırım – Aksa Enerji AKSEN Hisse Analiz 1Ç20 – 21.05.2020

AKSEN; 1Ç20 Operasyonel Karlılık ve Net Kar Geçen Yıla Kıyasla Artış Gösterdi

Aksa Enerji 1Ç20’de 74 milyon TL net kar (geçen yıla kıyasla %46 artış), 382 milyon TL VAFÖK (geçen yıla kıyasla %8 artış) ve 1,85 milyon TL satış (geçen yıla kıyasla %60 artış) kaydetti. Şirketin 1Ç20 sonuçlarına dair piyasa beklentisi bulunmamaktadır. Sonuçların hisse performansı üzerinde hafif olumlu etki etmesini bekliyoruz. Şirketin toplam elektrik satışları %62 oranında artarken, yurtdışı satışların oranı 1Ç19’da %40’tan 1Ç20’de %26’ya gerilemiştir. Şirketin brüt kar marjı 1Ç19’da %23 olarak gerçekleşmişken, 1Ç20’de %16 olmuştur. Şirketin net borç pozisyonu 2019 sonu seviyesi olan 3 milyar TL seviyesini korurken, net finansal giderler 1Ç19’da 149 milyon TL iken, 1Ç20’de 174 milyon TL olarak gerçekleşmiştir.

Tacirler Yatırım – Aksa Enerji AKSEN Hisse Analiz 1Ç20 – 21.05.2020

1Ç20 sonuçlarını 74.4 milyon TL net kar ile açıkladı. Açıklanan net kar rakamı, yıllık bazda yüzde %46 artarken, çeyreksel bazda ise yüzde %52 azaldı. Net satışlar 1,847 milyon TL olarak açıklandı ve geçen senenin aynı dönemine göre yüzde %60 arttı. Şirketin yurtdışı satışları, yıllık ve ABD doları bazında, %28 azalış kaydetti ve net satışlardaki payı %21 oldu. (1Ç19: %40) Şirket, 1Ç20’de 382 milyon TL FAVÖK açıkladı ve bu rakam geçen senenin aynı dönemine göre yüzde %8 artış gösterdi. FAVÖK marjı ise, geçtiğimiz yılın aynı dönemine göre 980 baz puan azalarak %20.7 oldu. Detaylarına baktığımızda, şirketin brüt marjı, yıllık bazda, 662 baz puan azaldı ve %16.2 olarak gerçekleşti. Faaliyet giderleri, yıllık bazda, %9 arttı ve faaliyet giderleri/satışlar rasyosu ise, yıllık bazda, 66 baz puan azaldı ve %1.4 olarak gerçekleşti. Şirketin net borcu çeyreksel bazda yüzde %2 artarak 3,195 milyon TL olarak gerçekleşti. Net borç/FAVÖK rasyosu 2.2 olarak gerçekleşmiş olup, net borç/özsermaye rasyosu 0.9 olarak kaydedilmiştir. En son kapanış fiyatına göre, şirket 8.9 F/K çarpanından ve 4.7 FD/FAVÖK çarpanından işlem görmektedir.

Oyak Yatırım – Aksa Enerji AKSEN Hisse Yorum – 13.05.2020

Aksa Enerji Özbekistan Enerji Bakanlığı ile Anlaşma İmzaladı

Aksa Enerji Özbekistan’ın başkenti Taşkent’te 240 MW kurulu güçte bir doğal gaz kombine çevrim santrali kurulması ve santralde üretilen elektriğin garantili kapasite bedeli karşılığında 25 yıl süresince satışını içeren bir anlaşmayı Özbekistan Enerji Bakanlığı ile imzaladı. Şirket, 2018 yılında kısmi lisans iptali yaparak bir bölümünü iletim sisteminden çıkardığı Antalya Ali Metin Kazancı Doğal Gaz Kombine Çevrim Santrali’ndeki mevcut ekipmanı Özbekistan’a taşıyarak, 240 MW kapasiteli bir doğal gaz kombine çevrim santrali kuracak. Amerikan Doları bazında belirlenen garantili kapasite bedeli ile 25 yıl boyunca hizmet verecek santralin enerji üretiminde kullanacağı doğal gazın temini Özbekistan’ın gaz tedarik şirketi Uztransgaz tarafından sağlanacak. Gerekli yer tahsislerinden sonra başlayacak santral inşaatının azami 12 ay süre içinde tamamlanarak devreye alınması planlanıyor. Santral yılda yaklaşık 2 milyar KWsa elektrik üretecek. Yeni tesisin şirketin üretim kapasitesini %12 arttırarak 2186 MW’a çıkaracak olması nedeniyle gelişmeyi pozitif olarak değerlendiriyoruz.

Vakıf Yatırım – Aksa Enerji AKSEN Hisse Yorum – 13.05.2020

(=) Aksa Enerji (AKSEN): Özbekistan’ın başkenti Taşkent’te 240 MW kurulu güçte bir doğal gaz kombine çevrim santrali kurulması ve santralde üretilen elektriğin garantili kapasite bedeli karşılığında 25 yıl süresince satışını içeren anlaşmayı Özbekistan Enerji Bakanlığı ile imzaladı. Gerekli yer tahsislerinden sonra başlayacak santral inşaatının azami 12 ay süre içinde tamamlanarak devreye alınmasının planlandığı belirtildi. Yorum: Yurt dışı yatırımlara verilen ağırlık sonucunda 2019 yıl sonu itibariyle şirketin cirosunun %23’ü, FAVÖK’ünün ise %61’i Afrika’daki santrallerden gelmektedir. Antalya Ali Metin Kazancı Doğal Gaz Kombine Çevrim Santrali’ndeki mevcut ekipmanın Özbekistan’a taşınarak kurulacak ve dolar bazında belirlenen garantili kapasite bedeli ile işletilecek santralin orta ve uzun vadede şirketin finansallarına pozitif katkı vereceğini düşünüyoruz. Dün gün içinde gelen haber akışı sonrasında şirket hisseleri günlük bazda endeksten %7,8 pozitif ayrıştı.

Aksa Enerji, Şirket ve Santral Operasyonlarının Kesintisiz Devam Ettiğini Açıkladı – 24.03.2020

Ülkemizde ve tüm dünyada etkili olan Covid-19 (Koronavirüs) etkilerini azaltmaya yönelik önlemler çerçevesinde, çalışanlarımız ve ailelerinin de korunması amacıyla, Genel Merkezimizde 16 Mart 2020 tarihinden itibaren şirketin yasal ve süreli resmi işlemlerinin aksamaması için yeterli personel dönüşümlü olarak işe gelmekte veya uzaktan erişim ile çalışmaktadır. Bununla beraber, santrallerimizde kesintisiz enerji üretimini sağlamak üzere yeterli personelimiz çalışmalarına devam etmekte olup, şirketimizin faaliyetleri alınan önlemlerden etkilenmemektedir.

İNTEGRAL YATIRIM – Aksa Enerji AKSEN Hisse Yorum – 05.03.2020

Aksa Enerji (AKSEN) 5 Mart 2020 tarihinde analist toplantısı gerçekleştirdi. Şirket toplantısında faaliyetlerine ve beklentilerine ilişkin bilgiler verdi. Bu bilgileri özet halinde derledik;

- 2015’ten bu yana Şirket Net Finansal borçlarını %38.49 azalttı ve bu zaman içinde yaklaşık 331 milyon $ borç ödemesi yaptı. 2019 yıl sonu itibariyle Şirketin 529 mn $ net borcu bulunuyor. Bu rakam 2018 yıl sonunda 702 mn $ seviyesindeydi.

- Şirket yetkilileri Aksa Enerji’nin diğer enerji şirketlerine göre daha iyi bir borç yönetiminin olduğu görüşünde. Şirketin Net Borç/ FAVÖK oranı yıl sonu 2.1x iken sektör ortalaması 7 – 8 arasına denk geliyor.

- Şirket 2019 yılında yapılan TCMB’nin faiz indirimlerinden yararlanarak, TL kredilerinde daha düşük faizli revizyonlar yaptı.

- Ayrıca şirket taksitli kredi kullanımını kaldırdı.

- TL’deki değer kaybı ve yurt içi arz artışı iç piyasaya olumsuz yansıdı ve marjlar düştü. Türkiye’deki arz artışının 2020 yılında hız kesmesi bekleniyor.

- Şirket halka açıldığından beri en yüksek Net Kar ve FAVÖK rakamı ile 2019 yılını tamamlamış oldu. Geçen seneye göre FAVÖK %42 ve net kar %203,3 arttı.

- 2019 yılında Afrika ülkelerinin ciroya katkısı %23 iken, FAVÖK’e katkısı %61 oldu.

- Şirket gelirleri 5 farklı ülkeden gelmektedir.

- 2019 yılında net nakit pozisyonu güçlendi. 2018 yılında 6.55 milyon TL borçlu konumundayken, 2019 yılında 68.48 milyon TL net nakit pozisyonu bulunuyor.

- Aksa Enerji Türkiye’deki varlıklarının yoğunluğunu azalttı.

- Manisa santralinin lisansı sonlandırıldı. Urfa santralinin ise lisansı hala sürüyor ancak şimdilik askıya alındı. İlerleyen dönemde marjların yükselmesi durumunda Urfa santralini yeniden devreye alabileceklerini belirttiler.

- Yurt dışındaki üretimler (Kwh) geçen seneye göre %1 arttı. Şirket kontrat üzerine üretim yaptığından dolayı geçen seneye göre paralel bir üretim gerçekleştirdi.