Trabzon Limanı TLMAN hisse senedi ile ilgili tüm güncel hisse analiz, haber,rapor ve hisse yorumlarını aşağıda sıralı halde bulabilirsiniz. Kurum ve uzmanların TLMAN ile ilgili çıkmış tüm hisse analiz ve yorumlarını, haber,veri ve raporları bu sayfadan takip edebilirsiniz.

Trabzon Limanı COVID- 19 Tedbirleri Hakkında Açıklamada Bulundu – 24.03.2020

Trabzon Liman İşletmeciliği A.Ş. Yönetim Kurulu Üyeleri bugün şirket merkezinde toplanarak aşağıdaki kararları almışlardır.

1-Çin Halk Cumhuriyeti’nin Vuhan kentinde ortaya çıkan ve bir çok ülkeye yayılan Koronavirüs (COVID-19) salgınından ve bu kapsamda alınan tedbirler kapsamında; Şirketimiz personelin sağlık durumu ve ayrıca çevresel risk etkilerinin yarattığı zorunluluk nedeniyle 24/03/2020 tarihinden itibaren Şirket merkezimizde virüsün yayılmamasına yönelik gerekli tedbirlerin uygulanması ve bu konuda çeşitli vasıtalarla İşletmemizle irtibatlı olan acente , firmalar ve personelimize duyurulmasına;

2-Şirketimizin olağan faaliyetlerinin ve resmi işlemlerinin aksamaması için yeterli mavi yaka personelin dönüşümlü olarak işe gelmesine;

3-Beyaz yaka personelin dönüşümlü olarak işe gelmesine ve uzaktan erişim çalışmasına,

4-Kronik hastalığı olan personelin idari izinli sayılmasına;

DENİZ YATIRIM – Trabzon Limanı TLMAN Hisse Analiz 3Ç18 – 30.10.2018

TLMAN 3Ç18 sonuçları: Satışlar 20,6 milyon TRY (Yıllık +%28 Çeyreklik -%6), FAVÖK 15,4 milyon TRY (Yıllık +%45, Çeyreklik -%2) ve Net Kar 7,9 milyon TRY (Yıllık +%10 Çeyreklik -%3). Konsensus beklentisi bulunmamaktadır. USD/TRY paritesindeki güçlenme, Şirket’in çeyreklik bazdaki hacim kaybını telafi etmiş gibi görünüyor. Ciddi bir piyasa tepkisi beklemiyoruz.

AHLATCI YATIRIM – Trabzon Limanı TLMAN Hisse Analiz 2Ç18 – 08.08.2018

Trabzon Limanı’nın 30 yıllık işletme hakkına sahip olan şirket, yılın ikinci çeyrek dönemine dair açıkladığı finansal tablolara göre satış gelirlerini 43 milyon TL düzeyine çıkarmıştır. 2018 yılı içerisinde satış gelirini 83 milyon TL’ye yükseltmesini beklediğimiz şirketin, yılın geri kalanında performansını koruması durumunda geçen seneye göre satışlarını %13 oranında artırmış olacaktır. Satışların %70’e yakını yurt dışı satışlar olarak kaydedilmiştir. Satış maliyetleri ve faaliyet giderleri çıkartıldığında 24.8 milyon TL civarında net esas faaliyet karı elde eden şirket, 18.6 milyon TL net dönem karı açıklamıştır. Yılsonunda hedeflenen satış gelirine ulaşılması durumunda 35 milyon TL net dönem karı elde edilmesi ön görülmektedir. Böylelikle yıllık bazda net kar %11’den fazla artış kaydedilmiş olacaktır.

Diğer taraftan şirket yönetimi bölgenin en etkin ticari limanı olma potansiyelini koruduklarını belirtmektedir. Bu konuda Azerbaycan ve Ermenistan arasındaki soruna dair olumlu gelişmeler şirketin bu hedefi açısından kritik önem taşırken, Trabzon-Kars-Erivan Bakü ve Hazar kıyısındaki Aktau Limanı üzerinden Orta Asya rotasının ilk ayağı olmak gibi jeostratejik avantaj şu an için kullanılamamaktadır. Diğer taraftan İran’ın, Trabzon Limanı’nı Avrupa’ya açılan AB kapısı olarak kullanması gibi alternatif çalışmaların önündeki engellerin kalkması durumunda, Tebriz’e kadar uzanan bir coğrafya için önemli bir liman konumuna gelinecektir. Şirket yönetimi stratejik hedefler doğrultusunda çabaların devam ettiği söylemektedir.

Teknik olarak baktığımızda halka arz süreci ardından aşağı yönlü bir eğilim izleyen hisse fiyatı, 9,75 civarında bulduğu destekle yatay bir seyir izlemektedir. Bu noktada günlük grafikte RSI indikatörü fiyatın tekrar güçlendiğini bizlere işaret ederken, mevcut teknik görünüm içerisinde yukarı yönlü ihtimallerin olgunlaşması için 10,65 pivot seviyesi üzerinde 11,84 direncinin aşılması gerekmektedir. Aşağıda ise 9,75 desteğinin güncelliğini koruduğu söylenebilir.

Teknik olarak baktığımızda halka arz süreci ardından aşağı yönlü bir eğilim izleyen hisse fiyatı, 9,75 civarında bulduğu destekle yatay bir seyir izlemektedir. Bu noktada günlük grafikte RSI indikatörü fiyatın tekrar güçlendiğini bizlere işaret ederken, mevcut teknik görünüm içerisinde yukarı yönlü ihtimallerin olgunlaşması için 10,65 pivot seviyesi üzerinde 11,84 direncinin aşılması gerekmektedir. Aşağıda ise 9,75 desteğinin güncelliğini koruduğu söylenebilir.

Trabzon Limanı Sözleşme Açıklaması – 23.07.2018

Maddi Duran Varlık Kiraya Verilmesi veya Ayni Hak Tesisi: Şirketimiz ile Milli Savunma Bakanlığı Akaryakıt İkmal ve NATO POL Tesisleri İşletme Başkanlığı (ANT Başkanlığı) arasında Liman sahamızda bulunan 6000 tonluk depolama kapasitesi bulunan fuel-oıl depolama tesisleri 01.09.2018 tarihinden itibaren aylık 35.000 TL +KDV bedelle 24 aylığına kiraya (depolama sözleşmesi) verilmiştir. Sözleşmenin toplam bedeli 840.000 TL + KDV’dir.

Trabzon Limanı Yeni Bir Sözleşme Hakkında Açıklama Yaptı – 18.07.2017

Şirketimiz ile Milli Savunma Bakanlığı Akaryakıt İkmal ve NATO POL Tesisleri İşletme Başkanlığı (ANT Başkanlığı) arasında Liman sahamızda bulunan 6000 tonluk depolama kapasitesi bulunan fuel-oil depolama tesisleri 01.09.2018 tarihinden itibaren aylık 35.000 TL +KDV bedelle 24 aylığına kiraya (depolama sözleşmesi) verilmiştir. Sözleşmenin toplam bedeli 840.000 TL + KDV’dir.

DENİZ YATIRIM – Trabzon Limanı TLMAN Hisse Analiz 1Ç18 – 02.05.2018

Trabzon Limanı’nın net karı geçtiğimiz yıla göre %32 artış gösterdi. 1Ç17’de 7.9 mln TL olan net kar, 1Ç18’de net finansal gelirler sayesinde 10.5 mln TL’ye yükseldi. Bu dönemde %11 artan ciroya rağmen Şirket’in operasyonel performansında bir değişiklik olmadı ve FAVÖK 12.8 mln TL ile geçtiğimiz yıla göre yatay kaldı. Yine de güçlü kar rakamının 2018 temettü performansını da pozitif yönde etkileyeceği beklentisiyle hisse üzerinde olumlu bir etki yapabileceğini düşünüyoruz.

ANADOLU YATIRIM – Trabzon Limanı TLMAN Hisse Teknik Analiz – 30.03.2018

14,90 üzerine yerleşmede 15,20-15,50 bandı hedef…

Hissede 14,70 üzerinde tepki alımların devamını beklerken 5 günlük ağırlıklı ortalamaya denk gelen 14,90 üzerine yerleşmede alımların güçlenmesini bekliyoruz. 14,90 üzeri denemesini yapan ve kapanışı 14,79’dan gerçekleştiren hissede, 14,90 üzerine yerleşmede 15,20 ardından 15,50TL hedef olarak takip edilebilir. Yeni açılacak pozisyonlar için stop-loss öneri seviyemizi 14,70 olarak belirliyoruz. Temettü kararını henüz açıklanmayan şirket dağıtılabilir karının en az %70’ini dağıtacağını açıklamıştı. Bu açıdan hisseye ilginin 14,70 üzerinde devam etmesini bekliyoruz. 2017 yılını 31,78 milyon TL net kar ile kapatan şirketin Yönetim Kurulu’nun Genel Kurul’a 3,75 milyon TL’lik yapılan bağış tutarını dikkate aldığımızda hisse başına en az 0,96TL nakit temettü dağıtılması teklifinde bulunabileceğini tahmin ediyoruz.

| Kapanış | : | 14,79 |

| Destekler | : | 14,75-14,70-14,60 |

| Dirençler | : | 14,90-15,20-15,50 |

DENİZ YATIRIM – Trabzon Limanı TLMAN Hisse Analiz 4Ç17 – 01.03.2018

Trabzon Limanı’nın 4Ç17 net karı %21 artarak 9 mln TL’ye yükseldi. Şirket’in 4Ç17 net karı, ciro ve faaliyet karının artmasına bağlı olarak geçtiğimiz yılın aynı dönemine göre %21 artış göstererek 9 mln TL’ye ulaştı. Bu yıllık karı 32 mln TL’ye ulaştırırken (yıllık %56 artış), Şirket’in geçtiğimiz haftalarda açıkladığı vergi bilançosundaki 34 mln TL net kar rakamının hafif altında oluştu (muhasebesel farklılıklardan). Yine de sonuçların hisse üzerinde bir etki yaratmasını beklemiyoruz. Kısa vadeli hisse performansını temettü kararının belirleyebileceğini düşünüyoruz. Şayet, Şirket 2017 yılı karından %95 ve üstü kar dağıtımı gerçekleştirirse, mevcut piyasa değerinden %10 temettü verimi hesaplıyoruz.

Trabzon Limanı Vergi Beyannamesini Paylaştı – 16.02.2018

Aşağıda 01.01.2017 – 31.12.2017 hesap dönemine ilişkin gelir tablosu, 2017 Yılı 4. Dönem Kurumlar Geçici Vergi Beyannamesi ekinde Karadeniz Vergi Dairesi’ne sunulmuş olup, Sermaye Piyasası Mevzuatına göre düzenlenmemiştir.

Beyanname özeti, net karar-zarar tablosu. Tüm tablo için: https://www.kap.org.tr/tr/Bildirim/660439

| DÖNEM KARI VEYA ZARARI | 41.265.618,35 |

| K-DÖNEM KARI VERGİ VE DİĞ.YAS.YÜK.KARŞ.(-) | 7.507.129,82 |

| DÖNEM NET KARI VEYA ZARARI | 33.758.488,53 |

Deniz Yatırım’dan TLMAN Hisseleri ile İlgili Açıklama – 26.01.2018

Trabzon Liman İşletmeciliği A.Ş.’nin halka arzına ilişkin Kamuyu Aydınlatma Platformu’nda yayımlanan İzahname’nin 27.4. Yatırımcıların karar verme sürecinde etkili olabilecek diğer bilgiler başlığı altında yer alan “Günlük Alım Emri Taahhüdü” bölümü çerçevesinde halka arz fiyatı olan 15,50 TL, 26.01.2018 tarihinde Borsa’da geçerli taban fiyatın altında kaldığından Albayrak Turizm Seyahat İnşaat Ticaret A.Ş.’nin 26.01.2018 için 420.000 adet günlük emir girme yükümlülüğü yerine getirilmiş sayılmıştır.

Trabzon Limanı TLMAN Temettü/Kar Dağıtım Politikası Hakkında Açıklama Yaptı – 26.01.2018

Şirketimiz, kâr payı dağıtımı konusunda Türk Ticaret Kanunu, Sermaye Piyasası Mevzuatı, Şirket’in tabi olduğu sair mevzuat ve Esas Sözleşmede yer alan düzenlemelere uyar. Kâr dağıtımında, Kurumsal Yönetim İlkeleri’ne uygun olarak pay sahipleri ve Şirket menfaatleri arasında dengeli ve tutarlı bir politika izlenmektedir.

Şirketimiz 2017, 2018, 2019, 2020 ve 2021 mali yıllarına ilişkin olarak ilgili mevzuat çerçevesinde hesaplanan dağıtılabilir net dönem kârının asgari %70’inin pay sahiplerine nakit olarak dağıtılması öngörülmektedir.

İzleyen dönemlerde ise ilke olarak, Şirket’in ve iştiraklerinin yatırım ve fon gereksinimleri, kârlılık ve nakit durumu ile piyasa ve ekonomik koşullardaki gelişmeler dikkate alınarak ilgili mevzuat çerçevesinde kar dağıtımı konusunda yönetim kurulu karar alır ve bu karar genel kurul onayına sunulur.

Kâr payı dağıtımı ile ilgili Yönetim Kurulu tarafından her hesap dönemi için ayrı karar alınır ve Genel Kurul onayına tabidir.

Kar payları, mevcut payların tamamına, bunların ihraç ve iktisap tarihlerine bakılmaksızın eşit olarak dağıtılacaktır. Kâr dağıtımının Genel Kurul toplantısını takiben en kısa sürede yapılması amaçlanmakta olup, kâr dağıtım tarihine Genel Kurul karar vermektedir. Genel Kurul veya yetki verilmesi halinde Yönetim Kurulu, Sermaye Piyasası Düzenlemelerine uygun olarak kâr payının taksitli dağıtımına karar verebilir.

Kârdan pay alma konusunda imtiyazlı pay bulunmamaktadır.

Deniz Yatırım TLMAN Pay Alımı Hakkında Bilgilendirme Yaptı – 24.01.2018

Trabzon Liman İşletmeciliği A.Ş.’nin halka arzına ilişkin Kamuyu Aydınlatma Platformu’nda yayımlanan İzahname’nin 27.4. Yatırımcıların karar verme sürecinde etkili olabilecek diğer bilgiler başlığı altında yer alan “Günlük Alım Emri Taahhüdü” bölümü çerçevesinde Albayrak Turizm Seyahat İnşaat Ticaret A.Ş. tarafından 24/ 01/ 2018 tarihinde TLMAN pay alımı yapılmamıştır.

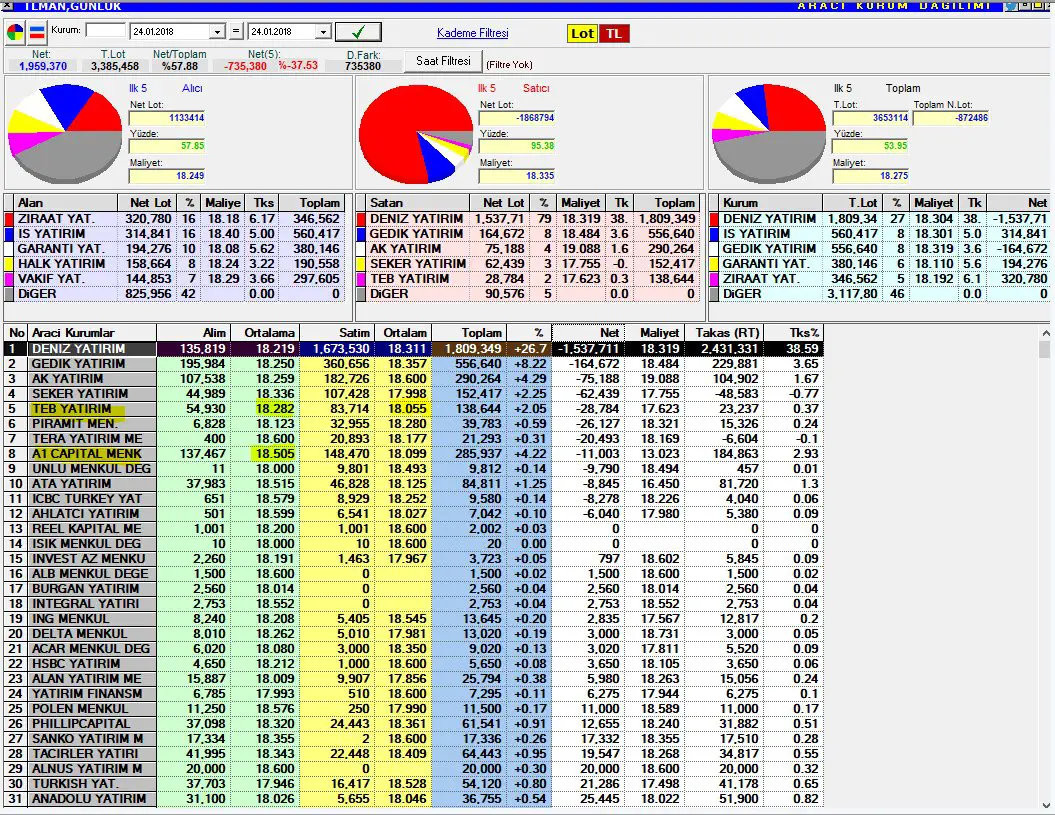

Trabzon Limanı 1. Gün – 24.01.2018

2018’in İlk Halka Arzı Trabzon Limanı ilk işlem gününü 18,60 seviyesine yükselerek %20 kazandırdı. Hissede saat 10’daki yükselişin ardından bir hareket görülmedi.

10:30 itibari ile TLMAN kademeler

Doğu Karadeniz’in en büyük limanı Trabzon Limanı, Borsa İstanbul A.Ş. Ana Pazar’da 15.50 TL baz fiyatla ve “TLMAN” koduyla işlem görmeye başladı. Trabzon Limanı’nın sermayesinin yüzde 30’una karşılık gelen 97.7 milyon TL değerindeki payların 18-19 Ocak tarihlerindeki halka arzına 614 milyon TL’lik 6.3 kat talep gelmişti. Halka arzda yurtdışı yatırımcılara satış yapılmadı, %15’si yurt içi kurumsal yatırımcılara ve %85’i ise yurt içi bireysel yatırımcılara dağıtıldı. Albayrak Grubu’nun halka açılan ikinci şirketi olan ve paylarının tamamının yurtiçi yatırımcılara satıldığı Trabzon Limanı için ayrılan 65.1 milyon TL kaynak ile önümüzdeki 10 işlem günü boyunca günlük alım emri uygulanacak.

Trabzon Limanı TLMAN Hangi Endekslerde Yer Alacak? Borsa İstanbul Açıkladı – 23.01.2018

Trabzon Liman’ın payları, 24/01/2018 tarihinden itibaren Borsa İstanbul Ana Pazarı’nda işlem göreceğinden, söz konusu tarihten itibaren BIST Tüm, BIST Tüm-100, BIST Ana, BIST Hizmetler, BIST Ulaştırma ve BIST Halka Arz endeksleri kapsamına dahil edilecek olup, endekslerin hesaplanmasında şirketin paylarının sayısı 21.000.000, fiili dolaşımdaki pay oranı ise %30 olarak dikkate alınacaktır.

|

Pay Adı

|

Kapsamına Dahil Edildiği Endeks

|

Geçerlilik Tarihi

|

|

Trabzon Liman

|

XUTUM

|

24/01/2018

|

|

Trabzon Liman

|

XTUMY

|

24/01/2018

|

|

Trabzon Liman

|

XBANA

|

24/01/2018

|

|

Trabzon Liman

|

XUHIZ

|

24/01/2018

|

|

Trabzon Liman

|

XULAS

|

24/01/2018

|

|

Trabzon Liman

|

XHARZ

|

24/01/2018

|

Borsa İstanbul’dan TLMAN Paylarının Borsada İşlem Görmesi ile İlgili Açıklama – 22.01.2018

Trabzon Limanı’nın halka arzına 6.3 kat ve 600 milyon TL’yi aşkın talep geldi – 22.01.2018

Trabzon Limanı’nın 97.7 milyon TL büyüklüğündeki halka arzına 614 milyon TL talep gelirken, yurt içi bireysel yatırımcıların talepleri yaklaşık yüzde 18 oranında karşılanabildi. Şirket paylarının 24 Ocak Çarşamba gününden itibaren, 15.50 TL baz fiyat ve “TLMAN” koduyla Borsa’da işlem görmeye başlaması bekleniyor. 2018 yılının talep toplama yöntemiyle yapılan ilk halka arzı olan Trabzon Limanı, Günlük Alım Emri, Bonus Hisse ve Bir Pay da Bizden teşvikleri ile arz edildi.

Albayrak Grubu’nun 2033 yılının sonuna kadar işletme hakkına sahip olduğu Trabzon Limanı’nın halka arzı Deniz Yatırım liderliğinde başarıyla tamamlandı. 15.50 TL birim fiyatla halka arz edilen toplam 97.7 milyon TL değerindeki paya karşılık, 614 milyon TL, halka arzın 6.3 misli talep toplandı. Payların tamamının yurt içi yatırımcılara satıldığı arzda, yüksek talep nedeniyle yurt içi bireysel yatırımcıların taleplerinin yaklaşık yüzde 18 karşılanabildi.

18-19 Ocak tarihlerinde talepleri toplanan halka arzda Deniz Yatırım liderliğinde 29 aracı kurum görev aldı. Halka arza sunulan toplam 6.3 milyon adet paya karşılık yurt içi bireysel yatırımcılardan 30.2 milyon adet ve yurt içi kurumsal yatırımcılardan 9.4 milyon adet olmak üzere toplam 39.6 milyon adet talep toplandı.

Halka arzda tahsisat grupları bazında gelen talepler değerlendirilerek Yurt İçi Bireysel Yatırımcılar’a tahsis edilen 5.670.000 TL nominal değerli payların 315.000 TL nominal değerli kısmı, Yurt İçi Kurumsal Yatırımcılar kategorisine aktarıldı. Buna göre halka arzın yüzde yüzde 85’i yurt içi bireysel yatırımcılara, yüzde 15’i yurt içi kurumsal yatırımcılara satıldı. Halka arz sonuçlarına göre toplam 10 bin 19 başvuru karşılanmış oldu.

Yüzde 30’unu halka açan şirket paylarının, Borsa onayına bağlı olarak, 24 Ocak 2018 Çarşamba gününden itibaren 15.50 TL birim fiyat ve “TLMAN” koduyla işlem görmeye başlaması bekleniyor.

Trabzon Limanı halka arzı teşvik ve uygulamalar ile dikkat çekti

Trabzon Limanı halka arzı teşvik ve uygulamalarla yatırımcıların ilgi odağı oldu. Günlük Alım Emri uygulaması çerçevesinde halka arz büyüklüğünün 2/3’üne karşılık gelen 65.1 milyon TL kaynak ile halka arz fiyatından 10 işlem günü boyunca günlük alım emri uygulanacak. Ayrıca halka arzdan pay alıp 1 ay boyunca elinde tutan yatırımcılar yüzde 2 bonus pay kazanacak.

Halka arzdaki bir diğer teşvik ise Konsorsiyum Lideri Deniz Yatırım’dan verildi. Trabzon Limanı halka arzına özel, 50 adet ve üzeri başvurarak pay almaya hak kazanan toplam 8.740 yatırımcıya Deniz Yatırım tarafından 1 pay hediye edildi.

KAP: Trabzon Limanı Paylarının Tamamı Satıldı – 22.01.2018

KAP: Trabzon Liman İşletmeciliği A.Ş. halka arzında 18-19 Ocak 2018 tarihlerinde 1 TL nominal değerli pay için 15.50 TL’den talep toplanmıştır. Ortak satışı yoluyla halka arz edilen 6,300,000 TL nominal değerli payların tamamı satılmıştır.

Halka arzda tahsisat grupları bazında gelen talepler değerlendirilerek; Yurt İçi Bireysel Yatırımcılar’a tahsis edilmiş olan 5.670.000 TL nominal değerli payların 315.000 TL nominal değerli kısmı, Yurt İçi Kurumsal Yatırımcılar kategorisine aktarılmıştır. Buna göre yeni tahsisat dağılımı; Yurt İçi Bireysel Yatırımcılar 5.355.000 TL nominal değerli pay (%85,0) ve Yurt İçi Kurumsal Yatırımcılar 945.000 TL nominal değerli pay (%15,0) olarak belirlenmiştir.

Halka arz fiyatı üzerinden gelen talep ve dağıtım tutarları yatırımcı grubu bazında aşağıdaki tabloda sunulmaktadır.

TRABZON LİMAN İŞLETMECİLİĞİ A.Ş. HALKA ARZINDA ORTAKLIKTA İDARİ SORUMLULUĞU BULUNAN KİŞİLERİN PAY ALIMLARI

Trabzon Liman İşletmeciliği A.Ş.’nin halka arzında ortaklıkta idari sorumluluğu bulunan kişilerin pay alımları yoktur.

|

Yatırımcı Grubu

|

Tahsisat |

Nihai Tahsisat

|

Talep Edilen Nominal Tutar (TL)

|

Başvuru Sayısı

|

Dağıtılan Nominal Tutar (TL)

|

Toplam Dağıtılan Nominal Tutara Oranı

|

Talebi Karşılanan Başvuru Sayısı

|

| Yurt İçi Bireysel Yatırımcılar | 5,670,000 | 5,355,000 | 30,243,793 | 10,281 | 5,355,000 | 85.00% | 9,971 |

| Yurt İçi Kurumsal Yatırımcılar | 630,000 | 945,000 |

9,375,441 |

48 |

945,000 |

15.00% |

48 |

| Toplam |

6,300,000 |

6,300,000 |

39,619,234 |

10,329 |

6,300,000 |

100.00% |

10,019 |

______________________________

Aşağıda Trabzon Limanı Halka Arzına ARACILIK ETMEYECEK OLAN 3 Farklı kurumun Fiyat Tespit Değerlendirme Raporları yer almaktadır.

Fiyat Tespit Değerlendirme Raporu, Sermaye Piyasası Kurulu’nun 12/02/2013 tarihli ve 5/145 sayılı kararında yer alan; payları ilk kez halka arzı öncesi uygulacak esaslarının 7. Maddesine dayanılarak hazırlanmıştır.

Global Yatırım – Trabzon Limanı ‘Fiyat Tespit Raporu’ Değerlendirme Raporu – 17.01.2018

Ortaklar Tarafından Verilen Taahhütler:

• Ortaklar sahip oldukları payları 1 yıl boyunca satmama ve şirket, 1 yıl bedelli sermaye artırımı yapmama taahhüdünde bulunmuştur.

• Albayrak Turizm, “ Günlük Geri Alım Emri” kapsamında aldığı payları 1 yıl boyunca halka arz fiyatının altında satmama taahhüdünde bulunmuştur.

• Albayrak Turizm, Şirkete olan ticari olmayan borçlarını izahnamede belirtilecek esaslara göre kapatacağını taahhüt etmiştir

Şirket Profili:

Trabzon Limanı’nın işletme hakkı, T.C. Başbakanlık Özelleştirme İdaresi Başkanlığı’nın açtığı ihale ile 20 Kasım 2003 tarihinde Trabzon Liman İşletmeciliği A.Ş. tarafından 20.11.2003 ile 20.11.2033 tarihleri arasında 30 yıllığına 20,2 milyon $ karşılığında devralınmıştır.

Trabzon Limanı sahip olduğu altyapı ve makine-ekipman ile yıllık 10 milyon ton/yıl elleçleme ve 5 milyon ton/yıl 2.500 adet/yıl gemi kabul, 350.000 TEU/yıl konteyner elleçleme ve 300.000 TEU/yıl konteyner depolama kapasitelerine sahiptir. Trabzon Limanı tarafından sağlanan hizmetler yüklere verilen hizmetler, gemilere verilen hizmetler ve alan kiralamaları olarak 3 kategoride sınıflandırılabilir. Yüklere verilen hizmetler altında yükleme, boşaltma, terminal, geçici depolama ve ardiye hizmetleri yer almaktadır. Gemilere verilen hizmetlerde ise römorkaj, pilotaj ve barınma hizmetleri bulunmaktadır. Trabzon Limanı liman sahasında bulunan açık ve kapalı alanların kiralanmasıyla oluşan hizmetler ise alan kiralamalarını oluşturmaktadır. Hizmetlerden elde edilen gelirler hazırlanmış tarife üzerinden ABD doları bazlı olarak faturalandırılmaktadır.

Şirket, 21 adet ambarda 23.585 m2 kapalı, 240.000 m2 açık kiralanabilir alan ve 6.000 m3 ton depolama kapasitesine sahip 3 adet akaryakıt tankından kira geliri potansiyeline sahiptir. Önceki dönemlerde; Birleşmiş Milletler Askeri Kuvvetleri, British Petrol ve Türkiye Petrolleri Anonim Ortaklığı gibi önemli müşterilere lojistik hizmetleri sağlayan Şirket, gelecek dönemlerde yeni projeler kapsamında açık-kapalı alan kiralamaları yapmayı hedeflemektedir.

Trabzon Limanı’nda toplam uzunlukları 2.235 metre olan 8 rıhtım ve 1 Ro-Ro rıhtımı yer almaktadır. 300.000 metrekarenin üzerinde bir alanda kurulu olan liman sahasında 21 adet kapalı ambar ve açık depolama alanı olarak 240.000 metrekare depolama kapasitesi bulunmaktadır. Ayrıca Şirket’e ait Türk Uluslararası Gemi Sicili’ne kayıtlı 1 adet römorkör bulunmaktadır.

2017 ilk 9 ayda gerçekleşen toplam 14,8 milyon ABD doları tutarındaki satışların %97’si liman hizmet gelirlerinden (yüklere ve gemilere verilen hizmetler elleçlenen yük hacmi ile doğrudan ağlantılı olduğu için liman hizmet gelirleri altında birlikte sınıflandırılmaktadır) elde edilirken, kira gelirleri satışların %3’ünü oluşturmuştur.

Ortaklık Yapısı:

TLMAN Özet Finansal Veriler:

| Bilanço, Milyon TL | 31.12.2014 | 31.12.2015 | 31.12.2016 | 30.09.2017 | |

| Dönen Varlıklar | 28,2 | 26,2 | 27,3 | 18,0 | |

| Nakit ve nakit benzerleri | 0,1 | 0,1 | 0,7 | 0,1 | |

| Ticari alacaklar | 5,2 | 1,4 | 1,5 | 1,7 | |

| İlişkili taraflardan diğer alacaklar | 22,7 | 23,5 | 22,7 | 13,6 | |

| Stoklar | 0,1 | 0,0 | 0,1 | 0,2 | |

| Peşin ödenmiş giderler | 0,1 | 0,5 | 0,5 | 0,5 | |

| Diğer alacaklar ve dönen varlıklar | 0,1 | 0,6 | 1,7 | 1,8 | |

| Duran Varlıklar | 46,1 | 57,5 | 75,4 | 117,3 | |

| İlişkili taraflardan diğer alacaklar | 7,6 | 16,2 | 22,5 | 66,8 | |

| Maddi duran varlıklar | 20,8 | 27,0 | 38,4 | 36,2 | |

| Maddi olmayan duran varlıklar | 15,1 | 14,3 | 14,0 | 14,0 | |

| Diğer duran varlıklar | 2,7 | 0,0 | 0,6 | 0,3 | |

| Toplam Varlıklar | 74,3 | 83,6 | 102,6 | 135,2 |

| Kısa Vadeli Yükümlülükler | 18,0 | 25,3 | 31,3 | 47,2 |

| Kısa vadeli finansal borçlar | 4,3 | 9,1 | 9,3 | 13,3 |

| Ticari borçlar | 3,7 | 2,0 | 4,0 | 4,0 |

| Çalışanlara sağlanan faydalar kapsamında borçlar | 1,1 | 1,5 | 1,8 | 1,7 |

| Ertelenmiş gelirler | 0,4 | 0,2 | 6,8 | 11,6 |

| İlişkili taraflara diğer borçlar | 0,1 | 0,0 | 2,2 | 2,5 |

| Dönem karı vergi yükümlülüğü | 5,6 | 5,9 | 1,8 | 5,4 |

| Diğer kısa vadeli yükümlülükler ve karşılıklar | 2,8 | 6,5 | 5,3 | 8,6 |

| Uzun Vadeli Yükümlülükler | 5,4 | 5,4 | 18,0 | 31,0 |

| Uzun vadeli finansal borçlar | 0,0 | 0,0 | 0,0 | 13,4 |

| İlişkili olmayan taraflara ticari borçlar | 0,7 | 0,0 | 6,6 | 5,9 |

| Çalışanlara sağlanan faydalara ilişkin karşılıklar | 1,8 | 2,5 | 3,5 | 4,3 |

| Diğer uzun vadeli yükümlülükler | 2,9 | 2,9 | 7,9 | 7,4 |

| Özkaynaklar | 50,9 | 53,0 | 53,3 | 57,0 |

| Ödenmiş sermaye | 15,0 | 15,0 | 15,0 | 15,0 |

| Diğer yedek, fon ve farklar | 7,8 | 9,5 | 11,1 | 13,1 |

| Geçmiş yıllar kârları | 5,8 | 7,0 | 6,9 | 5,8 |

| Net dönem karı | 22,3 | 21,5 | 20,3 | 23,1 |

| Toplam Kaynaklar | 74,3 | 83,6 | 102,6 | 135,2 |

Günlük Alım Emri Taahhüdü: Şirket paylarının Borsa’da işlem görmeye başladığı gün dahil olmak üzere 10 işlem günü süreyle her gün açılış seansında, halka arz fiyatından, Deniz Yatırım aracılığı ile Albayrak Turizm adına 420.000 adet günlük geçerli alım emri girilecektir. Bu teşvik kapsamında kullanılacak azami kaynak; halka arz büyüklüğünün 2/3 (iki bölü üçü)’ne karşılık gelen 65.100.000 TL olacaktır. Girilen emirler iptal edilemeyecektir.

Bonus (İlave) Pay: Albayrak Turizm, halka arzdan pay alan yatırımcılara; payların işlem görmeye başladığı günden itibaren 30 gün boyunca sahip olacakları en düşük «gün sonu bakiyesi» üzerinden %2 oranında «bonus pay» verecektir

İlave 1 Pay Teşviki: Küçük tasarrufları ödüllendirmek için halka arzda 50 adet ve üzerinde başvuru yaparak pay almaya hak kazanan bireysel yatırımcılara 1 adet bedelsiz pay verilecektir.,

Kar Dağıtım Politikası: Şirket, 25.12.2017 tarihli genel kurulunda kabul edilen kar dağıtım politikasına göre; 2017, 2018, 2019, 2020 ve 2021 yılı mali yıllarına ilişkin olarak ilgili mevzuat çerçevesinde hesaplanan dağıtılabilir net dönem kârının asgari %70’inin pay sahiplerine nakit olarak dağıtılmasını öngörmektedir.

Halka Arz Gelirinin Kullanım Alanı

Halka arz ortak satışı şeklinde gerçekleştirilecek olup, halka arz sonucunda Şirket’e doğrudan nakit girişi olmayacaktır. Halka arzdan elde edilecek gelirin kullanımı tamamen halka arzda ortak satışı gerçekleştirecek Albayrak Turizm Seyahat İnşaat Ticaret A.Ş’nin tasarrufunda olacaktır. Albayrak Turizm, 15.01.2018 tarihli taahütname uyarınca 30.09.2017 tarihli bağımsız denetimden geçirilmiş finansal tablorolarına göre Şirket’e olan 80.416.993 TL tutarındaki ticari olmayan borcunu halka arzdan elde edeceği gelir ile Pay Tebliği md 5/6 sınırlamalara uygun hale getirecektir. Tahmini net halka arz gelirinin asgari 93.561.750 TL ve azami 93.887.250 TL olması beklenmektedir.

Halka Arz Fiyat Tespiti ve Değerlendirmemiz

Trabzon Liman’nın değerlemesi amacıyla; “Çarpan Analizi” ve “İndirgenmiş Nakit Akımları Analizi” yöntemleri incelenmiştir. Ancak Çarpan Analizi yöntemi kapsamında Borsa İstanbul’da işlem göre benzer şirket bulunmaması ve yurtdışında işlem gören benzer şirketlerin de işletmekte oldukları limanların işletme hakkı sürelerinin birbirlerinden ve Trabzon Limanı’nından farklı olmaları nedeniyle şirket değer tespiti yapılamamıştır. İndirgenmiş Nakit Akımları analizi kullanılarak Trabzon Limanı için 406,1 milyon TL şirket değeri hesaplanmış olup, bu değer üzerinden %19,8 halka arz isontosu uygulanarak, halka arz birim pay değeri 15,50 TL olarak tespit edilmiştir.

Fiyat Tespit Raporu’na göre değerlendirmemizde;

- Fiyat Tespit raporunda yapılan bilgilendirmenin yeterince açıklayıcı olduğunu düşünüyoruz.

- Şirketin değerlemesinde indirgenmiş nakit akımları analizinin kullanılmasını olumlu karşılamakla birlikte, benzeri olmadığı için değerlemede yer verilmeyen çarpan analizine rağmen, yine de çarpanların gösterilmesini olumlu karşılıyoruz.

- Nihai halka arz fiyatı belirlenirken hesaplanan değere uygulanan %19,8 oranındaki halka arz iskontosunun makul olduğunu düşünüyoruz.

Ak Yatırım – Trabzon Limanı ‘Fiyat Tespit Raporu’ Değerlendirme Raporu

Halka Arza Aracılık Eden Kuruluş Dışında Farklı bir Kuruluş Tarafından Hazırlanan Rapordur

İşbu rapor, Ak Yatırım Menkul Değerler A.Ş. tarafından, Sermaye Piyasası Kurulu’nun 12/02/2013 tarihli ve 5/145 sayılı kararında yer alan; payların ilk kez halka arzı öncesi uygulanacak esasların 7. maddesine dayanılarak hazırlanmıştır. Rapor, Deniz Yatırım Menkul Değerler A.Ş.’nin konsorsiyum lideri olarak Trabzon Liman İşletmeciliği A.Ş. (“Trabzon Limanı” veya “Şirket”) için hazırladığı Halka Arz Fiyat Tespit Raporu’nu değerlendirmek amacıyla hazırlanmış olup, yatırımcıların pay alım satımına ilişkin herhangi bir öneri ya da teklif içermemektedir. Yatırımcılar, halka arza ilişkin izahnameyi inceleyerek kararlarını vermelidirler.

- ŞİRKET HAKKINDA VERİLEN ÖZET BİLGİLER:

- Faaliyet Konusu Hakkında:

Ana ortağı (%99,97 pay ile) Albayrak Grubu olan Trabzon Limanı’nın ana faaliyeti liman işletmeciliği kapsamında gerçekleştirilen tüm işlemlerdir (boşaltma-yükleme hizmetleri, terminal hizmetleri, pilotaj ve römorkaj hizmetleri, açık-kapalı alan kiralamaları, geçici depolama ve ardiye hizmetleridir).

- Şirket’in Operasyonları Hakkında:

19 Eylül 2003 tarihinde kurulan Şirket, T.C. Başbakanlık Özelleştirme İdaresi Başkanlığı’nca yapılan özelleştirme ihalesi sonucu 20,2 milyon ABD doları bedelle limanın 30 yıllık işletme hakkını 20 Kasım 2003’te devralmıştır.

Trabzon Limanı tarafından sağlanan hizmetler yüklere verilen hizmetler, gemilere verilen hizmetler ve alan kiralamaları olarak 3 kategoride sınıflandırılabilir. Yüklere verilen hizmetler altında yükleme, boşaltma, terminal, geçici depolama ve ardiye hizmetleri yer almaktadır. Gemilere verilen hizmetlerde ise römorkaj, pilotaj ve barınma hizmetleri bulunmaktadır. Trabzon Limanı liman sahasında bulunan açık ve kapalı alanların kiralanmasıyla oluşan hizmetler ise alan kiralamalarını oluşturmaktadır. Hizmetlerden elde edilen gelirler hazırlanmış tarife üzerinden ABD doları bazlı olarak faturalandırılmaktadır.

Şirket verilerine göre Trabzon Limanı, 10.000.000 ton/yıl elleçleme, 5.000.000 ton/yıl depolama, 2.500 adet/yıl gemi kabul, 350.000 TEU/yıl konteyner elleçleme ve 300.000 TEU/yıl konteyner depolama kapasitelerine sahiptir.

Trabzon Limanı’nda toplam uzunlukları 2.235 metre olan 8 rıhtım ve 1 Ro-Ro rıhtımı yer almaktadır. 300.000 metrekarenin üzerinde bir alanda kurulu olan liman sahasında 21 adet kapalı ambar ve açık depolama alanı olarak 240.000 metrekare depolama kapasitesi bulunmaktadır. Ayrıca Şirket’e ait Türk Uluslararası Gemi Sicili’ne kayıtlı 1 adet römorkör bulunmaktadır.

2017 ilk 9 ayda gerçekleşen toplam 14,8 milyon ABD doları tutarındaki satışların %97’si liman hizmet gelirlerinden (yüklere ve gemilere verilen hizmetler elleçlenen yük hacmi ile doğrudan bağlantılı olduğu için liman hizmet gelirleri altında birlikte sınıflandırılmaktadır) elde edilirken, kira gelirleri satışların %3’ünü oluşturmuştur.

Liman hizmet gelirleri doğrudan elleçlenen yük hacimlerine bağlı ve uygulanan fiyat tarifelerine tabi olarak ortaya çıkmaktadır. Kira gelirleri ise dönemsellik göstermekte olup, özellikle bölgedeki siyasi ve askeri gelişmelere göre değişmektedir.

Trabzon Limanı, elleçleme ve depolama kapasiteleri ile stratejik konumu sayesinde Karadeniz’deki önemli limanlardan biri olarak değerlendirilmektedir. Rusya ve Türkiye arasındaki Türk akımı (South Stream) projesi kapsamındaki açık deniz boru hattında kullanılacak boruların bir bölümü Trabzon Limanı’nda elleçlenmekte ve depolanmaktadır. Ayrıca 2015 yılında Birleşmiş Milletler Güçleri’ne dâhil olan Alman Ordusu’na Afganistan’dan çekilmeleri sırasında lojistik üs olarak hizmet vermiştir.

- B) DEĞERLEME ÇALIŞMASI:

- İndirgenmiş Nakit Akışları (“İNA”) Analizi Yöntemi

Şirket’in satış gelirleri 10 alt kalemden oluşan liman hizmet gelirleri ve kira gelirleri olmak üzere 2 ana kalemden oluşmuştur.

Liman hizmeti gelirlerinin elleçlenen yük miktarı ve liman hizmet tarifesindeki değişikliklerin bileşik etkisiyle yıllık %3,00 oranında artacağı öngörülmüştür. Kira gelirlerinde de yıllık %3,00 düzeyinde artış öngörülmektedir.

Satışların maliyeti (mavi yaka) personel giderleri ve liman hizmet giderleri olarak ikiye ayrılmıştır. Personel giderlerinin TL bazlı olarak gerçekleşmesi nedeniyle ABD doları bazında yıllık %2,75 ile artış göstermesi beklenirken liman hizmeti giderleri için liman hizmet gelirlerine paralel olarak %3,00 oranında bir büyüme öngörülmüştür.

Faaliyet giderleri altındaki (beyaz yaka) personel giderlerinin yıllık %2,00 oranında ve diğer faaliyet giderlerinin ABD enflasyon beklentilerine paralel olarak büyümesi öngörülmüştür.

Diğer gelir ve gider kalemi altındaki erken ödeme iskonto gelirleri, toplam personel giderlerinin %4,41’i, bağış ve yardım giderleri ise net karın %3,00’ı olarak kurgulanmıştır.

Sabit kıymet yatırımları 2018-2031 dönemi için liman hizmet gelirlerinin %2,00’ı, 2031-2033 dönemi için ise %0,50’si olarak planlanmıştır.

2018-2020 dönemi için %22 olarak varsayılan vergi oranı projeksiyon döneminin kalan kısmında %20 olarak öngörülmüştür.

Bu varsayımlarla 2033 yılında, net satışların 28,5 milyon ABD dolarına ulaşması ve 2017 ilk 9 aylık dönemde %59 olarak gerçekleşen FAVÖK marjının ise %68’e yükselmesi beklenmektedir.

Hesaplamalar sonucu dikkate alınan 0,80’lik beta oranı ve %10’luk indirgeme oranı sonrası İNA analizi sonuçları ortaya çıkmıştır.

İNA varsayımlarına göre Trabzon Limanı’nın firma değeri 104,2 milyon ABD doları, (net nakit pozisyonu eklenerek) şirket değeri ise 106,8 milyon ABD doları karşılığı 406,1 milyon TL olarak hesaplanmıştır. Şirket’in çıkarılmış sermayesi 21 milyon TL olup, bu hesaba göre birim pay değeri 19,34 TL’ye denk gelmektedir.

Emsal Şirket Değeri Yöntemi (Piyasa Çarpanları Analizi)

Çarpan analizi yöntemi kapsamında değerlendirmeye dahil edilebilecek Borsa İstanbul’da işlem gören şirket bulunmamaktadır. Bu nedenle Trabzon Limanı ile benzer faaliyetlere sahip olan ve yurtdışı piyasalarda işlem gören şirketler incelenmiştir.

Söz konusu şirketlerin işletmekte oldukları limanların işletme hakkı sürelerinin birbirlerinden ve Trabzon Limanı’ndan farklı olması nedeniyle bu şirketlere ait piyasa çarpanları kullanılarak şirket değeri tespiti yapılmamıştır.

Trabzon Limanı için hesaplanan halka arz fiyatı

Trabzon Limanı’nın halka arz fiyatı hesaplamasında İNA kullanılarak Trabzon Limanı için 406,1 milyon TL şirket değeri hesaplanmıştır. Bu değer üzerinden %19,8 halka arz iskontosu ile halka arz birim pay değeri 15,50 TL olarak tespit edilmiştir.

SONUÇ:

Trabzon Limanı için hazırlanmış olan Fiyat Tespit Raporu’nun kapsamlı, net ve anlaşılır olduğu görüşündeyiz. Bununla birlikte;

Bir çekincemiz, Fiyat Tespit Raporu’nda halka arz gelirlerinin kullanım yerlerinin belirtilmemiş olmasıdır.

2016’da %49 seviyesinde bulunan FAVÖK marjının 2018’de %68’e çıkması ve projeksiyon döneminin sonuna kadar bu seviyede kalması öngörülmüştür; ancak bu artışın temel sebebi net bir şekilde açıklanmamıştır.

İNA analiz yöntemine göre tespit edilen değer için, 2017 yılı bittiğinden projeksiyon döneminin 2018 yılından başlamasının daha uygun olduğunu düşünmekteyiz.

Sadece İNA analizi ile tespit edilen değerin diğer değerleme yöntemleriyle desteklenmesinin daha yararlı olacağını düşünmekteyiz; ancak değer hesaplanırken çarpan analizinin kullanılmamasını sebeplerine Fiyat Tespit Raporu’nda yer verilmesinin faydalı olduğu görüşündeyiz.

Çekincelerimiz dışında, Fiyat Tespit Raporu’nda hisse başına bulunan halka arz birim pay değer olan 15,50 TL’nin İNA analizi sonucu hesaplanan şirket değeri olan 406,1 milyon TL’ye göre %19,8 oranında iskontolu olması sebebiyle makul olduğu görüşündeyiz.

_____________________________

Basın – Haber

Trabzon Limanı 325 milyon TL değer, istikrarlı iş hacmi ve karı ile borsaya geliyor

18-19 Ocak’ta talep toplanacak

Halka arzda 65 milyon TL kaynak ile günlük alım emri uygulanacak

Uzakdoğu ile Avrupa’yı birbirine bağlayan İpek Yolu’nun önemli kapısı Trabzon Limanı, döviz bazlı gelir yapısı, istikrarlı büyüme ve karı ile borsaya ‘merhaba’ demeye hazırlanıyor. Albayrak Grubu’nun halka açılan ikinci şirketi olacak Trabzon Liman İşletmeciliği A.Ş., halka arzı kurumsallaşma yönünde stratejik bir adım olarak değerlendiriyor. Deniz Yatırım liderliğinde oluşturulan konsorsiyum tarafından gerçekleştirilecek halka arz ile şirketin yüzde 30’u halka açılacak. Halka arz büyüklüğü 97.7 milyon lira olacak. Tamamı yurt içinde gerçekleştirilecek halka arzda payların yüzde 90’ı bireysel yatırımcılara, yüzde 10’u ise kurumsal yatırımcılara tahsis edildi.

Sermaye Piyasası Kurulu (SPK) onayını alan Trabzon Limanı için 15.50 lira birim fiyatla 18-19 Ocak tarihlerinde talep toplanacak. Şirket ortakları tarafından sağlanacak ve halka arz büyüklüğünün 2/3’üne karşılık gelen 65.1 milyon TL azami kaynak kullanılarak, 10 işlem günü boyunca her gün Deniz Yatırım aracılığı ile halka arz fiyatından 420.000 adet günlük alım emri girilecek.

Deniz Yatırım liderliğindeki konsorsiyumda, Gedik Yatırım, A1 Capital, Ahlatcı Yatırım, Alan Yatırım, Anadolu Yatırım, Ata Yatırım, Bizim Menkul, Finans Yatırım, Garanti Yatırım, Global Menkul, Halk Yatırım, ICBC Yatırım, ING Menkul, Invest AZ., İnfo Yatırım, Meksa Yatırım, Osmanlı Yatırım, Oyak Yatırım, Phillipcapital Menkul Değerler, Piramit Menkul, Şeker Yatırım, Tacirler Yatırım, TEB Yatırım, Tera Yatırım, Turkish Yatırım, Ünlü Menkul Değerler, Vakıf Yatırım ve Ziraat Yatırım yer alıyor.

Gelirlerinin Tamamı Döviz Bazında

Trabzon Limanı, özelleştirme sonrası yapılan yatırımlarla 10 milyon ton elleçleme kapasitesi ve 5 milyon ton depolama kapasitesine ulaştı. Özelleştirmeden bu yana Liman’da elleçlenen yük hacmi ise yıllık ortalama yüzde 7,7’lik bileşik büyüme ile yıllık 1 milyon tondan 3 milyon tona çıktı. Trabzon Limanı, bugün elleçlediği yük miktarı ve liman sahası büyüklüğü ile Doğu Karadeniz Bölgesi’nde bulunan en büyük liman konumunda. Trabzon Limanı, sahip olduğu modern altyapı ve makine parkı ile büyük ek yatırımlara ihtiyaç duymaksızın istikrarlı elleçleme hacmi ve güçlü bir gelir yapısını sürdürme gücüne sahip. Ayrıca gelirlerinin tümüyle döviz bazında olması Liman’a avantaj sağlamakta ve kur riskine yönelik önemli koruma imkanı sunmakta. Eylül 2017 itibariyle cirosu 2016 yılının ilk 9 ayına oranla yüzde 48 artışla 53 milyon liraya yükselen Trabzon Limanı’nın net karı ise aynı dönemde yüzde 76 artışla 13 milyon liradan 23 milyon liraya çıktı.

Neden Trabzon Limanı?

Nakit yaratma potansiyeli son derece güçlü olan Trabzon Limanı istikrarlı iş hacmi, ciro ve kara sahip. Ayrıca 5 yıl süreyle dağıtılabilir karının en az yüzde 70’ini nakit dağıtmayı planlıyor. Liman’a bitişik konumda yer alan Trabzon Serbest Bölgesi sinerji ve iş hacmi yaratıyor. Tamamlanacak kara ve demiryolu projeleri uzun vadede Şirket’e önemli bir potansiyel sağlarken, Galataport Projesi’nin bitimini takiben Trabzon Limanı’nda kruvaziyer trafiğinin de canlanması bekleniyor.

Trabzon Limanı Teşviklerle Borsa’ya geliyor

Trabzon Limanı halka arzında, arz sonrası fiyat destekleme planı bulunuyor. Halka arz büyüklüğünün 2/3’üne karşılık gelen 65.1 milyon TL azami kaynak ile halka arz fiyatından 10 işlem günü boyunca günlük alım emri uygulanacak. Ayrıca halka arzdan pay alıp 1 ay boyunca elinde tutan yatırımcılar yüzde 2 bonus pay kazanacak.

Halka arzdaki bir diğer teşvik ise konsorsiyum lideri Deniz Yatırım’dan verilecek. Trabzon Limanı halka arzına özel, 50 adet ve üzeri başvurarak pay almaya hak kazanan yatırımcılara Deniz Yatırım tarafından 1 pay hediye edilecek.

HALKA ARZIN KÜNYESİ

Konsorsiyum Lideri: Deniz Yatırım

Konsorsiyum Üyeleri: A1 Capital, Ahlatcı Yatırım, Alan Yatırım, Anadolu Yatırım, Ata Yatırım, Bizim Menkul, Finans Yatırım, Garanti Yatırım, Global Menkul, Halk Yatırım, ICBC Yatırım, ING Menkul, Invest AZ., İnfo Yatırım, Meksa Yatırım, Osmanlı Yatırım, Oyak Yatırım, Phillipcapital Menkul Değerler, Piramit Menkul, Şeker Yatırım, Tacirler Yatırım, TEB Yatırım, Tera Yatırım, Turkish Yatırım, Ünlü Menkul, Vakıf Yatırım, Ziraat Yatırım.

Halka Arzın Yapısı

- Sermaye 21 milyon TL

- Ortak satışı 6.3 milyon adet

- Halka açıklık oranı % 30

- Halka arz fiyatı 15.50 TL

- Halka arz büyüklüğü 97.65 milyon TL

- Şirket değeri 325.5 milyon TL

Halka Arz Tahsisatları

- % 90 Yurt içi bireysel yatırımcılar

- % 10 Yurt içi kurumsal yatırımcılar

Teşvik ve Uygulamalar

Ø Günlük Alım Emri Uygulaması

Halka arz büyüklüğünün 2/3’üne karşılık gelen 65,1 milyon TL kaynak ile payların işlem görmeye başladığı gün dahil olmak üzere 10 işlem günü boyunca her gün, halka arz fiyatından 420.000 adet günlük alım emri girilecek.

Ø Yüzde 2 Bonus Pay

Halka arzdan aldığı payları, ilk işlem gününden itibaren 1 ay boyunca elinde tutan yatırımcılara yüzde 2 oranında bonus pay verilecek.

Ø 1 Pay da Bizden

Deniz Yatırım tarafından küçük tasarrufları ödüllendirmek amacıyla halka arza 50 adet ve üzerinde başvurarak pay almaya hak kazanan bireysel yatırımcılara 1 adet bedelsiz pay verilecek.

Borsanın Önde Gelen Temettü Oyuncusu Olmaya Aday

Borsanın Önde Gelen Temettü Oyuncusu Olmaya Aday

04.01.2018

Teşvik uygulamalı halka arzda küçük tasarruflar için 1 pay hediye edilecek

Trabzon Limanı 325 Milyon TL değerle Borsa Yolunda

Deniz Yatırım liderliğinde borsaya açılacak olan Trabzon Limanı’nın halka arz fiyatı 15.50 TL olarak belirlendi. Deniz Yatırım, küçük tasarrufları ödüllendirmek amacıyla halka arza 50 adet ve üzerinde başvuran her bir yatırımcıya 1 adet bedelsiz pay hediye edecek. Nakit yaratma kabiliyeti yüksek Trabzon Limanı önümüzdeki 5 yıl dağıtılabilir karının en az %70’ini nakit dağıtmayı planlıyor. 10 işgünü boyunca günlük alım emri uygulanacak ve halka arza katılanlara bonus pay verilecek

Albayrak Grubu’nun 2033 yılının sonuna kadar işletme hakkına sahip olduğu, Uzakdoğu ile Avrupa’yı birbirine bağlayan İpek Yolu’nun önemli kapısı Trabzon Limanı, 2018 yılının talep toplama yöntemiyle gerçekleştirilecek ilk halka arzını gerçekleştirmeyi planlıyor.

Trabzon Limanı, halka arz hazırlıkları konusunda bilgi vermek üzere bir basın toplantısı düzenledi. Albayrak Grubu CEO’su Dr. Ömer Bolat, Trabzon Liman İşletmeciliği A.Ş. Genel Müdürü Muzaffer Ermiş ve Deniz Yatırım Genel Müdürü Melih Akosman’ın ev sahipliğinde gerçekleştirilen toplantıda, halka arzın Ocak ayında tamamlanmasının hedeflendiği belirtildi.

Trabzon Limanı Grubumuzun Sermaye Piyasalarına İkinci Adımı

Basın toplantısında konuşan Albayrak Grubu CEO’su Dr. Ömer Bolat, “Altı farklı sektörde, üç ayrı kıtada 28.000 çalışanı ile Albayrak Grubu olarak 2012 yılında gerçekleştirdiğimiz Tümosan’ın halka arzı ardından, borsada ikinci adımı Trabzon Limanı ile atıyoruz. Trabzon Limanı halka arzı tüm şirketlerimizi halka açarak kurumsallaşmayı sermaye piyasaları üzerinden hızlandırma planımızın bir parçası” dedi. Halka açılmaların Albayrak Grubu şirketlerini geleceğe taşıyacak kurumsal ve profesyonel bir yapılanma için katalizör işlevi göreceğini belirten Bolat, “Halka açık olmak, faaliyetlerimizi daha sağlam temeller üzerinde sürdürme imkânı sunacak ve Grubumuz şirketlerinin marka bilinirliğine büyük katkı sağlayacak. Bu sayede şeffaf, hesap verebilir bir şirket anlayışını tüm şirketlerimizde hayata geçirerek, önemli ekonomik değerleri de halkla paylaşma imkanı bulacağız” diye konuştu.

Trabzon Limanı’nın Albayrak Grubu içindeki istikrarlı nakit yaratma kabiliyeti en yüksek şirketlerden biri olduğuna dikkat çeken Bolat, şirketin 2011 yılından bu yana karının tamamını ortaklarına temettü olarak dağıttığını vurguladı. Bolat, önümüzdeki 5 yıl için dağıtılabilir karın en az yüzde 70’inin nakit dağıtılmasını öngördüklerini belirterek, “Son derece önemli olan kar dağıtım politikamızın yatırımcılar tarafından ilgiyle karşılanacağına inanıyoruz” dedi.

Trabzon Limanı’nın Gelirlerinin Tamamı Döviz Bazında

Trabzon Limanı’nın özelleştirilmesinden bugüne gelişimini anlatan ve Liman’ın özellikleri ile istikrarlı gelir yapısı hakkında ayrıntılı bilgi veren Muzaffer Ermiş, şunları söyledi: “Yaklaşık 50 futbol sahası büyüklüğünde kara alanına sahip Trabzon Limanı, özelleştirme sonrası yapılan 45 milyon dolar tutarında yatırımla 10 milyon ton elleçleme kapasitesi ve 5 milyon ton depolama kapasitesine ulaştı. Özelleştirmeden bu yana Liman’da elleçlenen yük hacmi ise yıllık ortalama yüzde 7,7’lik bileşik büyüme ile yıllık 1 milyon tondan 3 milyon tona çıktı. Trabzon Limanı bugün elleçlediği yük miktarı ve liman sahası büyüklüğü ile Doğu Karadeniz Bölümü’nde bulunan en büyük liman konumunda. Trabzon Limanı, sahip olduğu modern altyapı ve makine parkı ile ek yatırıma ihtiyaç duymaksızın istikrarlı elleçleme hacmine ve güçlü bir gelir yapısına sahip. Ayrıca Şirket’in gelirlerinin tümüyle döviz bazında olması şirketimize avantaj sağlamakta ve kur riskine yönelik önemli koruma imkanı sunmakta.”

BİST’in Önde Gelen Temettü Oyuncusu Olmaya Aday

Deniz Yatırım Genel Müdürü Hüseyin Melih Akosman ise “Nakit yaratma potansiyeli son derece güçlü olan Trabzon Limanı’nın halka arzına aracılık etmek bize büyük heyecan veriyor. Trabzon Limanı döviz bazlı gelir yapısı ile yatırımcılara doğal bir korunma sağlayacak. İstikrarlı kar büyümesi ile borsanın önemli temettü oyuncularından birisi olacak” dedi.

Halka arz birim pay değerinin 15.50 TL olarak belirlendiğini, toplam şirket değerinin 325.5 milyon TL, halka arz büyüklüğünün 97.7 milyon TL olacağını belirten Akosman, bazı önemli potansiyelleri şirket değerleme çalışmasına dahil etmediklerini vurguladı. Akosman, “Yatırımcılar için cazip bir fiyat ve yapı kurduğumuza inanıyoruz” dedi.

2017 yılında TSPB Sermaye Piyasaları Ödülleri kapsamında, Deniz Yatırım’ın halka arzlarda kullandığı “Yatırımcı Koruma ve Teşvik Uygulamaları” ile ‘En Yaratıcı Sermaye Piyasası Ödülü’ne layık görüldüğünü ifade eden Akosman, şu değerlendirmede bulundu: “Trabzon Limanı halka arzında da 10 işgünü süreyle Günlük Alım Emri Uygulaması ve 1 ay süre sonunda 1 ay boyunca elinde tutan yatırımcılara yüzde 2 Bonus Pay uygulamaları kullanılacak. Ayrıca ilk defa Trabzon Limanı’nda uygulanacak yeni bir teşvik de söz konusu. Küçük tasarrufları ödüllendirmek amacıyla halka arza 50 adet ve üzerinde taleple başvuran yatırımcılara 1 adet bedelsiz payı Deniz Yatırım olarak biz vereceğiz. Bu sayede 50 adet başvuran bir yatırımcı en az yüzde 2’lik getiri ile yatırımına başlayacak.”

2017’de Gelir ve Karlılıkta Yüksek Artış

2017 yılı 9 aylık sonuçlarına göre Trabzon Limanı’nın gelirleri; 2016 yılının ilk 9 aylık dönemine göre yüzde 48 artışla 53.3 milyon TL’ye, net karı ise yüzde 76’lık yükselişle 23.1 milyon TL’ye ulaştı. Buna göre şirketin 2016 yılının ilk 9 ayında yüzde 36 seviyesinde olan net kar marjı yüzde 43’e yükseldi.

Trabzon Limanı, şirketlerin esas faaliyetlerinden kar yaratma kabiliyetini ifade eden “faiz, amortisman, vergi öncesi kar (“FAVÖK”) açısından değerlendirildiğinde de 2017 yılının ilk 9 ayında bir önceki yılın aynı dönemine göre önemli büyüme gerçekleştirdi. 2016 yılının ilk 9 ayında 16.8 milyon TL seviyesinde olan FAVÖK, 2017 yılının aynı döneminde yüzde 87 artışla 31.4 milyon TL’ye ulaştı. Şirketin bu dönemlerde FAVÖK marjı yüzde 47’den yüzde 59’a yükseldi.

Halka arz yolunda yasal süreçleri devam eden Trabzon Limanı İşletmeciliği A.Ş.’nin 21 milyon TL olan çıkarılmış sermayesinin yüzde 30’una tekabül eden ve Albayrak Turizm Seyahat İnşaat Ticaret A.Ş.’ye ait 6.300.000 TL nominal değerli payın SPK ve Borsa onaylarını takiben Ocak ayında halka arzı planlanıyor.

HALKA ARZIN KÜNYESİ

Konsorsiyum Lideri: Deniz Yatırım

Konsorsiyum Üyeleri: A1 Capital, Ahlatcı Yatırım, Alan Yatırım, Anadolu Yatırım, Ata Yatırım, Bizim Menkul, Finans Yatırım, Garanti Yatırım, Global Menkul, Halk Yatırım, ICBC Yatırım, ING Menkul, Invest AZ., İnfo Yatırım, Meksa Yatırım, Osmanlı Yatırım, Oyak Yatırım, Phillipcapital Menkul Değerler, Piramit Menkul, Şeker Yatırım, Tacirler Yatırım, TEB Yatırım, Tera Yatırım, Turkish Yatırım, Ünlü Menkul, Vakıf Yatırım, Ziraat Yatırım.

Halka Arzın Yapısı

- Çıkarılmış sermaye 21 milyon TL

- Ortak satışı 6.3 milyon TL

- Halka açıklık oranı % 30

- Halka Arz Tahsisatları: % 90 Yurt içi bireysel yatırımcılar % 10 Yurt içi kurumsal yatırımcılar

Teşvik ve Uygulamalar

- Günlük Alım Emri Uygulaması: Halka arz büyüklüğünün 2/3’üne karşılık gelen 65,1 milyon TL kaynak ile payların işlem görmeye başladığı gün dahil olmak üzere 10 işlem günü boyunca her gün, halka arz fiyatından 420.000 adet günlük alım emri girilecek.

- Yüzde 2 Bonus Pay : Halka arzdan aldığı payları, ilk işlem gününden itibaren 1 ay boyunca elinde tutan yatırımcılara yüzde 2 oranında bonus pay verilecek.

- 1 Pay da Bizden: Küçük tasarrufları ödüllendirmek amacıyla halka arza 50 adet ve üzerinde başvurarak pay almaya hak kazanan bireysel yatırımcılara 1 adet bedelsiz pay verilecek.