İndirgenmiş Nakit Akımı Nedir? Nerelerde Kullanılır?

İndirgenmiş nakit akımları yöntemi şirket değerlemede kullanılan en önemli yöntemlerden biridir. Hisse fiyatından bağımsız olduğu için sadece halka açık veya halka açılmak isteyen şirketlerin değerlemesiyle kullanım alanı sınırlı değildir. İndirgenmiş nakit akımı İNA yöntemi proje finansmanı alanında sıkça başvurulan değerleme yöntemidir.

İndirgenmiş Nakit Akımı Nasıl Yapılır?

Şirketin veya projenin gelecekte elde edeceği varsayılan nakit akımlarının bir iskonto oranıyla günümüze indirgenmesi ve indirgenmiş olan bu nakit akımlarının toplamında şirketin net nakit miktarının çıkartılması (şirketin net borcu olması durumunda net nakit eksi olacağından net borcun eklenmesi söz konusu olacaktır) ile bir değere ulaşılır. Bu değer, şirketin veya projenin değerini bize gösterir.

İndirgenmiş Nakit Akımı ve İskonto Oranı

Yatırılacak miktarın, indirgenmiş nakit akımları yönetimine göre bulunan değere göre iskontosu yatırımın cazibesini gösterir. Örneğin halka açık bir şirkette indirgenmiş nakit akımları yöntemiyle şirketin değeri 10 milyon TL olarak bulunmakta ancak şirketin piyasa değeri 7 milyon TL ise bu durumda şirket indirgenmiş nakit akımları yöntemine göre yüzde 30 iskontolu işlem görmektedir.

İndirgenmiş nakit akımları yönteminde önce varsayımlar belirlenir. Varsayımların gerçekçi olması için şirket ve sektör hakkında uzman bilgisine ihtiyaç vardır. Afaki varsayımlarla yapılan indirgenmiş nakit akımları sonucunda bulunacak olan değer de anlamsız olacaktır. İndirgenmiş nakit akımları yöntemini içine bir takım veriler koyduğunuzda size bunları işleyerek bir sonuç veren bir hesap olarak düşünebilirsiniz. Eğer içine koyduğunuz veri çöpse, size gelecek olan sonuç da çöp olacaktır.

Burada hesaptan daha ziyade konunun özü hakkında ayrıntılı bilgi sahibi olmak ve genel anlamda değerleme felsefesine hâkim olmak gerekir. Bu hesabı öğrenmek için bir günlük bir kurs almak belki yeterli olabilir ancak şirket ve sektör hakkındaki bilgiler yeterli değilse sağlıklı bir indirgenmiş nakit akımı analizi yapılamaz. Ayrıca değerleme felsefesine hâkim olmadan yapılan hesaplarda önemli maddi hatalarla karşılaşılabilir.

Şirketin net nakit akımı hesaplanınca paranın zaman değeri düşünülerek gelecek elde edilecek bir miktarın bugün ne kadar olduğu hesaplanır. Örneğin bir yıl sonra elde edeceğiniz 110 TL eğer iskonto oranınınız yüzde 10 ise bugün 100 TL’ye karşılık gelir. İşte iskonto oranının sağlıklı belirlenmesi de indirgenmiş nakit akımları analizinde en az varsayımların bilinçli belirlenmesi kadar önemlidir.

İskonto oranı halka açık şirketler için hesaplanabilir. Bunun için CAPM (capital asset pricing model) denilen yönteme başvurulabilir. Ancak Türkiye gibi gelişmekte olan piyasalarda bu model ile yapılan hesapların çok da anlamlı olmadığı görülmektedir. Yine de CAPM, ülke riskinin ölçülmesi ve şirketin ülke riskine olan açıklığı hesaplanarak gelişmekte olan piyasalarda da başarıyla kullanılabilir. Bu konuda Aswath Damadoran’ın herkesle paylaştığı hesaplar ve Excel tablolarından faydalanabilirsiniz.

Ülke Riskine Açıklık

Ülke riskine açıklık konusunun anlaşılması için şöyle bir örnek verelim. Bir sanayi şirketi üretiminin yüzde 95’ini ihraç etmekte ve giderleri içinde en büyük kısmı ithal malı ara ürünler oluşturmaktadır. Pazarı da Türkiye olmadığından bu şirketin taşıdığı Türkiye riski pek azdır. Türkiye’de ekonomi iyi olmayabilir ancak şirket zaten ihracattan kazanmaktadır. Dövizde ani artışlar olabilir ancak şirket zaten dövizle satış yapmaktadır. Diğer bir şirket ise yabancı otomobilleri ithal edip Türkiye’de satmaktadır. Bu şirket Türkiye riskini fazlasıyla taşımaktadır. Öncelikle pazarı tamamen Türkiye olup ekonomi Türkiye’de iyi gitmezse satışları bundan etkilenecektir. Ayrıca döviz ile ithal edip burada döviz karşılığı araç sattığı için dalgalanmalardan da etkilenebilir.

Ancak birçok analist iskonto oranını bir yöntemle hesaplamak yerine “almak” tabirini kullanmakta yani kendince makul gördüğü bir oranı götürüp hesaba yazmaktadır. Her yıl için ayrı bir makul iskonto oranı “alan” veya bütün yıllar için aynı oranı kullananlar da vardır.

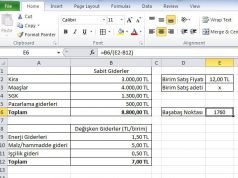

Basit bir örnek verecek olursak değerlemesini yaptığımız proje ilk yıl 110 TL tutarında serbest nakit akımı yaratırken, ikinci yılında 121 TL, üçüncü yılında ise 133,1 TL nakit akımı yaratmaktadır. Yüzde onluk iskonto oranına göre üç yıl sonraki 133,1 TL, iki yıl sonraki 121 TL ve bir yıl sonraki 110 TL bugünün 100 TL’sine eşit olup bunların toplamı da 300 TL etmektedir.

İndirgenmiş nakit akımı öngörülebilen bir süre için yapılır. Bu süre 5 veya 10 yıl olabilir. 20 hatta 30 yıllık yap işlet devret türü projelerde projenin bütün ömrü kadar hesap yapılmalıdır. Projenin sonuna gelindiğinde veya yaşamını sürdüreceği varsayılan bir şirket söz konusuysa bir nihai değer hesaplanır. Eğer proje bitiyorsa örneğin bu bir yap işlet devret modeliyse ve süre sonunda bir ücret alınmayacaksa nihai değer sıfır olmaktadır. Eğer bu bir yaşamını sürdürecek olan şirket ise nihai değeri bulurken hesabımızdaki son net nakit akımını bir nihai büyüme oranıyla büyütürüz.

Örneğin nihai büyüm oranı olarak yüzde 3’lük bir varsayımımız varsa bu nakit akımını 1,03 ile çarparız. Bu bulduğumuz değeri ise iskonto oranıyla nihai büyüme rakamı arasındaki farka böleriz. Nihai büyüme oranımız yüzde 3 ve iskonto oranımız 10 olsun. Son net nakit akımı da 100 TL ise hesabı şöyle yaparız:

Nihai değer = 100 x (1+0,03) / (0,10 – 0,03) = 1471,4 Sonra bu bulduğumuz değeri de bugüne indirgemeliyiz.

Bazen de nihai değer bu şekilde değil de sektördeki EBITDA yani FAVÖKçarpanına göre hesaplanır. Bunun için en son hesap yılındaki FAVÖKhesaplanır ve sektördeki medyan çarpanla çarpılır.

İndirgenmiş nakit akımları yönetiminde Türkiye özelinde sık yapılan hata

Ülkemizde geçmişten gelen yüksek enflasyon nedeniyle indirgenmiş nakit akımları hesabını dolar üzerinden yapmayı tercih eden analistler vardır. Bütün hesabın dolar üzerinden olması halinde bu da geçerli bir yöntemdir zaten bu hesabı değerlendirecek olanlar da çoğunlukla yabancı kurumsal yatırımcı olacağından dolar hesabı yapmak mantıklı görünmektedir. Ancak burada TL cinsi kalemler dolara çevirirken gelir tablosu kalemleri ortalama kurdan, bilanço kalemleri ise dönem sonu kurundan çevrilir. Burada da sık olarak işletme sermayesindeki artış hesabında hata yapılır.

Örnek olarak bir şirketin bu yılki işletme sermayesi 100.000 TL ve dolar kuru da 2 TL olsun. Bu durumda şirketin işletme sermayesi 50.000 dolardır. Seneye dolar kurunun 3 TL olacağını varsayalım. İşletme sermayesinin de 150.000 TL’ye çıkacağını hesaplıyorsak şirketin işletme sermayesi yine 50.000 dolar olacak yani değişmemiş olacaktır. Oysa hesabı TL üzerinden yapar ve 100.000 TL’lik işletme sermayesi 150.000 TL olacak yani 50.000 TL artacak ve ortalama dolar kuru 2,5 TL ise bu durumda işletme sermayesindeki artış 20.000 dolar olacak diye bir hesap yapmaya kalkarsak şirketin değerini düşürücü bir hata yapmış oluruz. Bu maalesef sık karşılaşılan bir hatadır.

İşte değerleme felsefesine hâkim olunmadığında bu tür hataların farkına varılama. O zaman bir hata sonucu yok edilmiş olan değer araya ilgisiz kalemler sokularak şişirilmeye, yani bir hata bir yanlışla düzeltilmeye çalışılır. Neticede hesaplar çok ayrıntılı ve şık dururken sonuç da makul görünse dahi yapılan iş saçmadır. Eğer bilanço kalemi farkı hesaplanacaksa önce yabancı para cinsinden bilanço kalemleri hesaplanmalı sonra bunların farkı alınmalıdır. Aksi durumda hesaplar şaşacaktır.

Yazan: Tunç Şatıroğlu

Ne kadar güzel makaleleriniz var ve finansal terminolojiyi çok net ve kolayca açıklayan bir içerik hazırlamışsınız.

Gerçekten sizi tebrik ediyorum… Bütün içerikleriniz birbirinden güzel.. Tüm emeği geçenlere çok çok teşekkürler… İçeriklerinizi ilgiyle takip ediyorum..

Beğendiğinize çok memnun olduk, saygılar.