TACİRLER YATIRIM – Tüpraş TUPRS Hisse Analiz 2Ç19 – 08.08.2019

2Ç19 sonuçlarını 870.4 milyon TL net kar ile açıkladı. Açıklanan net kar rakamı, 544.2 milyon TL olan piyasa beklentisinin üzerindedir. Açıklanan net kar rakamı, yıllık bazda yüzde %15 azalırken, şirket 1Ç19’de 375.2 milyon TL zarar açıklamıştı. Net satışlar 23,953 milyon TL olarak açıklandı ve geçen senenin aynı dönemine göre yüzde %19 arttı. Açıklanan net satış rakamı piyasa beklentisi olan 24,376 milyon TL ile uyumlu gerçekleşti. Şirketin yurtdışı satışları, yıllık ve ABD doları bazında, %88 artış kaydetti ve net satışlardaki payı %22 oldu. (2Ç18: %10) Şirket, 2Ç19’de 1,425 milyon TL FAVÖK açıkladı ve bu rakam geçen senenin aynı dönemine göre yüzde %32 azalış gösterdi.

Açıklanan FAVÖK rakamı piyasa beklentisi olan 1,279 milyon TL’nin üzerinde gerçekleşti. FAVÖK marjı ise, geçtiğimiz yılın aynı dönemine göre 450 baz puan azalarak %5.9 oldu. Ortalama crack marjı, varil başına 4,1 ABD doları olurken, 2Ç18’de 5,1 ABD doları idi. Gerileyen crak marjı 51 milyon ABD doları (311 milyon TL) negatif etkisi oldu. Tüpraş’ın net rafine marjı 2Ç19’da 2,8 ABD dolarına geriledi (2Ç18: 12,3 ABD doları). Bunun altında yatan ana sebepler, petrol piyasasındaki zayıf seyir ve İzmit rafinerisindeki RUP ünitesindeki bakım çalışmalarıdır. 2Ç19’da Tüpraş 675 milyon TL stok değer artışı kaydetti (2Ç18: 1,016 milyon TL) ve varil başına 0,4 ABD doları olumlu etkisi oldu. (2Ç18: 3,3 ABD doları). Şirketin net borcu çeyreksel bazda yüzde %4 azalarak 10,141 milyon TL olarak gerçekleşti. Net borç/FAVÖK rasyosu 1.3 olarak gerçekleşmiş olup, net borç/özsermaye rasyosu 0.8 olarak kaydedilmiştir.. En son kapanış fiyatına göre, şirket 12.2 F/K çarpanından ve 5.8 FD/FAVÖK çarpanından işlem görmektedir.

AK YATIRIM – Tüpraş TUPRS Hisse Analiz 2Ç19 – 08.08.2019

Tüpraş yılın ikinci çeyreğinde 870mn TL net kar açıkladı. Açıklanan kar piyasa beklentisi olan 544mn TL’nin üzerinde. Şirketin faaliyet karı (FAVÖK) 1,42milyar TL seviyesinde oluşurken piyasa beklentisi 1,28milyar TL idi. Beklentilerin üzerinde gelen faaliyet karı ve vergi geliri güçlü net karı destekleyen unsurlar oldu. Tüpraş ikinci çeyrekte artan ağır ham petrol fiyatları ve zayıf ürün marjlarının baskısını hissetti. İzmit Fuel oil Dönüşüm Tesisi’ndeki (RUP) bakım duruşları ve İran’dan ham petrol alımlarının kesilmesi de marjları baskılayan diğer etkenler oldu. Buna rağmen, FAVÖK marjı stok karlarının da katkısıyla ilk çeyrekteki %3,8’den %5,9’a yükseldi. İkinci çeyreğin ardından ürün marjlarının Temmuz’da ciddi anlamda toparlandığını görüyoruz.

Tüpraş için hazırladığımız ürün marjı endeksi ikinci çeyrekte varil başına 6,5 Dolar iken Temmuz’da 9 Dolar’a yükseldi. Uluslararası Denizcilik Örgütü’nün 1 Ocak’tan itibaren geçerli olacak temiz yakıt kuralları düşük sülfürlü yakıtlara olan talebi belirgin bir şekilde artıracaktır. Ocak 2020’den itibaren dizel gibi düşük sülfürlü yakıtların fiyatlarının artması, yüksek sülfürlü yakıtların fiyatlarının ise düşmesi beklenebilir. Söz konusu fiyat hareketleri Tüpraş’ın karlılığını olumlu etkileyecektir. Söz konusu beklenti ile birlikte, piyasa beklentilerinden güçlü gelen ikinci çeyrek karına piyasa tepkisinin olumlu olmasını bekliyoruz. Tüpraş için 186TL hedef fiyatımızı ve Endeksin Üzerinde Getiri tavsiyemizi koruyoruz.

OYAK YATIRIM – Tüpraş TUPRS Hisse Analiz 2Ç19 – 08.08.2019

2Ç19’da piyasa beklentilerinin üzerinde 870.4mn TL net kar açıkladı (Piyasa Bekl: 544.2mn TL net kar; OYAK Bekl: 763mn TL net kar). Net kardaki sapma 305mn TL’lik ertelenmiş vergi gelirlerinden kaynaklandı. FAVÖK de beklentilerin %11 üzerinde gerçekleşti. Net rafineri marjı geçen seneye göre %77 düşerek 2.8 dolar/varile geriledi. FAVÖK ve net kar geçen seneye göre sırasıyla %32 ve %15 daralma kaydetti. Şirket 2019 için rafineri marjı ve satış hacmi beklentilerini korurken yatırım harcamaları tahminini 250mn dolardan 200mn dolara indirdi. Tüpraş için IMO 2020 standartlarına geçiş öncesinde ve fuel oil ünitesindeki duruşun tamamlanmasının ardından yılın ikinci yarısında çok daha iyi bir faaliyet performansı bekliyoruz. Şirket için AL tavsiyemiz ve 168 TL hedef fiyatımız devam ediyor.

VAKIF YATIRIM – Tüpraş TUPRS Hisse Analiz 2Ç19 – 08.08.2019

(=) Tüpraş (TUPRS): 2Ç19’da piyasa beklentisinin (544 mn TL) %60 üzerinde yıllık bazda %15 düşüşle 870 mn TL net kar açıkladı. Açıklanan net kar, 763 mn TL seviyesindeki en yüksek piyasa net kar beklentisini de aştı. Zayıf seyreden rafinaj karlılığına ek olarak 2Ç18’deki 227 mn TL’lik net finansman giderinin bu çeyrekte 796 mn TL’ye yükselmesi, Şirketin net karını baskılarken, 305 mn TL’lik ertelenmiş vergi geliri (2Ç18: 143 mn TL) kaydedilmesi ise bu baskıyı hafifletti. Tüpraş’ın 2Ç19’da satış hacmi yıllık %3 gerilerken, satış gelirleri piyasa beklentisine paralel yıllık %19 yükselişle 24 mlr TL’ye ulaştı. 2Ç18’deki 12,3 $/varil seviyesindeki net rafineri marjının, bu çeyrekte 2,8 $/varil seviyesine gerilemesi, FAVÖK’de yıllık %32 daralmayı beraberinde getirken, elde edilen 1,42 mlr TL’lik FAVÖK piyasa beklentisinin (1,28 mlr TL) %11 üzerinde gerçekleşti. Şirketin FAVÖK marjı 2Ç19’da yıllık 4,5 puan azalarak %5,9 seviyesine geriledi. Şirket 2019 yılına ilişkin öngörülerini korurken, 250 mn $ rafinaj yatırımı yapılacağı öngörüsünü 200 mn $ olarak güncelledi. Yorum: Tüpraş’ın 2Ç19 finansalları, hem operasyonel hem de net kar tarafında piyasa beklentilerinin üzerinde gerçekleşti. Bununla birlikte, Şirket hisseleri son bir ayda endekse göre %21 pozitif ayrıştı. Açıklanan finansalların, endeks üzeri getiri performansı ile fiyatlara yansıdığı görüşündeyiz.

ZİRAAT YATIRIM – Tüpraş TUPRS Hisse Analiz 2Ç19 – 08.08.2019

Tüpraş (TUPRS, Sınırlı Pozitif): Tüpraş 2019 yılının ikinci çeyreğinde ana ortaklık net dönem karı bir önceki yılın aynı dönemine göre %15,2 oranında azalarak 870,4mn TL’ye inmiş ancak, hem bizim beklentimiz olan 515mn TL’nin, hem de piyasa beklentisi olan 544mn TL’nin üzerinde gerçekleşmiştir. Tahminimizdeki sapmada, özellikle kaydedilen 302mn TL’lik yüksek vergi geliri önemli etken olurken, faaliyet karlılığı da beklentilerimizin üzerinde gerçekleşmiştir. Tüpraş’ın satış gelirleri 2Ç2019’da bir önceki yılın aynı dönemine göre satış miktarının %3,1 oranında gerilemesine karşın, kurlardaki artışın etkisiyle %19,3 oranında artarak 23,95 milyar TL olarak gerçekleşmiştir. Brüt kar ise aynı dönemde maliyetlerdeki görece yüksek artışa bağlı olarak %24,8 oranında azalarak 2Ç2019’da 1.671,1mn TL’ye gerilemiştir. Böylece brüt kar marjı 2Ç2018’deki %11,1’den 2Ç2019’da %7’ye gerilemiştir. Akdeniz rafineri marjlarındaki zayıf görüntüye ek olarak dönem içinde tamamlanan İzmit Fuel Oil dönüşüm tesisindeki bakım amaçlı planlı duruş ve doğalgaz fiyatlarındaki artış karlılığı baskılamıştır. Tüpraş’ın net rafineri marjı 2Ç2018’deki 12,27$/varilden 2Ç2019’da 2,84$/varile gerilemiştir. Operasyonel giderler aynı dönemde %51,5 oranında artarken, diğer faaliyetlerden 2Ç2019’da 81,5mn TL gelir kaydedilmiş ve buna bağlı olarak da faaliyet karı %25 oranında artarak 1.332,5mn TL olarak gerçekleşmiştir. Diğer taraftan, Şirket’in FAVÖK’ü ise %32’lik azalma ile 1.495mn TL olarak gerçekleşmiştir. Finansman tarafında da net finansman giderleri faiz ve kurlardaki artışın etkisiyle 227mn TL’den 796mn TL’ye yükselmiştir. Tüm bunların etkisiyle vergi öncesi net dönem karı %36,9 oranında azalarak 583,8mn TL’ye gerilerken, 302mn TL’lik vergi geliri sonrasında Şirket ikinci çeyreği 870,4mn TL ana ortaklık net dönem karı ile kapamıştır.

İkinci çeyrek kar rakamı ile birlikte Şirket’in ilk yarı net dönem karı, ilk çeyrekteki zarar rakamının etkisiyle 495,3mn TL olarak gerçekleşmiştir. Geçen yılın aynı döneminde 1.405,1mn TL ana ortaklık net dönem karı kaydedilmişti.

Tüpraş 2019 yılı beklentilerini yatırım harcaması harici aynen korumuştur. Şirket 2019 yılı yatırım harcaması beklentisini ise 250mn dolardan 200mn dolara çekmiştir. 2019 yılında Tüpraş, Akdeniz net rafineri marjını 3,75-4,25$/varil, kendi net rafineri marjını ise 6,0-7,0$/varil olarak öngörmektedir. Tüpraş 2019 yılında yaklaşık %95-100 kapasite kullanımı oranıyla 28 milyon ton üretim ve 30milyon ton satış miktarı hedeflemektedir. İlk yarıdaki 3,49$/varil olarak gerçekleşen net rafineri marjının ardından, Tüpraş, ürün marjlarında başlayan toparlanma ve özellikle henüz etkisi hissedilmeyen IMO 2020 düzenlemesinin (gemilerde salının kükürt oranının düşürülmesi-daha kaliteli yakıt kullanımı) olumlu katkılarıyla daha iyi bir ikinci yarı beklemektedir. Ayrıca ağır bakım çalışmalarının tamamlanmış olmasının da marjları destekleyeceği öngörülmektedir.

OYAK YATIRIM – Tüpraş TUPRS Hisse Yorum – 14.05.2019

Tüpraş İzmit rafinerisi fuel oil dönüşüm tesisindeki planlı bakım ve iyileştirme amaçlı duruş, planlanan bitiş süresinden 14 gün önce tamamlandı. Şirket daha önce üretim azalışına bağlı olarak aylık 40mn dolar tutarında FAVÖK kaybı beklendiğini açıklamıştı. Böylece toplam FAVÖK kaybının 120mn dolar yerine 100mn dolarla sınırlı kalabileceğini hesaplıyoruz ki bu rakam 2018 FAVÖK’ünün %5.7’sine denk gelmektedir. Gelişmeyi Tüpraş için hafifçe olumlu olarak değerlendiriyoruz.

AK YATIRIM – Tüpraş TUPRS Hisse Yorum – 14.05.2019

Tüpraş İzmit Rafinerisi Fuel Oil Dönüşüm Tesisi’ndeki planlı bakım duruşunun planlanan bitiş süresinden iki hafta önce tamamlandığını açıkladı. Şirket daha önce söz konusu duruşun aylık FAVÖK etkisinin 40mn Dolar civarında olacağını belirtmişti. Olumlu

ŞEKER YATIRIM – Tüpraş TUPRS Hisse Analiz 1Ç19 – 09.05.2019

Tüpraş (TUPRS) 1Ç19’da beklentilerin üzerinde gerçekleşmiş olan finansal giderleri ve vergi giderleri nedeniyle, piyasa ortalama net zarar b eklentisi olan 261mn TL’nin ve tahminimiz -231mn TL’nin altında, 375mn TL net zarar kaydetmiştir. Ancak Şirket’in operasyonel sonuçları, beklentilerin üzerinde gerçekleşmiştir. Tüpraş’ın satış hacmi, 1Ç19’da yılık bazda %17 artış göstermiş, satış gelirleri, TL’nin değer kaybının da etkisiyle yıllık bazda %54 oranında artarak, piyasa ortalama beklentisi olan 18,325mn TL’nin üzerinde, ve tahminimiz 19,461mn TL’ye yakın olarak 20,708mn TL seviyesinde gerçekleşmiştir. Şirket’in net rafineri marjı, ağır ham petrol diferansiyellerinin daralması ve devam eden RUP bakım çalışmalarının etkisiyle yıllık %13 gerileyerek US$4.2/bbl olarak gerçekleşmiştir. Buna paralel, yıllık bazda %17.5 gerileyerek 789mn TL olarak gerçekleşen Tüpraş’ın FAVÖK’ü de piyasa ortalama beklentisi olan 668mn TL’nin üzerinde (Şeker Yatırım T.: 974mn TL) gerçekleşmiştir. Kur farkı giderlerindeki artış ve artan fonlama maliyetleri, Şirket’in net diğer faaliyet ve finansal giderlerinde görece olarak artışa neden olmuş, ve Tüpraş, bu dönemde net 52mn TL tutarındaki vergi giderinin de etkisiyle 375mn TL tutarında net zarar kaydetmiştir (1Ç18: +378mn TL). Açıklanan sonuçlara piyasanın ilk tepkisi hafif olumsuz olabilecektir; ancak bu durumun Şirket’in önümüzdeki dönemlerdeki performansına yönelen odak ile bertaraf olabileceğini düşünmekteyiz. Sonuçların açıklanmasından sonra Şirket için tahminlerimizi ve değerlememizi güncelleyerek pay başına 143 TL hedef fiyata ulaşmakta ve önerimizi AL olarak güncellemekteyiz.

Tüpraş’ın (TURPS), 2017 yılından beri gerçekleştirdiği modernizasyon ve darboğaz giderme yatırımlarının etkisiyle artan yıllık ham petrol işleme kapasitesini dikkate alınarak yapmış olduğu başvurular neticesinde, EPDK tarafından, rafinerilerinin yıllık ham petrol işleme kapasiteleri İzmir için 11,9 (önceki:11,0); İzmit için 11,3 (önceki:11,0); Kırıkkale için 5,4 (önceki:5,0) ve Batman için 1,4 (önceki:1,1) mn ton olarak tadil edilmiştir. Böylece Tüpraş’ın EPDK tarafından onaylanan yıllık ham petrol işleme kapasitesi 28,1mn ton’dan 30mn ton’a yükselmiştir.

VAKIF YATIRIM – Tüpraş TUPRS Hisse Analiz 1Ç19 – 09.05.2019

(-) Tüpraş (TUPRS): 1Ç19’da 375 mn TL net zarar (1Ç18: 378 mn TL net kar) açıkladı. Açıklanan net zarar, 261 mn TL’lik Research Turkey ortalama net zarar beklentisine göre daha olumsuz bir seyir göstermiştir. Ticari borçlar kaynaklı kur farkı zararı nedeniyle kaydedilen 390 mn TL’lik esas faaliyet gideri (1Ç18: 111 mn TL esas faaliyet gideri) ve 601 mn TL’lik net finansal gider (1Ç18: 270,6 mn TL net finansal gider), oluşan net zararda etkili olmuştur. Şirketin satış gelirleri yıllık bazda %54 artışla 20,7 mmlr TL’ye yükselirken, 18,3 mlr TL’lik Research Turkey ortalama beklentisini aşmıştır. FAVÖK ise bu dönemde yıllık bazda %17,5 gerileyerek 789 mn TL seviyesine daralsa da 668 mn TL’lik Research Turkey ortalama beklentisini aşmıştır. FAVÖK marjı ise yıllık bazda 3,3 puan daralarak 1Ç19’da %3,8 seviyesinde gerçekleşmiştir. Yorum: Yılın ilk çeyreğinde operasyonel görünüm piyasa beklentilerini aşarken, net zarar da beklentinin üzerindedir. Şirket hisseleri yılbaşından bugüne endekse göre %19 pozitif performans sergiledi. Net zarar tarafındaki gerçekleşmenin fiyatlanması halinde hissede satış baskısı görebiliriz.

TACİRLER YATIRIM – Tüpraş TUPRS Hisse Analiz 1Ç19 – 09.05.2019

Tüpraş – 1Ç19 sonuçlarını 375.2 milyon TL zarar ile açıkladı. Açıklanan zarar rakamı 261.4 milyon TL olan piyasa zarar beklentisinin üzerindedir. Şirket geçen yılın aynı döneminde, 378.4 milyon TL net kar açıklamıştı. Net satışlar 20,708 milyon TL olarak açıklandı ve geçen senenin aynı dönemine göre yüzde %54 arttı. Açıklanan net satış rakamı piyasa beklentisi olan 18,325 milyon TL’nin üzerinde gerçekleşti. Şirketin yurtdışı satışları, yıllık ve ABD doları bazında, %78 artış kaydetti ve net satışlardaki payı %26 oldu. (1Ç18:%16) Şirket, 1Ç19’de 789 milyon TL FAVÖK açıkladı ve bu rakam geçen senenin aynı dönemine göre yüzde %17 azalış gösterdi.

Açıklanan FAVÖK rakamı piyasa beklentisi olan 668 milyon TL’nin üzerinde gerçekleşti. Motorin ve jet yakıtı marjlarının daha iyi gerçekleşmesi sonucu şirketin ortalama crack marjları varil başına 1.10 ABD doları iyileşti. Öte yandan Tüpraş’ın net rafine marjı 1Ç19’da 4,2 ABD dolarına geriledi (1Ç18: 4,8 ABD doları). Bunun altında yatan ana sebepler, ağır petrol farklarındaki daralma ve İzmit rafinerisindeki RUP ünitesindeki bakım çalışmalarıdır. Stok değer düşüklüğü rafine marjlarına varil başına yaklaşık 0,84 ABD doları negatif etkisi olurken, bu değer 1Ç18’de 2,16 ABD doları idi. Şirketin net borcu çeyreksel bazda yüzde %11 azalarak 10,594 milyon TL olarak gerçekleşti.Net borç/FAVÖK rasyosu 1.3 olarak gerçekleşmiş olup, net borç/özsermaye rasyosu 0.9 olarak kaydedilmiştir. Net işletme sermayesi ise -2,857 milyon TL (1Ç18: -1,097 milyon TL ve 4Ç18: 3,143 milyon TL) olarak gerçekleşirken, net işletme sermayesinin satışlara oranı -%3.0 (1Ç18: -%2.0 ve 4Ç18: 3.5%) olarak kaydedildi. En son kapanış fiyatına göre, şirket 10.4 F/K çarpanından ve 5.0 FD/FAVÖK çarpanından işlem görmektedir.

AK YATIRIM – Tüpraş TUPRS Hisse Analiz 1Ç19 – 09.05.2019

Tüpraş ilk çeyrekte piyasa beklentisi olan 261mn TL zararın üstünde 375mn TL zarar açıkladı. Her ne kadar sonuçlar operasyonel olarak piyasa beklentilerinin üzerinde gelse de net finansal giderler net zararı derinleştirdi. Satış gelirleri geçen yıla göre %54 büyümeyle 20,7milyar TL oldu. TL’deki %40 civarında değer kaybı ve satış hacmindeki %17 artış gelir büyümesini destekledi. 789mn TL olan faaliyet karı (FAVÖK) yüksek gelir büyümesi ve stok karı sayesinde piyasa beklentisi olan 668mn TL’nin üzerinde geldi. Ancak, ağır ham petrol fiyatlarının artması, fueloil dönüşüm tesisindeki bir aylık duruş ve artan doğalgaz maliyetleri marjın geçen senenin aynı dönemindeki %7,1’e karşı %3,8 seviyesinde oluşmasına neden oldu. Tüpraş beklentilerden iyi gelen faaliyet karı ile yıla iyi bir başlangıç yapmış oldu. Yüksek seyreden ağır ham petrol fiyatları, 2. çeyrekte fuel oil dönüşüm tesisindeki iki aylık duruş, zayıf iç talep ve artan doğalgaz maliyetleri şirketin yakın dönemde karşılaşabileceği zorluklar olarak görünüyor. Tüpraşiçin Endekse Paralel Getiri ve 147TL hedef fiyatımızı koruyoruz.

DENİZ YATIRIM – Tüpraş TUPRS Hisse Analiz 1Ç19 – 09.05.2019

Operasyonel rakamlar beklentileri aşarken işletme sermayesinde gelişme görüldü Tüpraş 1Ç19 finansal sınuçlarını dün açıkladı. Sonuçlar beklendiği gibi artan maliyetlerin ve fuel oil dönüşüm ünitesinin bakım nedeniyle kapalı olmasının olumsuz etkilerini yansıtıyor. Fakat operasyonel performans, stok etkisinden arındırılmış FAVÖK rakamı beklentilerimze uygun gelirken (beklenti: $102 mln gerçekleşme: $98 mln), artan üretim hacmi ve yüksek stok karı (TRY300 mln) sayesinde beklentileri aştı. Net zarar ise beklentilerden daha yüksek gelen finansal giderler sebebiyle beklentilerden yüksek gerçekleşerek -TRY375 mln oldu (Deniz Yatırım beklentisi: -182 mln, piyasa beklentisi: -261 mln). İşletme sermayesinde, ticari borçların vadelerindeki normalleşme ile görülen rahatlamanın hisse fiyatı üzerinde etkili bir rol oynayabileceğine inanıyoruz. Dolayısıyla Tüpraş’ın 1Ç19 sonuçlarını olumlu olarak yorumluyoruz. Hisse 2019 beklentilerine göre 5.9 FD/FAVÖK seviyesinde işlem görüyor, TUPRS için TRY150/hisse hedef fiyatıyla AL tavsiyemizi koruyoruz.

ŞEKER YATIRIM – Tüpraş TUPRS Hisse Yorum – 24.04.2019

Tüpras (TUPRS) Basında yer alan haberlere göre ABD’nin İran’dan petrol ithal eden Türkiye’nin de dahil olduğu 8 ülkeye yönelik yaptırım muafiyetlerini Mayıs’ta süreleri dolduktan sonra yenilememe kararı aldığı açıklanmıştır. Ayrıca ABD, Suudi Arabistan ve Birleşik Arap Emirlikleri’nin İran petrolünün piyasadan tamamıyla çıkarılmasının ardından küresel talebin karşılandığından emin olmak için zamanında harekete geçme konusunda anlaştığını da duyurmuştur. Yaptırım muafiyetlerinin kaldırılması, Tüpraş faaliyet kârlılığını hafif olumsuz etkileyebilecektir.

OYAK YATIRIM – Tüpraş TUPRS Hisse Yorum – 22.04.2019

Bloomberg’ün haberine göre konuya yakın kaynaklar ABD’nin Türkiye’nin de içinde bulunduğu ülkelere uyguladığı İran yaptırımlarından muafiyete 2 Mayıs’tan sonra son verecek. Hatırlanacağı üzere ABD geçen sene nükleer anlaşmadan çekilmiş ve İran’la iş yapan ülkelere yaptırım uygulanacağını açıklamıştı. Ancak ABD daha sonra Türkiye, Çin ve Hindistan gibi büyük İran petrolü alıcılarına yaptırımlardan muafiyet uygulamıştı. Muafiyetin uzatılmaması halinde bunun Tüpraş’ın rafineri marjlarına olumsuz etkisi olabileceğini düşünüyoruz. Mart ayında İran ağır petrolü Ural petrolünde 6.6 dolar, Kerkük petrolünden de 5.0 dolar daha ucuzdu.

Tüpraş İstanbul Havalimanı Jet Yakıtı Tedarikçisi Oldu – 17.04.2019

Tüpraş (TUPRS) İGA İstanbul Havalimanı Akaryakıt Hizmetleri A.Ş. tarafından düzenlenen ihale sonucunda, Tüpraş’ın İstanbul Havaalanı’na 5 Yıl süreyle yıllık 1,8mn ton jet yakıtı satışına hak kazandığı bildirilmiştir. Tüpraş, bu kapsamda satışlara başlamıştır. Haber ile ilgili detayları buradan okuyabilirsiniz.

ŞEKER YATIRIM – Tüpraş TUPRS Hisse Analiz – 29.03.2019

Tüpraş (TUPRS) için belirlemiş olduğumuz 12 aylık hedef fiyatımızı, Şirket’in bugün dağıtmaya başladığı pay başına 15.15 TL brüt nakit kar payı için gerçekleştirdiğimiz düzeltme ile, ve 2019 yılı Brent ham petrol ortalaması tahminimizi US$61.03/bbl’den US$62.78/bbl’ye revize etmemiz ile pay başına 137.40 TL olarak güncellemekteyiz. Yeni hedef fiyatımız, Şirket payları için yaklaşık olarak %9 oranında yükseliş potansiyeline işaret etmektedir; Şirket payları üzerindeki “TUT” önerimizi sürdürmekteyiz. Tüpraş payları tahminlerimize göre 2019T 5.4x ve 7.6x FD/FAVÖK ve FK çarpanlarıyla işlem görmektedirler; Şirket’in yurt dışı benzerlerinin medyan 2019T FD/FAVÖK ve FK çarpanları ise 5.9x ve 9.1x seviyesindedir.

ALAN YATIRIM – Tüpraş TUPRS Hisse Analiz – 27.03.2019

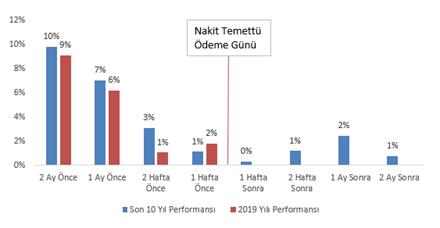

Tüpraş Hisseleri Yarın Nakit Temettü Dağıtımı Sonrası Nasıl Hareket Edebilir?

Tüpraş yarın hisse başına 15,15 TL brüt nakit temettü ödeyecek. Bu da yaklaşık %10’a yakın bir temettü verimi anlamına gelmektedir. Şirket son 10 yılda düzeltilmiş fiyatlar ile 7,5TL’den 150,30TL’ye, yani 18 kat artışla yükseldi. Bu artışın kar artışının yanı sıra her yıl düzenli olarak yüksek oranda temettü dağıtmasına bağlı olduğunu düşünmekteyiz. Son 10 yılda 18 kat artışın anlamı ise endekse göre her yıl ortalama %34 yıllık nominal getiri sağlaması demektir. Ayrıca bu incelenen dönem içerisinde yıllık enflasyon ortalama %10 olurken Tüpraş ortalama yıllık yaklaşık %10 temettü verimliliği sağlayarak yatırımcısını enflasyondan da korumuştur. Ancak genelde Mart-Nisan aylarında dağıtımı yapılan nakit temettünün son 10 yıllık performansını hissenin hareketi bazında incelediğimiz zaman bu beklentinin önceden alındığını ve sonrasında konjonktüre göre yukarı ya da aşağı yönlü hareketler içinde olunduğu incelenmiştir.

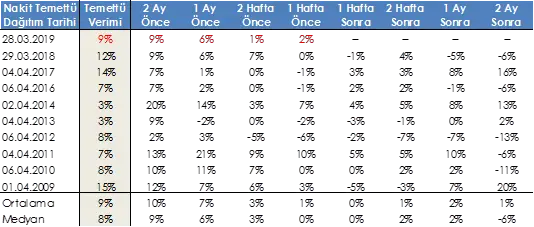

Tablo1: Tüpraş Nakit Temettü Dağıtım Tarihlerinin Periyod Bazında Son 10 Yıllık Performansı

Yukarıdaki tabloda şirketin son 10 yıl içinde dağıttığı nakit temettü tarihleri, iç verim oranları ve dağıtım tarihinden önceki son 2 ay süresinden sonraki 2 ay periyodunda TUPRS hissesinin performansı görülmektedir. Tabloda görüldüğü üzere beklentilerin önceden alınması ile neredeyse TUPRS her yıl nakit temettü dağıtımı rakamından önce pozitif performans göstermiştir. Ancak bu performansın verimliliği nakit temettü dağıtım tarihi yaklaştıkça düşmektedir. Temettü dağıtımından önce ne kadar net bir resim çizebilirsek temettü dağıtıldıktan sonrası dönem için aynı şeyi söyleyemeyeceğiz. Son 10 yıllık performansa baktığımızda dağıtım sonrası bazı yıllar pozitif performansını devam ettirirken, bazı seneler konjonktürden olası negatif performanslar gözlemlenmiştir. Ancak 2019 yılı için ortalama bazında baktığımızda Tüpraş hissesinin beklenen hareketini 2 ay öncesinden yeniden yaptığı ve sonrasında bu beklentilerini genel ekonomik ve endeksin performansına göre şekillendirebileceğini söyleyebiliriz.

Grafik1: Tüpraş Nakit Temettü Dağıtımı Öncesi ve Sonrasında Hisse Getirisi (Son 10 Yıl)

OYAK YATIRIM – Tüpraş TUPRS Hisse Haber – 19.02.2019

Tüpraş tamamına sahip olduğu Körfez Ulaştırma A.Ş.’nin 240mn TL’lik sermaye artırımına katılmaya karar verdi. Sermaye artırımının büyük bölümü vagon alımında kullanılacak. Söz konusu tutarın ¼’ü 18 Mart’ta ödendi, geri kalanı da sermaye artırımının tescilinden itibaren 24 ay içinde ödenecek. Sermaye artırımı nedeniyle Tüpraş’tan çıkacak olan paranın önemsiz miktarda olması (piyasa değerinin %0.6’sı) nedeniyle gelişmeyi nötr olarak değerlendiriyoruz.

Tüpraş Temettü Açıklaması Yaptı – 21.02.2019

|

Nakit Kar Payı Ödeme Tutar ve Oranları

|

||||||||||||||||||

|

||||||||||||||||||

|

Kar Payı Ödeme Tarihleri

|

||||||||||||||||||

|

Türkiye Petrol Rafinerileri A.Ş. yönetimi tarafından Türkiye Muhasebe / Finansal Raporlama Standartları (TMS/TFRS) esas alınarak hazırlanan ve PwC Bağımsız Denetim ve Serbest Muhasebeci Mali Müşavirlik A.Ş. tarafından denetlenen, 1 Ocak – 31 Aralık 2018 hesap dönemine ilişkin, TMS/TFRS’ye göre hazırlanan finansal tablolar incelenerek kabul edilmiş ve Genel Kurula sunulması uygun görülmüştür.

Söz konusu finansal tablolar ile Türkiye Petrol Rafinerileri A.Ş.’nin Vergi Usul Kanunu (VUK) hükümlerine uygun olarak tutulan kayıtlara göre oluşan mali tablolarının incelenmesi sonucunda;

TFRS/TMS’ye uygun olarak hazırlanan finansal tablolara göre 3.712.789.000,00 TL ana ortaklığa ait net dönem karı, VUK kayıtlarına göre ise 3.700.951.260,62 TL cari yıl karı bulunduğu görülerek;

a. Türk Ticaret Kanunu’nun 519. maddesi uyarınca ayrılması gereken %5 oranındaki genel kanuni yedek akçenin, 31.12.2018 itibariyle VUK kayıtlarında mevcut genel kanuni yedek akçe tutarı sermayenin %20’lik sınırına ulaştığı için, 2018 yılı için ayrılmamasına,

TFRS/TMS’ye uygun olarak hazırlanan finansal tablolara göre elde edilen 3.712.789.000,00 TL net dönem karına; 40.062.607,81 TL tutarındaki bağışların eklenmesi sonucu ulaşılan kar payı matrahının 3.752.851.607,81 TL olduğu;

VUK kayıtlarına göre hazırlanan mali tablolara göre; 3.700.951.260,62 TL net dağıtılabilir kara ulaşıldığı;

Görülmüş olup, buna göre;

b. Sermaye Piyasası mevzuatı ile Şirket Esas Sözleşmesinin 18. maddesine ve 31 Mart 2014 tarihli Genel Kurul’da ortaklar tarafından onaylanan Şirketimiz Kar Dağıtım Politikası’na uygun olarak kar payı dağıtımının;

- 3.363.416.736,94 TL ortaklara birinci kar payı,

- 430.434.143,06 TL dağıtılabilir diğer yedeklerden ortaklara kar payı

- 378.132.992,00 TL genel kanuni yedek akçe ayrılması,

Şeklinde gerçekleştirilmesinin,

c. Ortaklara ödenecek temettü toplamı olan 3.793.850.880,00 TL’nin tamamının nakden ödenmesinin;

d. Yukarıdaki kar dağıtım teklifinin Genel Kurulca kabulü halinde VUK’na göre hazırlanan kayıtlarımız esas alınarak ortaklara ödenecek toplam 3.793.850.880,00 TL kar payının 3.363.416.736,94 TL’sının cari yıl kazançlarından ve bakiye 430.434.143,06 TL’sının ise kanun ve esas sözleşme uyarınca dağıtılabilir diğer yedeklerden karşılanarak ödenmesinin ve genel kanuni Yedek Akçe tutarı olan 378.132.992,00 TL’sının 335.089.577,69 TL’lık kısmının cari yıl kazançlarından ve bakiye 43.043.414,31 TL’lık kısmının kanun ve esas sözleşme uyarınca dağıtılabilir diğer yedeklerden karşılanmasının;

e. Tam mükellef kurumlar ile Türkiye’de bir işyeri veya daimi temsilci aracılığı ile kar payı elde eden dar mükellef kurum ortaklarımıza; 1,00 TL nominal değerli hisse için %1.515,00 oranında ve 15,15 TL brüt=net nakit kar payı; diğer hissedarlarımıza ise 1,00 TL nominal değerli hisse için %1.515,00 oranında ve 15,15 TL brüt; %1.287,75 oranında ve 12,8775 TL net nakit kar payı ödenmesinin;

f. Kar payı ödeme tarihinin 28 Mart 2019 olarak belirlenmesinin;

20.03.2019 tarihinde yapılacak Şirketimiz Olağan Genel Kurul Toplantısı’nda ortaklarımızın onayına sunulmasına karar verilmiştir.

|

Kar Payı Oranları Tablosu

|

||||||||||||||||||||||||

|

(*) Dağıtılan net kar payı hesaplaması, halka kapalı %51 oranındaki payların tam mükellef kurumlara ait olması dolayısıyla herhangi bir stopaj hesaplanmayarak, %49 oranındaki halka açık payların tamamının tam mükellef gerçek kişilerden oluştuğu varsayılarak %15 stopaj oranı uygulanarak yapılmıştır. Pay başına bilgiler stopaj uygulanarak hesaplanmıştır.

GEDİK YATIRIM – Tüpraş TUPRS Hisse Analiz 4Ç18 – 15.02.2019

Öneri: Tut Son Kapanış: 142.00 Hedef Fiyat: 154.00 Potansiyel Getiri: 8.45

Tüpraş, 4Ç18’de 24.803 mn TL satış geliri (kons: 23.078 mn TL – Gedik: 21.760 mn TL) 1.743 mn TL FAVÖK (kons: 1.481 mn TL – Gedik: 1.316 mn TL) ve 1.766 mn TL net kar (kons: 1.535 mn TL – Gedik: 1.431 mn TL) açıklamıştır. Stok kayıplarının beklenenden düşük gelmesi (hedge nedeniyle) ve yüksek dizel marjları operasyonel performansın beklenenden olumlu açıklanmasına neden olmuştur.

3Ç18’de %107 olan kapasite kullanım oranı (KKO) bu çeyrekte, üretimi optimize etmek için mevsimsel faktörlerden ötürü %89’a gerilemiştir. Dizel ve jet yakıt satışları yıllık bazda artış kaydederek karlılığa katkı sağlarken, yurtiçi satışlar yıllık olarak 6.4 mn ton’dan 6.1 mn ton’a düşmüştür.3Ç18’de varil başına 5.1 dolar olan akdeniz rafineri marjı 4Ç18’de 4.7 dolara gerilemiştir. Aynı zamanda net rafineri marjı 4. çeyrekte varil başına 13.5 dolardan 5 dolara gerilemiştir (stok etkisi dahil). Güçlü dizel ve jet yakıtı marjları destek olurken, petrol fiyatlarındaki düşüş stok kaybına neden olmuştur. Şirket stok etkisine bağlı kayıplarını azaltmak ve karlılığını korumak için yıl sonuna doğru hedging işlemlerini arttırırken bunun olumlu etkisi ile 4. çeyrekte 1.7 milyar TL, 2018/12’de 8.5 milyar TL FAVÖK rakamlarına ulaşmıştır.

Net karı 4. çeyrekte yabancı para ve ertelenmiş vergi gelirlerinin desteğiyle 1.8 milyar TL, 2018/12’de 3.7 milyar TL olarak açıklanmıştır. Önceki yıla benzer kar payı oranıyla hisse başına 12.5 TL temettü ödemesi (%8.8 temettü verimi) yapabileceğini düşünüyoruz (kararın 1 hafta içerisinde açıklanması beklenmektedir). Şirketin net borcu ise 2018 sonunda 12 milyar TLolmuştur.

2019 yılı geleceğe yönelik beklentiler: Akdeniz kompleks marjı varil başına 3.75 – 4.25 dolar (2018’de 4.56 dolar), net rafineri marjı varil başına 6.0 – 7.0 dolar (2018’de 9.26 dolar) olarak beklenmektedir. 2018’de ham petrol fiyatlarındaki artış ve TL’da görülen değer kaybı stok kazancı yaratarak net rafineri marjına destek olduğunu not etmekte fayda görüyoruz. 2019’da RUP bakım duruşunun varil başına 0.5 dolar marj etkisi olması beklenmektedir. Duruş 26 Şubat’ta başlayacak olup, 12 – 13 hafta sürecektir. Bakım çalışmasına rağmen, KKO’nun %95 -100 aralığında olması beklenmektedir. Rafinaj yatırımlarının 250 milyon dolar olması öngörülmektedir.

SONUÇ: RUP duruşunun 2019 ilk yarı marjlarını hafif olumsuz etkilemesini beklerken, IMO 2020 düzenlemesi sayesinde dizel ürünlere olan yüksek talebin 2019 ikinci yarı marjlarına destek olmasını öngörüyoruz. Bu nedenle kısa vadede temettü katalist olsa da ilk yarı finansallarının çok güçlü olmaması nedeniyle şirket için Tut tavsiyemizi koruyoruz. Varil başına 6.5 dolar rafineri marjı ile 2019 yılı beklentilerine göre hisse 6.4x FD/FAVÖK ile işlem görmektedir.

VAKIF YATIRIM – Tüpraş TUPRS Hisse Analiz 4Ç18 – 14.02.2019

(=) Tüpraş (TUPRS): 4Ç18’de 1,77 mlr TL net kar açıkladı. Açıklanan net kar, Research Turkey konsensüs tahmini olan 1,54 mlr TL’nin %15 üzerinde gerçekleşirken, yıllık bazda 2,6 kat artış göstermiştir. 4Ç18’de 1,6 mlr TL’lik net finansal gider (4Ç17: 85 mn TL net finansal gider) kaydedilmesi net karı negatif etkilerken, 183 mn TL ertelenmiş vergi geliri kaydedilmesi net kara destek vermiştir. Şirketin satış gelirleri 4Ç18’de yıllık bazda %69,8 artarak 24,8 mlr TL’ye yükselirken, Research Turkey konsensüs tahmini olan 23,7 mlr TL’ye paralel gerçekleşmiştir. FAVÖK ise yıllık bazda %46,5 büyüyerek 1,74 mlr TL seviyesine yükselmiş, Research Turkey konsensüs tahmini olan 1,48 mlr TL’nin %18 üzerinde gerçekleşmiştir. FAVÖK marjı, yıllık bazda 1 puan azalarak 4Ç17’deki %8,1 seviyesinden 4Ç18’de %7 seviyesine gerilemiştir.

Şirket ayrıca, 2019 yılına ilişkin öngörülerini de açıklamıştır. 2019 yılında Akdeniz Kompleks marjı beklentisinin 3,75–4,25 $/varil, Net Tüpraş rafineri marjı beklentisinin 6,0–7,0 $/varil olması öngörülürken, yaklaşık 28 mn ton üretim, 30 mn ton satış ve %95-100 kapasite kullanımı hedeflenmiştir. 2019 yılında 250 mn $ rafinaj yatırımı yapılacağı öngörülmüştür.

Yorum: 4Ç18 finansalları, hem operasyonel hem de net kar tarafında piyasa beklentilerinin üzerindedir. Şirket hisseleri de yılbaşından bugüne endekse göre %9 pozitif ayrışmıştır. Açıklanan finansalların, yılbaşından bugüne gözlenen endeks üzeri getiri performansı ile fiyatlara yansıdığı görüşündeyiz

ŞEKER YATIRIM – Tüpraş TUPRS Hisse Analiz 4Ç18 – 14.02.2019

Tüpraş (TUPRS), 4Ç18’de, beklentilerin üzerinde gerçekleşmiş olan operasyonel performansı ve bu dönemde 183mn TL tutarında ertelenmiş vergi geliri kaydetmiş olması nedeniyle, piyasa ortalama beklentisi olan 1,535mn TL’nin ve 1,491mn TL olan tahminimizin üzerinde, yıllık %258 ve çeyreklik %226 oranında artışlarla, 1,766mn TL tutarında net kar açıklamıştır.

Tüpraş’ın 4Ç18 toplam satış hacmi yıllık %3.4 artış göstermiş, ürün fiyatlarının geçtiğimiz yılın aynı döneminin üzerinde olması ve TL’nin değer kaybı ile, satış gelirleri yıllık %69.8 artarak (tersi nedenlerle çeyreklik %18.0 azalarak) 24,803mn TL olarak, piyasa ortalama beklentisi olan 23,708mn TL’nin yakınında, ancak daha iyi bir satış performansı ile 19,703mn TL olan tahminimizin üzerinde gerçekleşmiştir. Şirket’in net rafineri marjı ise, yıllık %25 ve çeyreklik %63 azalışlar ile, esas itibariyle 4.05 ABD doları/bbl negatif stok etkisi ile 5.0 ABD doları/bbl olarak gerçekleşmiştir. Tüpraş’ın FAVÖK’ü yine de yıllık %46.5 oranına artarak piyasa ortalama beklentisi olan 1,481mn TL’nin (Şeker Yatırım T.: 1,547mn TL) üzerinde, 1,743mn TL olarak gerçekleşmiştir. FAVÖK marjı yıllık 1.1 y.p. ve çeyreklik 5.3 y.p. azalışlarla 4Ç18’de %7.0 oranında gerçekleşmiştir.

Bunun yanında, 4Ç18’de TL’nin değer kazanmış olmasına bağlı olarak Şirket, 1,591mn TL tutarında net diğer faaliyet geliri kaydetmiş, net finansal giderleri de 1,600mn TL’ye yükselmiştir. Tüpraş, bu dönemde 183mn TL tutarında ertelenmiş vergi geliri kaydetmiş ve böylece efektif vergi oranı 4Ç18’de %-8.5 olarak gerçekleşmiştir (4Ç17: %33.5, 3Ç18: %18.8). Bunların sonucunda Şirket’in net karı yıllık %258 ve çeyreklik %226 oranında artışlar ile 1,766mn TL’ye ulaşmıştır. Tüpraş’ın beklentilerin üzerinde açıklanan 4Ç18 sonuçlarına piyasanın olumlu tepki verebileceğini ve Şirket payları performansının %8.6 olarak tahmin ettiğimiz kar payı verimi ile desteklenebileceğini düşünmekteyiz. Sonuçların açıklanmasından sonra değerlemememizi ziyaret ederek hedef fiyatımızı korumakta ve Şirket üzerindeki önerimizi TUT olarak güncellemekteyiz.

Tüpraş 4Ç18 Finansallarını ve 2019 Beklentilerini Açıkladı – 13.02.2019

Tüpraş 4Ç18 finansalları sonrası bir açıklama yaparak 2018 yılı faaliyet,satış ve yatımlarına dair açıklamalarda bulundu. Şirket ortalama piyasa beklentisi olan 1.535 TL üzerinde 1.789 milyon TL net kar açıkladı. Aşağıda Tüpraş tarafından verilen özet finansal veriler ve 2019 beklentilerini bulabilirsiniz.

| Operasyonel ve Finansal Veriler | |||||||

| 4.Ç 2018 | 4.Ç 2017 | Fark (%) | 2018 | 2017 | Fark (%) | ||

| Operasyonel (Bin Ton) | Toplam Üretim | 6.614 | 6.339 | 4,3 | 25.695 | 28.883 | -11,0 |

| Toplam Satış | 7.568 | 7.316 | 3,4 | 29.830 | 31.493 | -5,3 | |

| Finansal (Milyon TL) | Satış Hasılatı | 24.803 | 14.604 | 70 | 88.552 | 53.948 | 64 |

| Faaliyet Karı | 3.178 | 778 | 308 | 5.736 | 4.857 | 18 | |

| Vergi Öncesi Kar | 1.649 | 754 | 119 | 3.724 | 4.474 | -17 | |

| Net Dönem Karı | 1.789 | 501 | 257 | 3.761 | 3.841 | -2 | |

2019 Beklentileri:

Akdeniz Kompleks Marjı 2019 yılında Akdeniz Kompleks marjı beklentisi 3,75 – 4,25 $/v

Tüpraş Net Marjı

Net Tüpraş rafineri marjı beklentisi 6,0 – 7,0 $/v

Operasyonel Hedefler

Kapasite kullanım: %95-100

Üretim: ~28 milyon ton

Toplam satış: ~30 milyon ton

Yatırımlar

Rafinaj yatırımları beklentisi 250 Milyon $

DENİZ YATIRIM – Tüpraş TUPRS Hisse Yorum – 14.01.2019

Fuel oil dönüşüm ünitesinde 90 günlük bakım duruşu planlanıyor Tüpraş, 2015 yılında devreye alınan İzmit Rafinerisi Fuel Oil Dönüşüm tesisinde, teknik olarak dört yılda bir yapılması ve tüm ünitelerde faaliyetin durmasını gerektiren periyodik bakım çalışmasının toplam 90 günlül bir duruşa neden olacağını bildirdi. Ayrıca, duruş nedeniyle üretimde yaşanacak azalmanın ithalat ile kompanse edilmesiyle nihai satış hacmine doğrudan bir etki öngörülmemekle birlikte, üretim azalışına bağlı olarak aylık yaklaşık 40 mln $ tutarında FAVÖK kaybı beklenmektedir. Yakın zamanda yayınladığımız Tüpraş raporunda, yılın ilk yarısında yapılacak ve 90 gün sürmesini beklediğimiz fuel oil dönüşüm ünitesinin toplamda 125 mln $ FAVÖK kaybına neden olabileceğini, bunu da 2019 tahminlerimize yansıttığımızı belirtmiştik. Bu doğrultuda haberin Tüpraş için yaptığımız tahmin ve değerlemeye etkisi yoktur. Diğer taraftan, haber nedeni ile hissede oluşabilecek geri çekilmelerin alım fırsatı olarak kullanılabileceğini düşünüyoruz.

OYAK YATIRIM – Tüpraş TUPRS Hisse Yorum – 14.01.2019

Tüpraş İzmit rafinerisi fuel oil dönüşüm tesisinde teknik olarak dört yılda bir yapılması ve tüm ünitelerde faaliyetin durmasını gerektiren periyodik bakım çalışması nedeniyle duruş planlandığını açıkladı. Buna göre duruş 26 Şubat’ta başlayacak ve 90 gün sürecek. Duruş nedeniyle üretimde yaşanacak azalmanın ithalat ile kompanse edilmesiyle nihai satış hacmine doğrudan bir etki öngörülmemekle birlikte, üretim azalışına bağlı olarak aylık yaklaşık 40 milyon ABD Doları tutarında FAVÖK kaybı bekleniyor. Böylece toplam FAVÖK kaybı 120mn dolar ile 2017 FAVÖK’ünün %8’i, 2018 FAVÖK beklentimizin de %6’sı kadar olabilir. Şirket yönetimi 3. çeyrek finansallarını açıkladıktan sonra planlanan duruştan bahsetmiş, ancak zamanlama ve finansallara etkisi hakkında herhangi bir açıklamada bulunmamıştı. FAVÖK kaybı tahmini bizim beklentimize paralel olduğu için 1.2 milyar dolarlık 2019 FAVÖK tahminimizde değişiklik yapmıyoruz.

Tüpraş Üretime 90 Gün Ara Verileceğine Dair Açıklama Yaptı – 11.01.2019

2015 yılında devreye alınan İzmit Rafinerisi Fuel Oil Dönüşüm Tesisimizde, teknik olarak dört yılda bir yapılması ve tüm ünitelerde faaliyetin durmasını gerektiren periyodik bakım çalışması nedeniyle duruş planlanmıştır. Bu duruş esnasında, bazı iyileştirme projeleri kapsamında ekipman değişiklikleri de yapılacak olup, toplam duruş süresi 90 gün olarak planlanmıştır.

Duruş nedeniyle üretimde yaşanacak azalmanın ithalat ile kompanse edilmesiyle nihai satış hacmine doğrudan bir etki öngörülmemekle birlikte, üretim azalışına bağlı olarak aylık yaklaşık 40 milyon ABD Doları tutarında FAVÖK kaybı beklenmektedir.

Yeniden faaliyete başlanması öngörülen tarih Mayıs 2019 olarak bildirilmiştir.

AK YATIRIM – Tüpraş TUPRS Hisse Analiz – 09.01.2019

Yeni maden kanunu madde 31 TBMM’de dün kabul edildi. Daha önce Tüpraş’ın yasa tasarısı değişikliğiyle ilgili yorumları gazetelerde yer almıştı. Tüpraş’ın genel müdürü yeni yasanın hesaplamalarda baz alınan petrol fiyatını ve ulaşım maliyetlerini değiştireceğini ve Tüpraş’ın finansallarına ekstra yük getireceğini belirtmişti. Genel Müdür ayrıca yeni yasayla beraber Batman Rafinerisi’nde 43 milyon dolar ek maliyet oluşacağını ve rafinerinin yılda 15 milyon dolar kâr ürettiğini açıklmaıştı. Batman rafinerisi yerli ağır ham petrol kullanmaktadır. Tüpraş 2017’de 1,55 milyar dolar FAVÖK gerçekleştirirken 2018 beklentisi 1,35 milyar dolar FAVÖK’tür.

OYAK YATIRIM – Tüpraş TUPRS Hisse Analiz – 09.01.2019

Ajans haberine göre Türkiye Kasım ayındaki bir aylık aradan sonra Aralık’ta günlük 54 bin varille tekrar İran petrol alımına başladı. Gelişmeyi Tüpraş’ın rafineri marjları açısından olumlu olarak değerlendiriyoruz. İran ham petrolü Aralık ayında Ural (Rus) hampetrolüne göre varil başına 4 dolar, Kerkük (Kuzey Irak) petrolüne göre ise 1.2 dolar daha ucuzdu. Ayrıca, Tüpraş’ın itiraz ettiği yeni maden yasasındaki 31. Madde mecliste kabul edildi. Tüpraş daha önce bu yasanın geçmesi halinde Batman rafinerisinin zarar geçeceğini ve böylece bu rafineriyi kapatmak zorunda kalabileceklerini açıklamıştı. Öte yandan, Batman’ın Tüpraş’ın toplam faaliyetlerindeki etkisinin kısıtlı olduğunu (yıllık net karının %1-2’si) da unutmamak gerekir diye düşünüyoruz.

DENİZ YATIRIM – Tüpraş TUPRS Hisse Analiz – 04.01.2019

Hedef Fiyat: 145TL Tavsiye: AL Yakın vadeli risk baskısı alım fırsatı oluşturdu

Tüpraş, 3Ç18 sonuçlarının açıklandığı tarihten bu yana %17 değer kaybederken, BIST-100 endeksinin de %11 gerisinde performans gösterdi. Bu zayıf performansın altında Izmit rafinerisindeki fuel-oil dönüşüm ünitesindeki bakım duruşunun karlılık ve maliyeti ile ilgili belirsizlik ve Ekim ayında başlayan petrol fiyatlarındaki sert düşüşün yaratması beklenen stok zararları olduğunu düşünüyoruz. Ancak, Şirket’in petrol fiyatına karşı yapmış olduğu hedge İşlemleri sayesinde stok zararlarını sınırlayacağını, 2019’da ise güçlü seyreden orta distilat ürün marjlarının bakım duruşu sırasında oluşacak kar kaybını fazlasıyla telafi edeceğini düşünüyoruz. Tüpraş için hedef fiyatımızı yeni makro tahminlerimizi ve ürün marjlarında yaptığımız revizyonları yansıtarak 145.00 TL/hisse olarak güncelliyoruz (önceki 131.40 TL/hisse). 2019T 5.6 FD/FAVÖK ve 9.3 F/K ile işlem gören Tüpraş için AL tavsiyemizi ise koruyoruz.

Hedef fiyat 145.00 TL/hisse’ye yükseltilirken, AL tavsiyesi korundu. Yeni hedef fiyatımız yeni makro tahminlerimizin yanında daha iyimser orta distilat ürün marjlarını yansıtmaktadır. 2019’da 8.0 $/varil net rafineri marjı hesaplıyoruz (2018T 10.2 $/varil – Şirket’in 9.5-10.5 $/varil hedefi bulunmaktadır). Yeni tahminlerimize göre, Tüpraş 2019T 5.6 FD/FAVÖK ve 9.3 F/K ile işlem görmektedir . (benzer şirketlerin ortalaması sırasıyla 5.4 ve 11.0).

Orta distilatlar için 2019’da güçlü hikaye. Global PMI rakamlarının gerilemesiyle küresel ekonomilerde büyüme endişelerinin artmasına ragmen motorin ve jet yakıtı gibi orta distilat ürünlerin marjlarında 4Ç18’de önemli derecede iyileşme gözlendi. Bunun en önemli destekleyicisi denizcilikte kullanılan akaryakıttaki kükürt oranının Uluslararası Denizcilik Örgütü (IMO) tarafından 2020 yılından itibaren düşürülecek olması yönünde alınan karar oldu. Motorin marjlarındaki artışın benzin marjlarındaki arz/talep dengesindeki bozulmadan kaynaklı bozulmayı ve fuel-oil dönüşüm ünitesinin 2019 yılı içerisinde bir süre bakım duruşuna girecek olmasından kaynaklanabilecek maliyetleri telafi edeceğini düşünüyoruz. Tahminlerimizde 12.5 $/varil olan motorin marjını 15.0 $/varil olarak revize ederken, fuel oil ünitesi için 90 günlük bakım duruşu kullanıyoruz.

Tüpraş hissesi 2019 temettü döneminde de ön planda olacaktır. 86 $/varil ile yılın zirvesine ulaştıktan sonra Ekim-Kasım döneminde 30 $/varil değer kaybeden petrol fiyatının normalde 500 mln $ stok zararı yaratması beklenirken, Tüpraş’ın 3Ç18 sonu itibariyle tüm 4Ç18 beklenen stok miktarına karşılık hedge işlemi yaptığını düşünürsek, stok zararı sınırlı kalacaktır (Deniz Yatırım beklentisi 100 $ mln stok zararı 9a18’de 598 mln $ stok karı). Bu sayede 2018 için hesapladığımız 3.29 mlr TL net kar elde etmesini hesapladığımız Tüpraş’ın 10.5 TL/hisse temettü dağıtmasını bekliyoruz (son kapanışa göre verimlilik %9.2).

Değerleme için önemli risk faktörleri. Akdeniz rafineri marjları, orta distilat ürün marjları, petrol/ürün fiyatları ve USD/TRY kuru.

OYAK YATIRIM – Tüpraş TUPRS Hisse Analiz – 24.12.2018

Hürriyet gazetesindeki habere göre Tüpraş, TBMM’de bu hafta görüşülecek maden kanunu öncesi teklifin şu andaki haliyle geçmesi halinde Batman Rafinerisi’ni kapatmak zorunda kalabileceklerini açıkladı. Yeni kanunda yerli ham petrolün fiyatlamasında halen kullanılan Ras Gharip Petrolü yerine Arap Heavy petrolünün kullanılmasının ve varsayılan navlun maliyetleri paylaşımının değiştirilmesinin öngörüldüğü belirtildi. Habere göre söz konusu kanun değişikliği sonucunda toplamda 43 milyon USD/yıl tutarında ilave maliyet oluşacak ve yılda 10-15mn dolar kar eden Batman rafinerisi zarara geçmiş olacak. Batman faaliyetleri Tüpraş’ın toplam karının sadece %1-2’sini oluştursa da haberin bugün Tüpraş hisselerini olumsuz etkileyebileceğini düşünüyoruz.

DENİZ YATIRIM – Tüpraş TUPRS Hisse Analiz – 18.12.2018

Yaklaşan İran yaptırımlarının ham petrol arzının akıbeti ile ilgili olarak, Pompeo, Türk yetkililerle birlikte Türkiye’nin İran ham petrolünü satın almaya devam ettikleri doğru yere gelmelerini sağlamak için çalıştıklarını söyledi; daha az olsa da, bununla ilgili biraz ilerleme kaydettiklerini de sözlerine ekledi.

Önemli bir noktaya değinmek gerekirse bu konunun TUPRS için çok önemli olduğunu belirtmek gerekir. TUPRS Mayıs ayına kadar ham petrol stoğunun %30’unu İran’dan alıyordu ki bu rakam %10’a kadar düştü. Bir önceki İran yaptırımlarında TUPRS’ın bu alımı azaltarak almasına izin verilmişti. Pastor Brunson’ın salınması ve yeni gelişmeye devam eden ABD-TR ilişkileri tekrardan bir ayrıcalık tanınmasını sağlayabilelir ve bu da TUPRS’ın karlılığında pozitif etki edebilir.

OYAK YATIRIM – Tüpraş TUPRS Hisse Analiz – 12.12.2018

Tüpraş Yönetim Kurulu 1 yıllık dönem içerisinde ve 1 milyar TL tutarı aşmayacak şekilde 5 yıl vadeye kadar çeşitli vadelerde Türk Lirası cinsinden halka arz edilmeksizin nitelikli yatırımcılara satılmak üzere SPK’ya başvurmaya karar verdi. Haberi Tüpraş hisseleri açısından nötr olarak değerlendiriyoruz.

OYAK YATIRIM – Tüpraş TUPRS Hisse Yorum – 04.12.2018

Yabancı kaynaklı bir habere göre Türkiye İran’dan ham petrol alımını Kasım ayında sıfıra indirdi. Aynı habere göre Türkiye İran’dan petrol alımlarıyla ilgili ABD yaptırımlarından muafiyet almış olsa da bunun ne zaman uygulanacağı henüz belli değil. Tüpraş yönetimi de 3. çeyrek sonuçlarından sonra yaptığı telekonferansta Kasım ayında İran’dan ham petrol almadıklarını söylemişti. İran ağır ham petrolü Kasım ayında Brent’ten 4.1 dolar ucuzken, Rus ve Kuzey Irak ham petrolleri de Brent’ten sırasıyla 0.2 dolar ve 2.4 dolar ucuzdu. Haberin muafiyet konusundaki belirsizlik yüzünden Tüpraş hisselerinde bugün olumsuz etkisi olabilir diye düşünüyoruz.

Vakıf Yatırım – Tüpraş TUPRS Hisse Analiz 3Ç18 – 08.11.2018

(=) Tüpraş (TUPRS): Şirket 3Ç18’de 521,6 mn TL net kar açıklarken, net karda yıllık bazda %45 gerileme görülmüş, aynı zamanda net kar 639 mn TL’lik Research Turkey konsensus tahmininin altında gerçekleşmiştir. Ticari borçlardan oluşan kur farkı zararı nedeniyle esas faaliyetlerden 2,78 mlr TL’lik diğer giderler kaydedilmesi, net karlılığın azalmasında etkili olmuştur. Planlı bakım ve duruşların ardından üçüncü çeyrekte kapasite kullanımını ve satışlarını artan şirket, 30 mlr TL ciroya ulaşmıştır. Ciro tarafındaki yıllık %111 seviyesinde gözlenen artışla birlikte ulaşılan ciro, 30,6 mlr TL’lik Research Turkey konsensus tahminine paralel seyretmiştir. FAVÖK tarafında ise 3Ç18’de kaydedilen 3,74 mlr TL’Lik FAVÖK, yıllık bazda %157 artışa işaret ederken, 3,29 mlr TL’lik Research Turkey konsensus tahminini aşmıştır. FAVÖK marjı ise yıllık bazda 2 puan artarak %12,4 seviyesine yükselmiştir.

Tüpraş, 1Ç18’de açıkladığı 65-70 dolar/varil seviyelerinde olan 2018 yılı ortalama ham petrol fiyat beklentisini, 70-75 dolar/varil olarak revize etmiştir. 2018 yıl başında 4,75-5,00 dolar/varil olarak belirlenen Akdeniz rafineri marj hedefinin 4,25-4,75 dolar/varil bandına çekildiğini açıklamış, Tüpraş net rafineri marjının Akdeniz Rafineri marjının üzerinde ve yıllık ortalamada 9,5-10,5 dolar/varil olmasını beklemektedir. 1Ç18’de planlı bakım duruşlarına rağmen yılsonu toplam kapasite kullanım oranının %100 olarak hedeflendiğini, 2. yarıyıldaki planlı duruşlardaki revizyonlar sonrasında hedefi %95-100 bandına çekildiğini bildirdi. 250 mn $ olan rafinaj yatırımının, yeni değerlendirmelerle 150 mn $ seviyesine revize edildiği açıklandı.

Yorum: 3Ç18’de net kar beklentileri karşılamasa da operasyonel tarafta beklentilerin aşıldığını görüyoruz. Yılbaşından bugüne endekse göre %54, son 1 ayda ise paralel performans sergileyen şirket hisselerinin, finansallara nötr tepki vermesini bekliyoruz.

Oyak Yatırım – Tüpraş TUPRS Hisse Analiz 3Ç18 – 08.11.2018

Tüpraş yüksek kur farkı zararları nedeniyle 639mn TL’lik ortalama beklenti ve bizim beklentimizin (618mn TL) altında 542mn TL net kar açıkladı. 3,741mn TL’lik FAVÖK ise hem piyasa beklentisinin (3,294mn TL) hem de bizim beklentimizin (3,586mn TL) üzerinde geldi. Net rafineri marjındaki %52’lik artışla ton başına FAVÖK %64 artarak 76 dolara ulaştı. Net borç geçen çeyreğe göre %8 artsa da net borç/FAVÖK 1.6’dan 1.2’ye düştü. Sonuçların ardından şirket 2018 için rafineri marjı tahminini 7.5-8.0 dolardan 9.5-10.5 dolara yükseltti. Bu da 4. çeyrek için geçen seneki 6.7 doların üzerinde 7.4-11.5 dolarlık bir rafineri marjına denk gelmektedir. Şirket ayrıca 2018 için yatırım harcaması tahminini 250mn dolardan 150 milyon dolara çekti ve satış hacmi tahminini de %3 düşürdü. Şirketin revize ettiği tahminlere paralel olarak rafineri marjı ve yatırım tahminlerimizi revize ettik. Yeni hedef fiyatımız olan 180 TL %31 yükselme potansiyeline işaret etmektedir. Önerimizi Endeks Üzerinde Getiri’ye yükselttik.

Tacirler Yatırım – Tüpraş TUPRS Hisse Analiz 3Ç18 – 08.11.2018

3Ç18 sonuçlarını 542 milyon TL net kar ile açıkladı. Açıklanan net kar rakamı, 639 milyon TL olan piyasa beklentisinin %15 altındadır. Açıklanan net kar rakamı, yıllık bazda yüzde %119 artarken, çeyreksel bazda ise, yüzde %8 arttı. Şirketin satış hacmi, 3Ç17’ye göre sabit kaldı. Net rafineri marjı 13.5 $/varil olarak kaydedildi, 3Ç17’de 8.9 $/varil idi. Net satışlar 30,247 milyon TL olarak açıklandı ve geçen senenin aynı dönemine göre yüzde %111 arttı. Açıklanan net satış rakamı piyasa beklentisi olan 30,573 milyon TL’nin ile uyumlu gerçekleşti.

Şirket, 3Ç18’de 3,741 milyon TL FAVÖK açıkladı ve bu rakam geçen senenin aynı dönemine göre yüzde %157 artış gösterdi. Açıklanan FAVÖK rakamı piyasa beklentisi olan 3,294 milyon TL’nin %14 üzerinde gerçekleşti. FAVÖK marjı ise, geçtiğimiz yılın aynı dönemine göre 221 baz puan artarak %12.4 oldu. Şirketin net borcu çeyreksel bazda yüzde %8 artarak 9,7 milyar TL olarak gerçekleşti. Şirket yönetimi 2018 yılına ait rafineri marjı beklentisini 7.5-8 USD/varil aralığından 9.5-10.5 USD/varil aralığına yükseltti ve yatırım miktarını 250 milyon ABD dolarından 150 milyon ABD dolarına revize etti.

Şeker Yatırım – Tüpraş TUPRS Hisse Analiz 3Ç18 – 08.11.2018

Tüpraş (TUPRS) 3Ç18’de yıllık %45.4 ve çeyreklik %47.2 oranında azalışlarla piyasa ortalama beklentisi olan 639mn TL’nin altında, ancak bekl entimiz olan 543mn TL’ye paralel olarak, 542mn TL tutarında net kar açıklamıştır. Tüpraş’ın satış gelirleri, ürün fiyatlarındaki artış ve TL’nin değer kaybının etkisiyle yıllık %110.9 ve çeyreklik %50.6 artışlar ile piyasa ortalama beklentisi olan 30,576mn TL’nin paralelinde (Şeker Yatırım T. : 30,015mn TL) 30,247mn TL olarak gerçekleşmiştir. Tüpraş, 3Ç18’de de son 10 yılın 3Ç için en yüksek net rafineri marjı olan 13.5 ABD doları/bbl net rafineri marjını elde edebilmiştir.

Şirket’in bu dönemde KKO’nı %114.5 olarak gerçekleşmiştir. Böylelikle Tüpraş’ın FAVÖK’ü geçtiğimiz yılın iki katından fazla bir yükselişe piyasa ortalama beklentisi olan 3,294mn TL’nin (Şeker Yatırım T.: 3,002mn TL) oldukça üzerinde, 3,741mn TL olarak gerçekleşmiştir. FAVÖK marjı yıllık yaklaşık 2 yp yükselişle %12.4’e ulaşmıştır. Bunun yanında artan kur farkı giderleri Şirket’in net karlılığını baskılamıştır; net kar, yıllık %45.4 ve çeyreklik %47.2 oranında azalarak 542mn TL olarak gerçekleşmiştir. Açıklanan sonuçlar sonrasında Tüpraş payları için hedef fiyatımızı pay başına 165.5 TL olarak belirlemekte ve AL tavsiyemizi sürdürmekteyiz.

Oyak Yatırım – Tüpraş TUPRS Hisse Yorum – 06.11.2018

ABD Dışişleri Bakanı Pompeo Türkiye’nin de arasında bulunduğu 8 ülkeye İran yaptırımlarıyla ilgili muafiyet verildiğini açıkladı. Türkiye İran’dan alımını sene başındaki %45-50’ler seviyesinden Ağustos’ta %30’lara kadar indirmişti. Tüpraş’ın İran’dan hampetrol alımını sıfıra indirme zorunluluğu kalmamasından ötürü haberi Tüpraş’ın rafineri marjları ve pazarlık gücü açısından olumlu olarak değerlendiriyoruz. Öte yandan, haber piyasa tarafından önceden beklendiği için hisseler üzerindeki etkinin sınırlı kalabileceğini düşünüyoruz.

Ak Yatırım – Tüpraş TUPRS Hisse Yorum – 02.11.2018

Tüpraş’ın rafineri marjları için gösterge olabilecek Akdeniz rafineri marjının Ekim’de 3,2$ ile Eylül’deki dip seviyelerden toparlandığı görüldü. Ancak, Akdeniz marjı geçen yıla göre zayıflığını korumaktadır. Brent petrolün 80Dolar’ın üzerinde seyretmesi ve LPG, benzin ve nafta gibi hafif distilat marjlarının zayıflığını koruması Akdeniz marjını Ekim’de de baskılamaya devam etti. Diğer taraftan, Tüpraş’ın üretiminde önemli yer tutan dizel ve jet yakıtı gibi gücünü koruyan orta distilat marjları Eylül’e göre toparlanmanın ana etkenleri oldu. Söz konusu iki ürünün marjları son iki yılın en yüksek aylık seviyelerine işaret etmektedir. Tüpraş için hafif olumlu.

Noor Capital – Tüpraş TUPRS Hisse Analiz – 22.10.2018

Hisse senedi geçen haftayı kar satışlarının artması ile 137 seviyesine yakın tamamladı. Momentum kaybı görülüyor. Ancak yükselen trend henüz bozulmadı.

Kapasite kullanım oranında yapılan düşüşe rağmen şirketin karlılık göstergelerinde 2.çeyrek itibariyle görülen yükselişin, yukarı yönlü eğilimini koruyan petrol fiyatları ve döviz kurları ile yılın devamında da korunacağını düşünüyoruz. Net kar marjlarında yukarı yönlü beklentimizi koruduğummuz şirketin aynı zamanda net satış/aktif rasyosunun, operasyonel verimlilik göstergelerinde artışla birlikte geçen yılın ilk altı ayında 138,6% iken bu yılın ilk altı ayında 155,3% seviyesine yükseldiğini ve şirketin finansal kaldıraç kullanımında artışla aktif/özkaynak rasyosunun da bu yılın ilk altı ayında geçen yılın aynı dönemindeki 3.64’lük değerinden 5.06 seviyesine yükseldiğini görüyoruz ki tüm bu göstergeler çerçevesinde şirketin özkaynak karlılığının artış göstereceğini düşünüyoruz.

Son beş yıllık zaman aralığında haftalık verilerle bakıldığında 0.67 seviyesinde görünen beta katsayısı şirketin sistematik risk faktörlerine duyarlılığının düşük olduğunu ve beklenmeyen olumsuz şoklarda hisse senedindeki kayıpların görece düşük kalacak olmasından dolayı defansif stratejiler için de uygun olduğunu göstermektedir. Hissede temel açıdan 147 TL hedef fiyat öngörmekteyiz.

Teknik olarak haftalık grafiklerde bearish divergence sinyalini tespit ettik. Bu, kar satışlarının artabileceği anllamına geliyor. Bu anlamda gerilemeler yeniden pozisyon alma fırsatı sağlayabilir. Bu hafta için 142,20-144,38 dirençleri hedeflenebilir. Beklentimiz aksine bir fiyatlamada 129,20 TL seviyesi stop loss olarak kullanılabilir.

Şeker Yatırım – Tüpraş TUPRS Hisse Yorum – 18.10.2018

ABD Dışişleri Bakanı Sn. Pompeo, Türkiye’yi ziyaretinde Cumhurbaşkanı Sn. Erdoğan ve Dışişleri Bakanı Sn. Çavuşoğlu ile görüşmüş, basında yer alan haberlere göre, İran petrolü konusunda Türkiye ile ilerleme sağlandığını bildirmiştir. Bilindiği üzere, ABD İran’a yönelik yaptırımlarında, müttefik ülke ve şirketlerin İran’dan yaptıkları petrol alımlarını 4 Kasım’a kadar sonlandırmalarını talep etmiştir. ABD Dışişleri Bakanı Sn. Pompeo’nun basında yer alan açıklamaları, yıllık ham petrol ithalatının yaklaşık olarak %45’ini İran’dan temin eden ve 2018 yılında bu miktarı tedricen azaltmış olan Tüpraş rafinerisinin yaptırımlardan muafiyet alabileceği beklentilerini arttırmış, Tüpraş payları fiyatı dün %3.4 yükselerek BIST100’ün %2.9 üzerinde performans göstermiştir. Beklentiler, satış gelirlerinde oldukça kuvvetli bir artış ve kuvvetli bir operasyonel karlılık elde etmesi, ancak net karlılığının kur farkı giderlerinin baskısı altında kalmış olması beklenen Tüpraş payları etrafında olumlu algıyı sürdürebilecektir.

Oyak Yatırım – Tüpraş TUPRS Hisse Yorum – 18.10.2018

Medyada çıkan bir habere göre Tüpraş ayda 3-4 kargo İran petrolü almaya devam etmek için ABD yaptırımlarından muafiyet talep ediyor. ABD 4 Kasım itibarı ile İran’ın petrol sanayisine yaptırım uygulanacağını, ancak bazı ülkeler için istisnalar uygulanabileceğini açıklamıştı. Son aylarda İran’dan alımını azaltan Tüpraş için herhangi bir muafiyetin şirketin rafineri marjları için olumlu olabileceğini düşünüyoruz.

EPDK verilerine göre Türkiye, Mayıs-Temmuz döneminde İran’dan petrol alımını geçen seneye göre %43 azalttı. Türkiye’ye muafiyet verilmesi halinde bunun ham petrol ihtiyacının %45’ini İran’dan temin eden Tüpraş için olumlu olacağını düşünüyoruz.

Deniz Yatırım – Tüpraş TUPRS Hisse Analiz – 03.10.2018

Eylül ayında ürün marjlarındaki geri çekilme rafineri marjları üzerinde baskı yarattı. Benzin ve orta distilat (jet yakıtı ve mazot) fiyatlarının ham petrol fiyatındaki çıkışı yakalayamadığı Eylül ayında Akdeniz rafineri marjı Ağustos ayında 7.2 $/varil ortalama yaparken, bu ortalama Eylül ayında 2.3 $/varil’e geriledi. Eylül ayı gerçekleşmesiyle beraber, 3Ç ortalaması 5.1 $/varil olarak gerçekleşti (2Ç18’de 4.4 $/varil, 3Ç17’de 6.5 $/varil. Rafineri sektöründeki Temmuz ve Ağustos’taki bu olumlu ortamın Eylül ayında döndüğünü görüyoruz.

Bu nedenle son 3 aylık dönemde %21 nominal getiri sağlayan ve BIST 100’e göre %19 rölatif getiri yapan Tüpraş hissesinde bir miktar kar realizasyonu görebileceğimizi düşünüyoruz. Ancak, burada ürün fiyatlarındaki zayıflığın kalıcı olup olmaması Tüpraş hisse performansı açısından daha önemli olacaktır. Tüpraş için 131.40 TL/hisse hedef fiyatımız ve AL tavsiyemiz bulunmaktadır.

Ak Yatırım – Tüpraş TUPRS Hisse Analiz – 02.10.2018

Akdeniz rafineri marjı Eylül ayında varil başına 2,3 Dolar ile Ağustos’taki 7,2 Dolarlık seviyesinin çok altında gerçekleşti. Brent petrol varil fiyatıın 85 Dolar’a üzerine hızlı bir şekilde çıkması ve ürün marjlarının düşük seviyelerde kalması nedeniyle Akdeniz rafineri marjının zayıf kaldığını söyleyebiliriz. Ancak, 3. çeyrek ortalama marjı 5,1 Dolar ile bir önceki çeyrekteki 4,4 Dolar’ın üstünde oluştu. Eylül ayında tüm ürün gruplarında görülen zayıf marjlar Tüpraş hisseleri üzerinde kısa süreli baskı yaratabilir.

Noor Capital – Tüpraş TUPRS Hisse Haftalık Teknik Analiz – 17.09.2018

Kapasite kullanım oranında yapılan düşüşe rağmen şirketin karlılık göstergelerinde 2.çeyrek itibariyle görülen yükselişin, yukarı yönlü eğilimini koruyan petrol fiyatları ve döviz kurları ile yılın devamında da korunacağını düşünüyoruz. Net kar marjlarında yukarı yönlü beklentimizi koruduğumuz şirketin aynı zamanda net satış/aktif rasyosunun, operasyonel verimlilik göstergeleerinde artışla birlikte geçen yılın ilk altı ayında 138,6% iken bu yılın ilk altı ayında 155,3% seviyesine yükseldiğini ve şirketin finansal kaldıraç kullanımında artışla aktif/özkaynak rasyosunun da bu yılın ilk altı ayında geçen yılın aynı dönemindeki 3.64’lük değerinden 5.06 seviyesine yükseldiğini görüyoruz ki tüm bu göstergeler çerçevesinde şirketin özkaynak karlılığının artış göstereceğini düşünüyoruz.

Son beş yıllık zaman aralığında haftalık verilerle bakıldığında 0.67 seviyesinde görünen beta katsayısı şirketin sistematik risk faktörlerine duyarlılığının düşük olduğunu ve beklenmeyen olumsuz şoklarda hisse senedindeki kayıpların görece düşük kalacak olmasından dolayı defansif stratejiler için de uygun olduğunu göstermektedir. Hissede 147 TL hedef fiyat öngörmekteyiz. Ancak öncesinde 140,35 ara direnç kademesinde kar satışları görülebilir. Beklentimiz aksine bir fiyatlamada 124 TL seviyesi stop loss olarak kullanılabilir.