Vakıfbank VAKBN hisse senedi ile ilgili tüm güncel analiz, haber, rapor ve yorumları aşağıda bulabilirsiniz. Kurum ve uzmanların VAKBN ile ilgili çıkmış tüm hisse analiz ve yorumlarını, hisseye ait haber,veri ve raporları bu sayfadan takip edebilirsiniz.

Vakıfbank VAKBN hisse senedi ile ilgili tüm güncel analiz, haber, rapor ve yorumları aşağıda bulabilirsiniz. Kurum ve uzmanların VAKBN ile ilgili çıkmış tüm hisse analiz ve yorumlarını, hisseye ait haber,veri ve raporları bu sayfadan takip edebilirsiniz.

Ak Yatırım – VAKBN Hisse 1Ç22 Analizi – 11.05.2022

Vakıfbank’ın 1Ç22 net kârı önceki çeyreğe göre %50 ve yıllık %300 artarak 3,0 milyar TL oldu ve Ak Yatırım’ın 3,0 milyar TL ve piyasanın 3,07 milyar TL öngörüsüne paralel geldi. Toplam serbest karşılık rezervi 1Ç22’de ayrılan 228 milyon TL ile (2021’de 0,7 milyar TL) 2,0 milyar TL’ye ulaştı. Bankanın öz kaynak kârlılık oranı 2021’deki %8,6’dan ilk çeyrek itibarıyla %18,9’a ulaştı. Swap dahil net faiz geliri önceki çeyreğe göre %9 artarak 7,9 milyar TL olurken, net faiz marjı 27 baz puan gerileyerek %3,1’de kaldı.

85 milyar TL’ye ulaşan TÜFE tahvillerin geliri (%39,9 enflasyon değerlemesi ile) önceki çeyreğe göre 1,5 milyar TL artmış olsa da marj düşüşü kredi-mevduat getiri makasının TL tarafında daralmasından ve YP tarafında normalleşmeden kaynaklandı. Bu daralma kısmen net komisyon gelirlerindeki güçlü artışla telafi edildi. Vakıfbank 1. çeyrekte 1,4 milyar TL net sorunlu kredi girişi kaydetti (4Ç21’de 1,1 milyar TL) ve 0,7 milyar TL karşılık iptal etti. Böylece sorunlu krediler 19,0 milyar TL ve sorunlu kredi oranı %2,9 oldu.

Banka karbon ağırlıklı sektörlerde karşılık rezerv oranı iki katına çıkarırken, yenilenebilir enerji tarafında da yarı yarıya azalttı. Böylece, bankanın nette karşılık maliyeti 3,4 milyar TL olurken, kredi risk maliyet oranı da 225 baz puan ile özel bankaları geçti. Toplam komisyon geliri faiz marjındaki baskıyı kısmen telafi edecek şekilde yıllık bazda %100 artarken, faaliyet giderleri artışı da %42 oldu. (Personel giderlerinde %45 artış ile birlikte).

Yorum: Vakıfbank TL kredilerde özel sektör bankaları ortalamasının altında büyüme kaydederken, kredi-mevduat getiri makasındaki daralma dikkat çekti. Banka yılın geri kalanı için TÜFE tahvil getirisinin olası marj baskılarını telafi edecek boyutta olduğunu düşünüyor. Banka için 2022 net kâr beklentimizi %60 artışla 15,25 milyar TL’ye (özkaynak kârlılığı %20) çıkardık. Hisse için fiyat hedefimizi de %16 artışla 5,80 TL’ye çıkarıyor ve yatırım görüşümüzü “Nötr” olarak aşağı yönlü güncelliyoruz.

Deniz Yatırım – VAKBN Hisse 1Ç22 Analizi – 11.05.2022

1Ç22 Finansal Sonuçları Değerlendirmesi Değerlendirme: Olumlu / Vakıfbank 1Ç22 konsolide olmayan finansallarında 3.0 milyar TL net kar açıkladı. Piyasadaki medyan beklenti 3,066 milyon TL bizim beklentimiz ise 3,944 milyon TL idi. Bankanın net kar rakamı %50 ç/ç ve %300 y/y artarken, dönemsel öz sermaye karlılığı %18,9 olarak gerçekleşti. Banka bu dönemde 228 milyon TL de serbest karşılık ayırmış ve toplam serbest karşılık tutarını 2.0 milyar TL’ye yükselmiştir.

Vakıfbank için AL önerimizi koruyor hedef fiyatımızı 6,40 TL olarak güncelliyoruz (önceki: 5,40 TL). %10,3 ç/ç TL ve 4.0% ç/ç YP kredi büyümesi, net faiz marjının yaklaşık 18 baz puanlık daralarak %3,6 olarak gerçekleşmesi, takipteki krediler için toplam karşılık ayırma oranının yaklaşık 13 puan ç/ç artış ile %154,3 seviyesine yükselmiş olması, faaliyet giderlerinin %41,6 y/y artmasına karşın komisyon gelirlerinin %98,6 y/y artışı 1Ç22’de ön plana çıkan hususlar olarak değerlendirilebilir. 2022 tahminlerimize göre 0.37x F/DD ve 2.14x F/K çarpanları ile işlem gören Vakıfbank’ın 2022’de %266 kar artışı ile %20,3 öz sermaye karlılığı yakalamasını bekliyoruz. Yüksek karşılık oranları (Grup 2 ve 3 krediler için sırası ile %18,2 ve %76,8) ve %17,5 seviyesinde bulunan SYR (Çekirdek SYR: %12,8) ile olası risklere karşı korunaklı olduğunu düşünüyoruz.

Vakıfbank 2022 yönlendirmesinin üzerinde bir performans yakalayabilir. Banka yönetimi 2022 yılında sektöre paralel bir TL kredi, YP kredilerin ise hafif daralabileceğini bekliyordu. 1Ç22 sonuçlarının da bu hedefler paralelinde olduğu söylenebilir. Bizim beklentimiz ise TL tarafta %31, YP tarafta ise Dolar bazında %5 civarında büyüme şeklinde. Banka yönetimi net faiz marjının 75-100 baz puan kadar artmasını öngörüyordu. 1Ç22’de marj %3,6 ile 2021 tüm yıl seviyesinin iki katı şeklinde gerçekleşti. Bizim beklentimiz bankaya kıyasla daha iyimser ve 190 baz puan civarında artış olabileceğini tahmin ediyoruz.

Bankadan farklılaştığımız konu TÜFE’ye endeksli bono gelirlerinden kaynaklanıyor olabilir. Bununla birlikte özellikle son dönemde ticari kredilerin vadelerinin kısalmış olması bankaları faiz marjını yönetme anlamında daha avantajlı bir noktaya getirmiştir. Toplam kredilerinin %80 civarında bir kısmını oluşturan ticari kredi portföyü ile Vakıfbank’ın da bu anlamda avantajlı bir konumda olduğunu düşünüyoruz.

Banka yönetimi 2021 yılında 102 baz puan olarak gerçekleşen net kredi riski oranının 2022 yılında 150 baz puan civarında olması bekleniyor. Bizim beklentimiz de 70 baz puan bir artış ile 172 baz puan seviyesinde. Takipteki kredi oranı beklentimiz %2,9 ile 2021 yılsonunun hafif gerisinde. Banka komisyon gelirlerindeki artışı yıllık %20 seviyesinde beklerken, faaliyet giderlerindeki büyümeyi yıllık enflasyonun hafif üzerinde bekliyordu. 1Ç22’de komisyon gelirleri geçen yılın aynı dönemini ikiye katlarken, operasyonel giderlerdeki %41,6’lık artış sektör ortalamasına ve manşet enflasyona göre daha düşük. Her iki kalem için bizim beklentilerimiz ise sırası ile %62 ve %54 yıllık artış şeklinde. Banka bu beklentilerinin ardından 2021 yılında %8,6 olarak gerçekleşen öz sermaye karlılığının orta %10’lu seviyelerde olmasını bekliyordu. Bizim kendi tahminlerimizin sonucundaki beklentimiz ise %20,3 seviyesinde, ki bu da ağırlıklı olarak net faiz marjındaki daha iyimser beklentimizden kaynaklanıyor.

Oyak Yatırım – VAKBN Hisse 1Ç22 Analizi – 11.05.2022

Sermaye getirisi yükseldi… Yükselen çekirdek gelirler destekledi… Vakıfbank, 1Ç22 için piyasa beklentisiyle paralel 3.002mTL net kar açıkladı. Piyasa 3.240mTL, OYAK 3.066mTL. Net karda çeyreksel %50, yıldan yıla ise %300 artış gözlemliyoruz. Banka bu çeyrek 228mTL serbest karşılık ayırmıştır. Eğer bu ayrılmamış olsaydı net kar açıklanandan %8 daha yukarıda olacaktı. Net faiz ve komisyon gelirleri toplamında geçen çeyreğe göre yüzde 5 artış yaşanmış. Özellikle TÜFE’ye endeksli menkul kıymet getirilerindeki artış hem marjı hem de karlılığı desteklemiştir.

Kredi/mevduat makası bu çeyrek yüksek seyreden mevduat maliyetlerinin etkisinde rakiplerinin aksine daralmıştır. Geçen çeyreğe göre TL kredi mevduat makası 22 baz puan daralırken net faiz marjı 19 baz puan geri çekilmiştir. Sonuçları Vakıfbank için nötr olarak değerlendiriyoruz. Sermaye getirisi, 4Ç21’de %16’dan 1Ç22’de %19’a yükselmiştir. 1Ç22 sonuçları ışığında 2022 yılı beklentilerimize baktığımızda net faiz marjı, kredi büyümesi, komisyon büyümesi gibi kalemlerde yukarı yönlü riskler olduğunu görmekteyiz.

Önerimizi “Endeks Üzeri Getiri” olarak koruyoruz… Vakıfbank için 2022 yılında %159 kar artışı beklemekteyiz. Vakıfbank, 2022 tahmini 3,0 F/K ve 0,4 fiyat/DD çarpanlarıyla işlem görmektedir. 2022 için özkaynak karlılığını %16,0 beklerken değerlemesinin cazip olduğunu düşünmekteyiz. Uzun vadeli sermaye getirisi beklentimizi 4 puan artırarak %17 yapıyoruz. Net faiz geliri, karşılık ve komisyon geliri tahminlerimizde yaptığımız değişiklikler neticesinde 2022 yılı kar tahminimizi %5 yukarı çekerken hedef fiyatımızı 6,09TL (Önceki: 5,60TL) olarak revize ediyoruz. Hisse için tavsiyemizi “Endeks Üzeri Getiri” olarak koruyoruz.

Şeker Yatırım – VAKBN Hisse 1Ç22 Analizi – 11.05.2022

Vakıfbank (VAKBN) 1Ç22 solo finansal sonuçlarında beklentilerin altında 3,002 milyon TL net kar açıkladı. (Çeyreksel bazda %50 artış). Açıklanan net kar rakamı bizim 2,957 milyon TL olan tahminimize paralel ancak 3,240 milyon TL olan piyasa beklentisinin %7 altında gerçekleşti. Bankanın 3 aylık karı geçen yıla göre %300 artarak %20,3 oranında ortalama özkaynak karlılığına işaret etmektedir.

Net faiz marjında çeyreksel zayıflama, net ücret ve komisyon gelirlerinde bütçe üstü performans, TL kredi ve mevduatlarda pazar payı kazanımları, yeni takibe intikal eden kredi hızında devam eden artış, 2. grup kredi karşılık oranlarında artış, yüksek seyreden kredi riski mal iyeti ve sermaye yeterliliğinde iyileşme çeyreğin ana unsurlarıdır. Banka olası riskler için 228 milyon TL tutarında ek serbest karşılık ayırmıştır. (Toplam: 2 milyar TL). Efektif vergi oranı beklentilere paralel %41 seviyesinde yüksektir.

Banka 2022 beklentilerinde değişikliğe gitmemiştir: TL kredi büyümesi: Sektör ortalaması, YP krediler: Hafif daralma, Net faiz marjı: +75-100 baz puan genişleme, Ücret ve komisyon gelirleri: 20% artış, Faaliyet giderleri: TÜFE’nin hafif üzerinde artış, Kredi riski maliye ti (net): 150 baz puan, Özkaynak karlılığı: Orta %10. Hisse üzerinde hafif negatif bir etki bekliyoruz. Hisse için 4,90 TL olan hedef fiyatımızın %7 artış potansiyeli bulunmaktadır. “AL” olan tavsiyemizi “TUT” olarak revize ediyoruz. Hisse 2022T 3,1x F/K (Benzerlerine göre %6 primli) ve 0,4x F/DD çarpanlarıyla ve %16,0 ortalama özkaynak getirisiyle işlem görmektedir.

Ak Yatırım – VAKBN Hisse Haber Yorum – 02.03.2022

Vakıfbank mevcut pay sahiplerinin rüçhan hakları tamamen kısıtlanarak, tahsisli toplamda 13.4 milyar TL satış hasılatı elde edilecek şekilde yapılacak sermaye artırımında hisse satış bedelinin 4,18 TL olarak belirlendiğini duyurdu. Buna göre bankanın ödenmiş sermayesi %81 artışla 3,9 milyar TL’den 7,11 milyar TL’ye çıkarılacak ve sermaye artışı tahsisli yapıldığından hesaplamamıza göre halka açık hisse oranı %16,1’den %8,9’a gerileyecek. Banka gerekli izinler için SPK’ya başvurduğunu duyurdu.

Halkbank mevcut pay sahiplerinin rüçhan hakları tamamen kısıtlanarak, tahsisli toplamda 13.4 milyar TL satış hasılatı elde edilecek şekilde yapılacak sermaye artırımında hisse satış bedelinin 5,37 TL olarak belirlendiğini duyurdu. Buna göre bankanın ödenmiş sermayesi %101 artışla 2,49 milyar TL’den 4,97 milyar TL’ye çıkarılacak ve sermaye artışı tahsisli yapıldığından hesaplamamıza göre halka açık hisse oranı %24,7’den %12,3’e gerileyecek. Banka gerekli izinler için SPK’ya başvurduğunu duyurdu.

Deniz Yatırım – Vakıfbank VAKBN Hisse Analiz 4Ç21 – 15.02.2022

4Ç21 Finansal Sonuçları Değerlendirmesi Değerlendirme: Sınırlı Olumlu / Vakıfbank 4Ç21 konsolide olmayan finansallarında 1,998 milyon TL net kar açıkladı. Piyasa beklentisi 1,886 milyon TL bizim beklentimiz ise 2,208 milyon TL idi. Bankanın net kar rakamı %160 ç/ç ve %199 y/y artarken, dönemsel öz sermaye karlılığı %15,9 olarak gerçekleşti. Banka bu dönemde 300 milyon TL de serbest karşılık ayırmış ve toplam serbest karşılık tutarını 1,772 milyon TL’ye yükseltmiştir. Vakıfbank’ın 2021 tüm yıl karı ise yıllık %16,7 daralma ile 4,175 milyon TL, öz sermaye karlılığı ise %8,6 olarak gerçekleşmiştir.

Vakıfbank için AL önerimizi ve 5,40 TL hedef fiyatımızı koruyoruz. %8,5 ç/ç TL kredi büyümesi, %4,1 ç/ç YP kredi daralması, net faiz marjının yaklaşık 220 baz puanlık artışla %3,8 olarak gerçekleşmesi, vadesiz mevduatın toplam içerisindeki payının 3,1 puan ç/ç artış ile %24,7’ye yükselmesi, takipteki krediler için toplam karşılık ayırma oranının yaklaşık 16 puan ç/ç artış ile %142 seviyesine yükselmiş olması, faaliyet giderlerinin 2021 tüm yılda %17,8 y/y ve komisyon gelirlerinin ise %32,6 y/y artışı ön plana çıkan hususlar olarak değerlendirilebilir. 2022 tahminlerimize göre 0.24x F/DD ve 1.44x F/K çarpanları ile işlem gören Vakıfbank’ın 2022’de %145 kar artışı ile %18,1 öz sermaye karlılığı yakalamasını bekliyoruz. Yüksek karşılık oranları (Grup 2 ve 3 krediler için sırası ile %14,5 ve %77,2) ve %14,9 seviyesinde bulunan SYR (Çekirdek SYR: %10,0) ile olası risklere karşı korunaklı olduğunu düşünüyoruz. Yakın zamanda gerçekleşecek olan 13.4 milyar TL’lik sermaye artırımının da, diğer değişkenler aynı kalmak koşulu ile SYR’yi ~250 baz puan yukarı çekerek finansal sağlamlığı desteklemesini bekliyoruz.

Vakıfbank’ın 2022 beklentileri. Banka yönetimi 2022 yılında sektöre paralel bir TL kredi, YP kredilerin ise hafif daralabileceğini bekliyor. Vakıfbank için bizim beklentimiz de TL tarafta %26 büyüme YP tarafta ise Dolar bazında %4 daralma şeklinde. Banka yönetimi net faiz marjının 75-100 baz puan kadar artmasını öngörüyor. Bizim beklentimiz daha iyimser ve 150 baz puan civarında artış olabileceğini tahmin ediyoruz. Bankadan farklılaştığımız konu TÜFE’ye endeksli bono gelirlerinden kaynaklanıyor olabilir. Bununla birlikte özellikle son dönemde ticari kredilerin vadelerinin kısalmış olması bankaları faiz marjını yönetme anlamında daha avantajlı bir noktaya getirmiştir. Toplam kredilerinin %78’ini oluşturan ticari kredi portföyü ile Vakıfbank’ın da bu anlamda avantajlı bir konumda olduğunu düşünüyoruz. 2021 yılında 102 baz puan olarak gerçekleşen net kredi riski oranının 2022 yılında 150 baz puan civarında olması bekleniyor. Bizim beklentimiz de 50 baz puan bir artış ile 155 baz puan seviyesinde.

Takipteki kredi oranı beklentimiz %3,3 ile 2021 yılsonunun çok hafif üzerinde. Banka komisyon gelirlerindeki artışı yıllık %20 seviyesinde beklerken, faaliyet giderlerindeki büyümeyi yıllık enflasyonun hafif üzerinde bekliyor. Her iki kalem için bizim beklentilerimiz ise sırası ile %24 ve %41 yıllık artış şeklinde. Banka bu beklentilerinin ardından 2021 yılında %8,6 olarak gerçekleşen öz sermaye karlılığının orta %10’lu seviyelerde olmasını bekliyor. Bizim kendi tahminlerimizin sonucundaki beklentimiz ise %18,1 seviyesinde, ki bu da ağırlıklı olarak net faiz marjındaki daha iyimser beklentimizden kaynaklanıyor.

Oyak Yatırım – Vakıfbank VAKBN Hisse Analiz 4Ç21 – 15.02.2022

Çekirdek gelirler yükselirken sermaye getirisi iyileşiyor. Vakıfbank, 4Ç21’de piyasa beklentisi (1.886mTL) ve bizim beklentimize (1.949mTL) paralel 1.997mTL net kar açıkladı. Sonuçlar, net karda çeyreksel %160 artışa yıldan yıla ise %199 artışa işaret etmektedir. Banka bu çeyrek 300mTL serbest karşılık ayırmıştır. Bu ayrılmamış olsaydı net kar açıklanandan %15 daha yüksek olacaktı. Genişleyen kredi/mevduat makası ve güçlü menkul kıymet gelirleri sayesinde çekirdek gelirler (faiz + komisyon) çeyreksel %77 artmıştır. Artan kredi getirileri sayesinde kredi/mevduat makası çeyreksel 1,8 puan genişlemiştir. Net faiz marjında beklentimize paralel 2,3 puan çeyreksel artış olmuştur. Kredi risk maliyeti grup 2 kredileri karşılık artışı ve kur etkisiyle 319 baz puana çıkmıştır. Takipteki kredileri karşılama oranı ise %77 gibi yüksek bir seviyededir. Bankanın 1.8 milyar TL serbest karşılığı mevcuttur. Sermaye getirisi 4Ç’de %15,9’a yükselmiştir (3Ç: %6,4). Vakıfbank 2022 bütçesinde sektör ile paralel TL kredi büyümesi, 75-100 baz puan marj artışı, %20 komisyon artışı ve sermaye getirisinin %14-17 arasında gerçekleşmesini bekliyor.

Önerimizi “Endeks Üzeri Getiri” ye yükseltiyoruz. 2021 yılını %17 kar daralması ile kapatan Vakıfbank için 2022 yılında %146 kar artışı öngörmekteyiz. Vakıfbank, 2022 tahmini 1,4 F/K ve 0,2 fiyat/DD çarpanlarıyla işlem görmektedir. 2022 için özkaynak karlılığını %16,1 beklerken değerlemesinin cazip olduğunu düşünmekteyiz. 2022 yılı kar tahminimizde yaptığımız %56 yukarı yönlü revizyon ve 2022 yılı bütçe beklentilerini göz önüne alarak hedef fiyatımızı %26 yükselterek 5,60TL (Önceki: 4,44TL) olarak revize ediyoruz. Hisse için tavsiyemizi ise “Endeks Üzeri Getiri” ye revize ediyoruz.

Ak Yatırım – Vakıfbank VAKBN Hisse Analiz 4Ç21 – 15.02.2022

Vakıfbank’ın 4Ç21 net kârı önceki çeyreğe göre %160 artarak 2,0 milyar TL oldu ve Ak Yatırım ve piyasanın 1,9 milyar TL öngörüsüne paralel geldi. Toplam serbest karşılık rezervi 4Ç21’de ayrılan 0,3 milyar TL ile (2021’de 0,7 milyar TL) 1,8 milyar TL’ye ulaştı. 2021 net kârı 4,2 milyar TL (-%17) ve öz kaynak kârlılık oranı %8,6 oldu (2020’de %12,5). Swap dahil net faiz geliri önceki çeyreğe göre %184 artarak 7,3 milyar TL olurken, net faiz marjı da 200 baz puan artışla %3,4 oldu. Toparlanmaya en güçlü destek (i) Ekim enflasyon artışıyla TÜFE tahvil getirisinin 1,2 milyar TL artmasından ve (ii) TL fonlama maliyetindeki düşüşle net kredi getirisi artışından kaynaklandı. Yine de net faiz geliri 2021’de %29 geriledi ve net faiz marjı 170 baz puan civarında düştü.

Karşılık gideri önceki çeyreğe göre arttı. Vakıfbank 4. çeyrekte bir önceki çeyreğin iki katı düzeyinde 1,1 milyar TL net sorunlu kredi girişi gördü. Böylece sorunlu krediler 18,3 milyar TL ve sorunlu kredi oranı %3,1 oldu. Karşılık rezerv oranı II. kategoride arttı, I. ve III. kategoride hafif düştü. Önceki çeyrekte 0,9 milyar TL olan net karşılık gideri 4Ç21’de 4,3 milyar TL oldu ve böylece net kredi maliyeti 2021 yılı için 103 baz puana yükseldi. Komisyon gelirleri ve faaliyet giderleri olumlu. Toplam komisyon geliri önceki çeyreğe göre %21 artarken, 2021’de de artış %33 oldu. Faaliyet giderleri de son çeyrekteki %23 artışla yıllık bazda (1Ç20’deki kredi etkisi netleştirildiğinde) önceki yıla göre %17,8 arttı.

Yorum: Vakıfbank 2022’de sektör büyümesine paralel TL kredi artışı (yabancı para kredilerde daralma), net faiz marjında (swap dahil) 75-100 baz puan genişleme, 150 baz puan civarı net kredi maliyeti, TÜFE’nin hafif üzerinde faaliyet gider artışı, %20 civarı komisyon geliri artışı ve %14-16 aralığında öz kaynak kârlılığı hedefliyor. Öz kaynak kârlılık beklentimizi tahminlerimize yakın görünüyor. Vakıfbank için net kâr tahminlerimizi 2022 için 9,6 milyar TL ve 2023 için 10,4 milyar TL olarak koruyoruz. Hisse için fiyat hedefimizi 5,00 TL ve yatırım görüşümüzü “Endeksin Üzerinde Getiri” olarak sürdürüyoruz.

Şeker Yatırım – Vakıfbank VAKBN Hisse Analiz 4Ç21 – 15.02.2022

Vakıfbank (VAKBN) 4Ç21 solo finansal sonuçlarında beklentilerin hafif üzerinde 1,998 milyon TL net kar açıkladı. (Çeyreksel bazda %160 artış). Açıklanan net kar rakamı bizim 1,941 milyon TL olan tahminimizin ve 1,886 milyon TL olan piyasa beklentisinin %3 ve %6 üzerinde gerçekleşti. Bankanın 12 aylık karı 4,175 milyon TL olup geçen yıla göre %17 azalarak %8,5 oranında ortalama özkaynak karlılığına işaret etmektedir.

Net ücret ve komisyon gelirlerinde yıllık bazda bütçe üstü performans, kredi ve mevduatlarda pazar payı kazanımları, yeni net takibe intikal eden kredi hızında artış, ikinci grup kredilerin ağırlığında artış ve kredi karşılık oranlarında devam eden azalma çeyreğin ana unsurlarıdır. Banka yönetimi olası riskler için 300 milyon TL tutarında ek serbest karşılık ayırmıştır.

2022 Beklentiler: TL kredi büyümesi: Sektör ortalaması, YP krediler: Hafif daralma, Net faiz marj ı: +75-100 baz puan genişleme, Ücret ve komisyon gelirleri: 20% artış, Faaliyet giderleri: TÜFE’nin hafif üzerinde artış, Kredi riski maliyeti (net): 150 baz puan, Özkaynak karlılığı: Orta %10. Bankanın özkaynak karlılığı beklentisi bizim %16,2 beklentimizle uyumludur ve makul gözükmektedir. Marj tarafında, yönetimin 75-100 baz puan genişleme beklentisi, Halkbank’ın sabit marj beklentisi ile karşılaştırıldığında nispeten daha iyimser gözükmektedir.

Hisse üzerinde hafif pozitif bir etki bekliyoruz. Hisse için 4,90 TL olan hedef fiyatımızın %30 artış potansiyeli bulunmaktadır. “AL” tavsiyemizi koruyoruz. Hisse 2022T 1,4x F/K (Benzerlerine göre %36 iskontolu) ve 0,2x F/DD çarpanlarıyla ve %16,2 ortalama özkaynak getirisiyle işle m görmektedir.

Deniz Yatırım – Vakıfbank VAKBN Hisse Analiz 2Ç21 – 10.08.2021

VAKBN; 2Ç21 Finansalları Değerlendirmesi / nötr / Vakıf Bank 2Ç21 konsolide olmayan finansallarında bizim 692 milyon TL’lik beklentimizin altında ve 640 milyon TL’lik piyasa beklentisinin hafif üzerinde 660 milyon TL net kar açıkladı. Bankanın net kar rakamı %12 ç/ç ve %57 y/y daralırken, dönemsel özsermaye karlılığı %5.5 olarak gerçekleşti.

Vakıf Bank için AL önerimizi ve hisse başına 4.50 TL olan hedef fiyatımızı koruyoruz. 1 yıl ileriye dönük tahminlerimize göre 0.25x F/DD ve 2.51x F/K çarpanları ile işlem gören Vakıf Bank hisselerinin kayda değer bir getiri sunduğu görüşündeyiz. Bu nedenle hisse için AL olan önerimizi koruyoruz. 2021 yılının Vakıf Bank için bir soluklanma dönemi olabileceği fikrimizi koruyoruz. Bununla birlikte TL fonlama maliyetlerindeki olası gerilemeye en hızlı ve kuvvetli bir şekilde Vakıf Bank’ın tepki verebileceği düşüncesindeyiz. Yüksek karşılık oranları (Grup 2 ve 3 krediler için sırası ile %14.1 ve %79.0), 1,472 milyon TL’lik serbest karşılık tutarı ve %15.1 seviyesinde bulunan SYR (Çekirdek SYR: %10.5) ile olası risklere karşı oldukça korunaklı olduğunu düşünüyoruz.

Bu dönem öne çıkan hususlar: Vakıf Bank’ın 2Ç21’de TL kredileri %1.0, YP kredileri ise %1.4 büyüdü. Bireysel segmentte düşük bazdan dolayı %16.7’lik ç/ç taşıt kredisi ile kredi kartı kredilerindeki %9.3’lük ç/ç artış daha belirgin iken, TL ticari krediler sınırlı bir şekilde %0.5 ç/ç daralmıştır. Mevduat tarafında ise TL mevduatlar %2.1 ç/ç artış gösterirken, YP mevduatlar ise Dolar bazında %5.1 ç/ç daralmıştır. Bankanın toplam mevduatının krediye dönüşüm oranı %95.3 ile oldukça rahat bir seviyededir.

Sermaye Yeterlilik Oranları ise toplamda %15.1 çekirdekte ise %10.5 olarak gerçekleşmiştir. Kuvvetli tahsilatlar sonrası net takibe intikal 460 milyon TL olurken takipteki kredi oranı yaklaşık %3.66 seviyesinde yatay gerçekleşmiştir. Grup 2 kredilerinin payı 7.9%’da yatay kalırken, yüksek karşılık politikası ile Grup 2 ve 3 krediler için ayrılan karşılık oranları sırası ile %14.1 ve %78.7 olarak gerçekleşmiştir. Böylelikle takipteki krediler için ayrılan karşılık oranı serbest karşılıklar hariç yıllık yaklaşık 14 yüzde puanlık artış ile %123.9 seviyesine yükselmiştir. 16 baz puanlık çeyreksel marj artışına beş çeyreğin ardından TL kredi/mevduat faiz makası 13 baz puanlık olumlu katkı sağlamıştır. TÜFE’ye endeksli bonolar ise pozitif katkısı ile diğer TL fonlama kalemlerinin negatif etkisini kompanse etmiştir. Bankacılık hizmet gelirleri regülasyon değişikliği ve pandemi etkisi ile 1Y21’de %9 artarken, faaliyet giderleri ise bu dönemde yıllık %12 gibi sınırlı bir artış kaydetmiştir.

Vakıf Bank 2021 özsermaye karlılığı beklentisini değiştirmedi. TL kredilerde %15 civarında büyüme beklenirken YP cinsi kredilerin yatay seyretmesi bekleniyor. Net faiz marjının tüm yıl için 130 baz puan daralma bekleniyordu, bunun biraz daha geniş olabileceği vurgulandı. Bankacılık hizmet gelirlerinin yatay kalması bekleniyordu ancak burada da düşük yüzde 10’lu bir büyüme olabileceği söylendi. Operasyonel giderler ise yüksek yüzde 10’lu seviyelerde gerçekleşmesi bekleniyordu bu rakam orta yüzde 10 olarak belirtildi. Kredi risk maliyeti ise 150 baz puan yerine 50 baz puan olabileceği söylendi. Birbirini dengeleyen bu beklentiler doğrultusunda ise özsermaye karlılığının 2021 yılında daha önce açıklanan beklentiye paralel olarak yüksek tek haneli bir seviyede gerçekleşmesi bekleniyor.

Oyak Yatırım – Vakıfbank VAKBN Hisse Analiz 2Ç21 – 10.08.2021

Çekirdek gelirler yükselirken ticari zararlar arttı… Vakıfbank, 2Ç21’de piyasa beklentisine (639mTL) paralel bizim beklentimizin ise (626mTL) biraz üzerinde 660mTL net kar açıkladı. Sonuçlar, net karda çeyreksel %12 yıldan yıla ise %57 azalışa işaret etmektedir. Genişleyen kredi/mevduat makası ve güçlü menkul kıymet gelirleri sayesinde çekirdek gelirler (faiz + komisyon) çeyreksel %19 artmıştır. Artan fonlama maliyetlerine rağmen kredi/mevduat makası çeyreksel 21 baz puan genişlemiştir. Önümüzdeki çeyreklerde makastaki genişlemenin devam edeceğini düşünüyoruz.

Vakıfbank, Tüfeks gelirleri hesaplamasında kullanılan Ekim enflasyon tahminini 2,4 puan yükseltmiştir. Net faiz marjında beklentimize paralel 15 baz puan çeyreksel artış olmuştur. Kredi risk maliyeti normalleşerek 10 baz puana çıkmıştır. Takipteki kredileri karşılama oranı ise %79 gibi yüksek bir seviyede sabit kalmıştır. İştiraklerden alınan 104 milyon TL temettü bu çeyrek karlılığı desteklemiştir. Vakıfbank bu çeyrek YP kredilerde pazar payı kazanmıştır. Bankanın 1.5 milyar TL serbest karşılığı mevcuttur. Sermaye getirisi 2Ç’de %5,5’e geri çekilmiştir (1Ç: %6,4).

Önerimizi “Endekse Paralel Getiri” olarak koruyoruz… Vakıfbank için 2021 yılında %32 kar daralması beklerken 2022 için %34 yükseliş öngörmekteyiz. Vakıfbank, 2022 tahmini 3,0 F/K ve 0,3 fiyat/DD çarpanlarıyla işlem görmektedir. 2022 için özkaynak karlılığını %8,8 beklerken değerlemesinin adil olduğunu düşünmekteyiz. Hisse için 3,85TL hedef fiyatla “Endekse Paralel Getiri” tavsiyemizi koruyoruz.

Şeker Yatırım – Vakıfbank VAKBN Hisse Analiz 2Ç21 – 10.08.2021

Vakıfbank 2Ç21 (VAKBN) solo finansal sonuçlarında beklentilerin hafif üzerinde 660 milyon TL net kar açıkladı. (Çeyreksel bazda %12 azalma). Açıklanan net kar rakamı bizim 628 milyon TL olan tahminimizin ve 639 milyon TL olan piyasa beklentisinin 5% ve 3% üzerinde gerçekleşti. Bankanın 6 aylık karı 1,410 milyon TL olup geçen yıla göre %57 azalarak %6,0 oranında görece zayıf bir ortalama özkaynak karlılığına işaret etmektedir.

Banka yönetimi 2021 yılı bütçesinde değişiklikler yapmıştır. Ancak şimdilik yüksek tek haneli özkaynak karlılığı hedefi korunmuştur. Net faiz marjında 130 baz puan azalma bütçesi için aşağı yönlü risk vardır. Ücret ve komisyon gelirleri için sabit olan büyüme beklent isi düşük çift haneli büyüme olarak revize edilmiştir. Faaliyet giderleri artış beklentisi yüksek-onlu seviyeden orta-onlu seviyeye indirilmiştir. Net kredi riski maliyeti beklentisi ise 150 baz puandan 50 baz puana düşürülmüştür.

Marjlarda sınırlı toparlanma, net ücret ve komisyon gelirlerinde yıllık bazda kuvvetli seyir, bireysel krediler büyüme hızınd a artış, mevduatlarda devam eden pazar payı kayıpları, yeni takibe intikal eden kredi hızında artış ve kredi karşılık oranlarında azalma çeyreğin ana unsurlarıdır. 2Ç21 finansal sonuçlarının açıklanmasının ardından hisse üzerinde önemli bir etki beklemiyoruz.

2021-2023 net kar beklentilerimizi ortalama %12 aşağı yönlü revize etmemiz sebebiyle 4,30 TL olan hedef fiyatımızı 3,95 TL olarak revize ediyoruz. Yeni hedef fiyatımızın %12 artış potansiyeli bulunmaktadır. “TUT” olan tavsiyemizi koruyoruz. Hisse 2021T 2,9x F/K (Benzerlerine göre %15 iskontolu) ve 0,3x F/DD çarpanlarıyla ve %9,6 ortalama özkaynak getirisiyle işlem görmektedir.

ŞEKER YATIRIM – Vakıfbank VAKBN Hisse Analiz 1Ç21 – 07.05.2021

Vakıfbank (VAKBN) 1Ç21 solo finansal sonuçlarında beklentilere paralel 750 milyon TL net kar açıkladı (Çeyreksel bazda %12 artış). Açıklanan net kar rakamı bizim 748 milyon TL olan tahminimize ve 738 milyon TL olan piyasa beklentisine paralel gerçekleşmiş oldu. Bankanın 3 aylık karı geçen yıla göre %56 azalarak %6,5 oranında görece zayıf bir ortalama özkaynak karlılığına işaret etmektedir.

Banka 400 milyon TL tutarında serbest karşılık ayırmıştır ve toplam serbest karşılık tutarı 1,47 milyar TL seviyesine yükselmiştir. Tüfe endeksli kağıt getirileri hesaplamada kullanılan enflasyon beklentisi %11,63’den %14’e yükseltilmiştir ve 2Ç21 marjlarına 44 baz puan olumlu etki etmesi beklenmektedir. Banka yönetimi marjlarda en kötünün geride kaldığını öngörmekte ve çeyreksel bazda iyileşme beklemektedir.

UFRS9 modeli makro tahminlerinde yapılan revizyonlar ve güçlü tahsilatlara paralel olarak bankanın kredi riski maliyeti (net) -24 baz puan seviyesinde gerçekleşmiştir. Vergi oranı ise %25 seviyesindedir. Marjlarda önemli ölçüde daralma, net ücret ve komisyon gelirlerinde yıllık bazda zayıf seyir, taksitli ticari krediler büyüme hızında artış, yeni takibe intikal eden kredi hızında yavaşlama, üçüncü grup kredi karşılık oranlarında artış çeyreğin ana unsurlarıdır.

1Ç21 finansal sonuçlarının açıklanmasının ardından hisse üzerinde önemli bir etki beklemiyoruz. Banka 2021 bütçesinde değişikliğe gitmemiştir. Makro tahminlerimizdeki değişiklikler, kurumlar vergisi oranlarındaki artış ve sermaye maliyeti oranımızı 200 baz puan artırarak %15,5’e yükseltmemiz sebebiyle 5,80 TL olan hedef fiyatımızı 4,30 TL olarak revize ediyoruz. Yeni hedef fiyatımızın %26 artış potansiyeli bulunmaktadır. “TUT” tavsiyemizi koruyoruz. Hisse 2021T 2,5x F/K (%20 iskontolu) ve 0,3x F/DD çarpanlarıyla ve %10,8 ortalama özkaynak getirisiyle işlem görmektedir.

DENİZ YATIRIM – Vakıfbank VAKBN Hisse Analiz 1Ç21 – 07.05.2021

VAKBN; 1Ç21 Finansalları Değerlendirmesi / nötr / Vakıf Bank 1Ç21 konsolide olmayan finansallarında bizim ve piyasa beklentisine paralel olarak 750 milyon TL net kar açıkladı. Bankanın net kar rakamı bir önceki döneme göre %12 artarken, geçen yılın aynı dönemine göre ise %56 oranında daralmış, dönemsel özsermaye karlılığı %6.4 olarak gerçekleşmiştir. Banka bu dönemde 400 milyon TL serbest karşılık ayırmış ve toplam serbest karşılık tutarı 1,472 milyon TL’ye yükselmiştir.

Vakıf Bank için AL önerimizi ve hisse başına 4.50 TL olan hedef fiyatımızı koruyoruz. 2021 tahminlerimize göre 0.26x F/DD ve 2.83x F/K çarpanları ile işlem gören Vakıf Bank hisselerinin önemli bir getiri sunduğu görüşündeyiz. Bu nedenle hisse için AL olan önerimizi koruyoruz. 2021 yılının Vakıf Bank için bir soluklanma dönemi olabileceği fikrindeyiz. Bununla birlikte TL fonlama maliyetlerindeki olası gerilemeye en hızlı ve kuvvetli bir şekilde Vakıf Bank’ın tepki verebileceği düşüncesindeyiz. Yüksek karşılık oranları (Grup 2 ve 3 krediler için sırası ile %14.2 ve %79.0), 1Ç21’de ayırdığı 400 milyon TL ile birlikte 1,472 milyon TL’ye ulaşan toplam serbest karşılık tutarı ve %15.5 seviyesinde bulunan Sermaye Yeterlilik Oranı (Çekirdek SYR: %10.9) ile Vakıf Bank’ın olası risklere karşı oldukça korunaklı olduğunu düşünüyoruz.

OYAK YATIRIM – Vakıfbank VAKBN Hisse Analiz 1Ç21 – 07.05.2021

Vakıfbank, 1Ç21’de hem bizim (723mTL) hem de piyasa beklentisine (738mTL) paralel 750mTL net kar açıkladı. Sonuçlar, net karda çeyreksel %12 artışa yıldan yıla ise %56 azalışa işaret etmektedir. Banka bu çeyrek 400mTL serbest karşılık ayırmıştır. Bu karşılık ayrılmasaydı net kar açıklanandan %38 daha yüksek gerçekleşecekti. Karlılığı destekleyen ana unsur güçlü kredi tahsilatları ve kredi risk modeli güncellemesi sonucu karşılık iptalleridir. Bu sayede net karşılık giderleri %93 geri çekilmiştir. Çekirdek gelirlerde (faiz + komisyon) çeyreksel %27 düşüş yaşanmıştır. Artan fonlama maliyetleri neticesinde kredi/mevduat makası çeyreksel 20 baz puan daralmıştır. Swap maliyetleri iki katına çıkarken TÜFE’ye endeksli menkul kıymet gelirleri de bu çeyrek düşmüştür. Sonuç olarak, net faiz marjında beklentimize paralel 1.6 puan çeyreksel daralma olmuştur. Vakıfbank, menkul kıymet getirilerini hesapladığı Ekim TÜFE beklentisini %11,6’dan %14’e yükseltmiştir. Dolayısıyla, 2Ç’de marjda toparlanma bekliyoruz. Sermaye getirisi 1Ç’de %6,4’e yükselmiştir (4Ç: %5,9). Sonuçları, Vakıfbank için nötr olarak değerlendiriyoruz.

TACİRLER YATIRIM – Vakıfbank VAKBN Hisse Analiz 1Ç21 – 07.05.2021

Vakıfbank – 1Ç21 mali tablolarını 750 milyon TL net kar ile açıkladı. Açıklanan net kar rakamı, çeyreksel bazda %12 artışı ve yıllık bazda %56 azalışı ifade etmekte olup, bizim beklentimiz olan 735 milyon TL ve piyasa beklentisi olan 732 milyon TL ile uyumlu gerçekleşti. Vakıfbank 4Ç20’de 400 milyon TL serbest karşılık ayırdı.

TACİRLER YATIRIM – Vakıfbank VAKBN Hisse Analiz 4Ç20 – 10.02.2021

Vakıfbank – 4Ç20 mali tablolarını 669 milyon TL net kar ile açıkladı. Açıklanan net kar rakamı, çeyreksel ve yılık bazda 39% ve %48 azalışı ifade etmekte olup, bizim beklentimiz olan 720 milyon TL ve piyasa beklentisi olan 701 milyon TL’nin hafif altında gerçekleşti. Vakıfbank 4Ç20’de 220 milyon TL serbest karşılık ayırdı.

Vakıfbank’ın 4Ç20 kredi hacmi, çeyreksel bazda, %3 arttı. TL krediler %3 büyürken, YP krediler – ABD doları bazında %7 büyüdü. Ana bankacılık gelirleri, swap maliyetleri de dahil olmak üzere, çeyreksel bazda %28 azaldı. Vakıfbank’ın swap maliyetlerine göre düzeltilmiş net faiz marjı, çeyreksel bazda, 138 baz puan azalarak %2,30 olarak gerçekleşti. TÜFE endeksli menkul kıymetlerden elde edilen faiz gelirlerindeki artış olmasına (4Ç20: 1,906 milyon TL, 3Ç20: 1,012 milyon TL) rağmen swap maliyetlerindeki artış (4Ç20: 724 milyon TL, 3Ç20: 510 milyon TL) ve TL kredi-mevduat makasındaki çeyreksel bazdaki 263 baz puan daralma ve YP kredi-mevduat makasındaki çeyreksel bazdaki 139 baz puan daralma swap maliyetlerine göre düzeltilmiş net faiz marjındaki daralmanın altında yatan ana nedenlerdir. Vakıfbank’ın komisyon gelirleri, çeyreksel ve yıllık bazda, %12 ve %27 azaldı.

Takipteki kredilerin toplam kredilere oranı çeyreksel bazda 24 baz puan artarak %3,97 oldu. BDDK’nın takip gün sayısı ile ilgili düzenlemesinin 42 baz puan etkili oldu. 2. Grup krediler, çeyreksel bazda, %11 azaldı ve toplam kredilerin %8,1’ini oluşturdu. (9A20: %9,3). Vakıfbank 1. Grup kredilere ayırdığı karşılık oranını 10 baz puan arttırdı ve %0,8 olarak gerçekleşti. 2. Grup kredilere ayırdığı karşılık oranını %13,6’dan %15’e yükseltirken, 3. Grup kredilere tahsis ettiği karşılık oranlarını 130 baz puan yükselterek %76,3 olarak kaydetti. Net kredi maliyetleri 4Ç20’de 172 baz puan olarak gerçekleşirken bu değer 3Ç20’de 161 baz puan idi. 2020 yılında net kredi maliyetleri 202 baz puan olarak gerçekleşti. Ayrıca banka 4Ç20’de 220 milyon TL tutarında serbest karşılık ayırdı ve toplam serbest karşılık tutarı 1,072 milyon TL oldu.

Vakıfbank’ın 4Ç20’deki özkaynak karlılığı %6 olurken, 3Ç20’de özkaynak karlılığı %10 olarak kaydedildi. 2020 özkaynak karlılığı %12,5 olarak gerçekleşti. Çekirdek sermaye, ana sermaye ve sermaye yeterliliği rasyoları, sırasıyla, %11,6, %14,5 ve %16,4 olarak kay1dedildi. BDDK’nın yapmış olduğu düzenlemelerin etkileri hariç bırakıldığında, çekirdek sermaye, ana sermaye ve sermaye yeterliliği rasyoları, sırasıyla, %11,2, %13,9 ve %15,2 olarak kaydedildi.

Banka yönetimi 2021 beklentilerini açıkladı. Banka yönetimi 2021 yılında kredi büyümesinde orta-onlu seviyeler (%14-16) beklerken komisyon gelirlerinin 2020 yılına göre yatay seyretmesini bekliyorlar. Net faiz marjının 2020 yılı seviyesi olan %4,3’den %3’e gerilemesini ve TGA oranında 50 baz puan artış olmasını öngörmektedirler. Net kredi maliyetleri beklentileri ise 150 baz puandır. Son olarak, banka yönetimin 2021 yılında yüksek tek haneli özkaynak karlılığı beklemektedir.

OYAK YATIRIM – Vakıfbank VAKBN Hisse Analiz 4Ç20 – 10.02.2021

Vakıfbank, 4Ç’de piyasa beklentisiyle paralel 669mTL net kar açıkladı. Sonuçlar, net karda çeyreksel %39 yıldan yıla ise %48 düşüşe işaret etmektedir. Banka bu çeyrek 220mTL serbest karşılık ayırmıştır. Bu karşılık ayrılmasaydı net kar %33 daha yüksek olurdu. Çekirdek gelirlerde (faiz + komisyon) çeyreksel %22 düşüş yaşanmıştır. Kredi/mevduat makası çeyreksel 1,7 puan daralmasına rağmen yükselen menkul kıymet getirileri net faiz marjındaki daralmayı 1.4 puan ile sınırlamıştır. Vakıfbank açık döviz pozisyonunu bu çeyrek kapatmıştır ve döviz tarafında uzun pozisyona geçmiştir. Bu sayede ticari kar/zarar kaleminde bu çeyrek büyük bir toparlanma görülmüştür. Sermaye getirisi 4Ç’de %5,9’a geri çekilmiştir (4Ç: %10,0).

ŞEKER YATIRIM – Vakıfbank VAKBN Hisse Analiz 4Ç20 – 10.02.2021

Vakıfbank (VAKBN) 4Ç20 solo finansal sonuçlarında beklentilerin hafif altında 669 milyon TL net kar açıkladı. (Çeyreksel bazda %39 azalma). Açıklanan net kar rakamı bizim 701 milyon TL olan tahminimizin ve 704 milyon TL olan piyasa beklentisinin %5 altında gerçekleşmiş oldu. Bankanın 12 aylık karı 5,010 milyon TL olup geçen yıla göre %79 seviyesinde güçlü bir artış göstererek %12,6 oranında ortalama özkaynak karlılığına işaret etmektedir.

Beklentilerden kötü gelen net faiz gelirleri, diğer karşılıklar ve faaliyet giderleri ile beklentilerden iyi gelen kredi karş ılıkları sebebiyle bankanın net kar rakamı beklentilerimizin hafif altında gerçekleşmiştir. Banka 4Ç20’de 220 milyon TL tutarında serbest karşılık ayırmıştır ve toplam serbest karşılık tutarı 1,072 milyon TL seviyesinde gerçekleşmiştir.

2021 Bütçe: TL kredi büyümesi: Orta %10, YP kredi büyümesi: hafif artış, Net faiz marjı (swap düzeltilmiş): -130bps, Net ücret ve komisyon gelirleri: Sabit, Faaliyet giderleri: Yüksek %10, TGA rasyosu: %4,5, Kredi riski maliyeti (net): 150bp Bankanın yüksek tek haneli özkaynak karlılığı beklentisi 2021 yılı için hafif kar daralmasına işaret etmektedir ve bizim %15 kar artışı beklentimize göre daha muhafazakardır.

Kredi-mevduat makasında ortalama üstü zayıflama, göreceli zayıf net ücret ve komisyon gelirleri performansı, bireysel ve ticari TL kredi büyümesinde önemli ölçüde zayıflama, YP kredi ve mevduatlarda kurumsal segment bazlı kuvvetli büyüme, karşılıklarda devam eden artış ve sermaye yeterlilik rasyosunda zayıflama çeyreğin ana unsurları olarak öne çıkmaktadır.

4Ç20 finansal sonuçlarının açıklanmasının ardından hisse üzerinde önemli bir etki beklemiyoruz. Hisse için 20% sermaye maliye ti ve 10% uzun vadeli büyüme oranlarını kullanarak hesapladığımız ve 5,80 TL olan hedef fiyatımızın %27 artış potansiyeli bulunmaktadır. Hisse için “TUT” olan tavsiyemizi koruyoruz. Hisse 2021T 3,3x F/K (Benzerlerine göre %21 iskontolu) ve 0,3x F/DD çarpanlarıyla ve %11,6 ortalama özkaynak getirisiyle işlem görmektedir.

Banka yönetimi 2021 beklentilerini açıkladı. Banka yönetimi 2021 yılında kredi büyümesinde orta-onlu seviyeler (%14-16) beklerken komisyon gelirlerinin 2020 yılına göre yatay seyretmesini bekliyorlar. Net faiz marjının 2020 yılı seviyesi olan %4,3’den %3’e gerilemesini ve TGA oranında 50 baz puan artış olmasını öngörmektedirler. Net kredi maliyetleri beklentileri ise 150 baz puandır. Son olarak, banka yönetimin 2021 yılında yüksek tek haneli özkaynak karlılığı beklemektedir.

AK YATIRIM – Vakıfbank VAKBN Hisse Analiz 4Ç20 – 10.02.2021

Vakıfbank’ın 4Ç20 net kârı önceki döneme göre %39 gerilemeyle 669 milyon TL oldu ve bizim 709 milyon TL net kâr tahminimiz ile piyasanın 701 milyon TL kâr beklentisinin hafif altında kaldı. Kârın beklentimizden düşük gelmesi komisyon gelirinin düşük verginin yüksek çıkmasından kaynakladı. Kârın önceki döneme gerilemesi net faiz marjındaki düşüşten kaynaklandı. Böylece 2020 net kârı %79 artarak 5 milyar TL oldu. Özkaynak getirisi %9,4’ten %12,5’e çıktı. Net faiz geliri önceki döneme göre %39 daralmayla beklentimiz paralelinde 3,4 milyar TL oldu. Net faiz marjı TÜFE’ye endeksli tahvil getirisindeki artışa rağmen 4Ç20’de önceki döneme göre 140 baz puan azalarak %2,1 olurken, 2020’nin tamamında önceki yıla göre 50 baz puan artarak %3,3 oldu. Vakıfbank 2021’de net faiz marjının 130 baz puan gerilemesini öngörüyor.

Bankanın net karşılık giderleri de (220 milyon TL’lik serbest karşılık gideri ile birlikte önceki döneme göre 0,4 milyar TL artarak 2,0 milyar TL oldu ve beklentimize paralel gerçekleşti. Serbest karşılık hariç kredi risk maliyeti 4Ç20’de 165 baz puan ve 2020’de 188 baz puan düzeyinde gerçekleşti. Banka 2021’de kredi risk maliyetinin 150 baz puan civarında kalmasını öngörüyor. Sorunlu kredi oranında 50 baz puan, ikinci kategori kredi oranında 300 baz puan artış ve karşılık oranında yatay seyir öngörülmesine rağmen, kredi risk maliyetinde düşüş öngörüsü güçlü tahsilat performansı varsayımına dayanıyor.

Yavaşlayan kredi aktivitesi ile birlikte komisyon geliri son çeyrekte bir önceki döneme göre %11,6 azaldı ve 2020’nin tamamında önceki yıla göre %15 düştü. Faaliyet giderleri de son çeyrekte %4,3 artarken, 2020’nin tamamında önceki yıla %22 arttı (1Ç20’deki sorunlu kredi iptali hariç). Banka 2021’de komisyon gelirinin yatay kalmasını ve faaliyet giderinin %18-19 artmasını bekliyor.

Yorum: Vakıfbank’ın 4Ç20 sonuçları genelde bankanın öngörüleri paralelinde geldi. Vakıfbank 2021’de de öz kaynak getirisinin yüksek tek haneli yüzdelerde olmasını bekliyor ve olası temettü konusunda çok kuvvetli beklenti taşınmaması gerektiğini düşünüyor. Net kâr tahminlerimizi 2021 için 3,7 milyar TL ve 2022 için 6,8 milyar TL olarak koruyoruz. Öz kaynak getirilerini %8,0 ve %13,1 olarak hesapladık. 12 aylık fiyat hedefi 5,80 TL (%27 getiri potansiyeli) ve “Endeksin Üzerinde Getiri” görüşümüzü koruyoruz.

AK YATIRIM – Vakıfbank VAKBN Hisse Analiz 3Ç20 – 10.11.2020

Vakıfbank’ın 3Ç20 net kârı önceki çeyreğe göre %28 azalışla 1,1 milyar TL oldu ve bizim 1,0 milyar TL’lik net kâr tahminimizi ve analistlerin 1,04 milyar TL’lik ortalama tahmini geçti. Kârın beklentimizi geçmesi 1,35 milyar TL olarak öngördüğümüz kur farkı ve hazine zararının 1,2 milyar TL düzeyinde kalmasından kaynaklandı. Böylece ilk dokuz aylık dönemde net kâr önceki yıla göre %185 artarak 4,3 milyar TL oldu. Bankanın öz kaynak kârlılığında da (Mayıs ayındaki 7 milyar TL sermaye artışına rağmen) 2019’daki %9,4’den %15’e artış yaşandı. Vakıfbank’ın swap maliyeti dahil net faiz geliri önceki çeyreğe göre %3 artarak 4,9 milyar TL’ye ulaştı ve beklentimiz paralelinde geldi. 3Ç20’de net faiz marjı ise önceki çeyreğe göre 50 baz puan düşerek %3,5 oldu.

Diğer taraftan ilk dokuz ay için net faiz marjı da önceki yıla göre 140 baz puan artarak %3,8 oldu. Son çeyrekteki TÜFE’ye endeksli menkul kıymet faiz geliri artışına rağmen (90 baz puanlık katkı bekleniyor), net faiz baskı altında kalmaya devam edebilir. Bankanın 3Ç20’de net karşılık giderleri de bizim 1,5 milyar TL tahminimizi geçse de önceki çeyrek kaydedilen 2,1 milyar TL’nin altında geldi. Banka ayrıca Covid-19 uygulamaları nedeniyle %3,7 olan sorunlu alacak/kredi oranında 40 baz puan kadar avantaj yakaladığını paylaştı.

Yorum: 3Ç20 sonuçlarının ardından Vakıfbank kâr tahminimizi 2020 için %11 artışla 5,35 milyar TL’ye ve 2021 için %10 artışla 5,95 milyar TL’ye yükseltiyoruz. Hisse için 12 aylık fiyat hedefimiz 5,80 TL (%38 getiri potansiyeli) ve yatırım görüşümüz ‘Endeksin Üzerinde Getiri’ olarak korunuyor.

ŞEKER YATIRIM – Vakıfbank VAKBN Hisse Analiz 3Ç20 – 10.11.2020

Vakıfbank (VAKBN) 3Ç20 solo finansal sonuçlarında beklentilerin hafif üzerinde 1,100 milyon TL net kar açıkladı. (Çeyreksel bazda %28 azalma). Açıklanan net kar rakamı bizim 1,064 milyon TL olan tahminimizin ve 1,040 milyon TL olan piyasa beklentisinin %3 ve %6 üzerinde gerçekleşmiş oldu. Bankanın 9 aylık karı 4,341 milyon TL olup geçen yıla göre %185 seviyesinde güçlü bir artış göstererek %13,45 oranında ortalama özkaynak karlılığına işaret etmektedir.

Beklentilerden düşük gelen net faiz gelirleri ve beklentilerden iyi gelen ticari zarar sebebiyle bankanın net kar rakamı beklentilerimizin hafif üzerinde gerçekleşmiştir. Banka 2020 bütçesinde değişiklik yapmamıştır. Özkaynak karlılığı: %12, Net faiz marjı: Sabit, Net ücret ve komisyon gelirleri: -Yüksek tek hane, Kredi riski maliyeti: 180 baz puan.

Kredi-mevduat makasında yüksek zayıflama, göreceli zayıf net ücret ve komisyon gelirleri performansı, güçlü konut ve kredi kartları büyümesi, mevduat tabanında pazar payı artışı , artan kredi karşılıkları ve sermaye yeterlilik rasyosunda zayıflama çeyreğin ana unsurları olarak öne çıkmaktadır.

3Ç20 finansal sonuçlarının açıklanmasının ardından hisse üzerinde önemli bir etki beklemiyoruz. Hisse için 21% sermaye maliyeti ve 8% uzun vadeli büyüme oranlarını kullanarak hesapladığımız ve 6,16 TL olan hedef fiyatımızı 2020-22 kar beklentilerimizde yaptığımız revizyonlar sonrası 5,10 TL’ye indiriyoruz. Yeni hedef fiyatımızın %21 artış potansiyeli bulunmaktadır. Hisse için “AL” olan tavsiyemizi “TUT” olarak revize ediyoruz. Hisse 2020T 3,3x F/K (Benzerlerine göre %18 iskontolu) ve 0,4x F/DD çarpanlarıyla ve %12,8 ortalama özkaynak getirisiyle işlem görmektedir.

OYAK YATIRIM – Vakıfbank VAKBN Hisse Analiz 3Ç20 – 10.11.2020

Vakıfbank, 3Ç’de piyasa beklentisinin üzerinde ve bizim beklentimizle ise paralel 1,100m TL net kar açıkladı. Sonuçlar net karda çeyreksel %28 daralmaya yıldan yıla ise %119 artışa işaret etmektedir. Kambiyo işlemleri kaynaklı sermaye piyasası zararları net kardaki çeyreksel düşüşü açıklamaktadır. Çekirdek gelirler çeyreksel olarak %1 artış kaydetmiştir. Özellikle komisyon geliri artışı çekirdek gelirleri desteklemiştir. Aktif kalitesinde iyileşme görülmektedir. Bankanın net döviz açık pozisyonunun özkaynaklara oranı 3Ç’de %18 olarak gerçekleşmiştir (2Ç: %21). Sermaye getirisi 3Ç’de %10 olarak gerçekleşti (özel bankalar ortalama %13,3). Sonuçları, Vakıfbank için nötr olarak değerlendiriyoruz.

DENİZ YATIRIM – Vakıfbank VAKBN Hisse Analiz 3Ç20 – 10.11.2020

VAKBN; 3Ç20 finansal sonuç değerlendirmesi / nötr / Vakıfbank dün 3Ç20 finansallarını yayınladı ve konsolide olmayan finansallarında 1,1 milyar TL net kar açıkladı (Konsensüs: 1.046 milyon TL ve Deniz Yatırım Tahmin: 1,1 milyar TL). Bankanın kar rakamı bir önceki çeyreğe göre %28 oranında daralırken, geçen yılın aynı dönemine göre ise %119 artış ile dönemsel özsermaye karlılığı %10,0 olarak gerçekleşmiştir. Takipteki krediler için ayrılan karşılıkların yükselmiş olması (Grup 3: %75,0 ve toplam karşılık: %124,4), iyi sermaye yeterliliği (Toplam SYR:%17,2 ve Çekirdek SYR: % 12,0), TL değer kaybının yavaşlaması nedeniyle sermaye piyasası işlem zararlarının daha sınırlı hale gelecek olması ve önümüzdeki dönemde 3Ç20’ye kıyasla ve sektör ortalamasına göre yeniden fiyatlanacak kredilerin payının yüksek olması (toplam kredilerin% 50’si) nedeniyle 4Ç20’de sektör ortalamasına kıyasla daha az marj baskısı nedenleriyle Vakıfbank için AL önerimizi ve hisse başına 6.04 TL olan hedef fiyatımızı koruyoruz. Açıklanan finansalların hisse fiyatı üzerinde materyal bir etkisi olmayacağını düşünüyoruz.

AK YATIRIM – Vakıfbank VAKBN Hisse Analiz 2Ç20 – 11.08.2020

Vakıfbank’ın 2Ç20 net kârı önceki çeyreğe göre %11 gerileyerek 1.525 milyon TL oldu ve bizim 1,45 milyar TL tahminimizi ve piyasanın 1,48 milyar TL net kâr beklentisini hafifçe aştı. Net kârın beklentimizden güçlü gelmesi Hazine gelirinin 489 milyon TL (tahmin 100 milyon TL) beklentimizi aşmasından kaynaklandı. Böylece 2020 ilk altı aylık net kâr önceki yılın üç katına çıkarak 3,24 milyar TL oldu. Mayıs ayındaki 7 milyar TL sermaye artışına karşın öz kaynak kârlılığı %17,7’de sektör ortalamasının oldukça üzerinde gerçekleşti (2019’da %9,4). Swap maliyeti düşüldükten sonra net faiz geliri önceki çeyreğe göre %13 artarak 4,8 milyar TL oldu ve beklentimize paralel geldi. Net faiz marjı 2Ç20’de hafif artarak %4,3 olurken artış kısmen TÜFE’ye endeksli menkul kıymet gelirinden kaynaklandı.

İlk altı ay itibarıyla net faiz marjı önceki yılın iki katına ulaşırken banka ikinci yarıda marjda aşağı doğru eğilim beklediğini duyurdu. Bankanın ikinci çeyrekte 0,7 milyar TL olan komisyon gelirleri ile 2,0 milyar TL düzeyindeki faaliyet giderleri ise beklentimize paralel geldi. Toplam karşılık giderleri (tahsilat etkisi de dahil) 2,1 milyar TL gelerek 1,9 milyar TL olan beklentimizi geçti. Buna göre net kredi maliyeti önceki çeyreğe göre 20 baz puan artarak 250 baz puan oldu.

Maliyetteki artış Yakın İzlemedeki kredilerde gözlediğimiz 2,3 milyar TL intikal ve tüm kredi kategorilerinde karşılık oranının artırılmasından kaynaklandı. Takipteki alacaklar yatay seyrederken banka Covid-19 tedbirleri kapsamında yaklaşık 44 milyar TL tutarındaki krediye ilişkin borç ödeme ertelemesi yapıldığını belirtti. Bu arada toplam karşılık rezervi tutarı (852 milyon TL serbest karşılık dahil) 26,4 milyar TL’ye ulaştı. Bu tutar yakın izleme ve sorunlu kredi portföyünün %39’unu karşılıyor. Yorum ve öneri: 2Ç20 sonuçları ardından banka net faiz marjının ikinci yarıda gerileyeceğini ve kredi karşılık oranının da ilk altı aydaki seviyede kalmasının beklendiğini söyledi (önceki tahmine göre daha muhafazakar). Banka ayrıca faaliyet giderlerindeki artışın yıllık %20’ler ve komisyon giderlerindeki daralmanın %10’a yakın olmasını bekliyor. Vakıfbank ayrıca öz kaynak kârlılık beklentisini de %14’ten %12’ye indirdi. Bu sonuçların ardından kâr tahminimizi 2020 için %14 artışla 4,8 milyar TL’ye ve 2021 için %4 artışla 5,2 milyar TL’ye yükselttik. 12 aylık hisse hedef fiyatını %2 düşüşle 4,80 TL’ye indirdik. Hisse önerimizi ise ‘Endeksin Üzerinde Getiri’ye yükseltiyoruz.

TACİRLER YATIRIM – Vakıfbank VAKBN Hisse Analiz 2Ç20 – 11.08.2020

Vakıfbank – 2Ç20 mali tablolarını 1,525 milyon TL net kar ile açıkladı. Açıklanan net kar rakamı, çeyreksel bazda 11% azalışı ve yıllık bazda %315 artışı ifade etmekte olup, bizim beklentimiz olan 1, 442 milyon TL’nin %6 üzerinde ve piyasa beklentisi olan 1,477 milyon TL’den %3 daha yüksek gerçekleşti. Beklentimizin altında gelişen net provizyon gideri net kardaki sapmanın altında yatan ana sebeptir.

Vakıfbank’ın 2Ç20 kredi hacmi, çeyreksel bazda, %18 arttı. TL krediler %24 büyürken, YP krediler – ABD doları bazında %1 arttı. Tüketici ve konut kredileri, çeyreksel bazda ve sırasıyla, %39 ve %19 büyürken, KOBİ ve İşletme kredileri ise çeyreksel bazda ve sırasıyla %36 ve %8 büyüdü. KGF kredileri 16.2 milyar TL’den 76.7 milyar TL’ye çıktı. Menkul kıymetler portföyü çeyreksel bazda %13 büyüdü. Ana bankacılık gelirleri, swap maliyetleri de dahil olmak üzere, çeyreksel bazda %4 arttı.

Vakıfbank’ın swap maliyetlerine göre düzeltilmiş net faiz marjı, çeyreksel bazda, 18 baz puan artarak%4,25 olarak gerçekleşti. TÜFE endeksli menkul kıymetlerden elde edilen faiz gelirlerindeki artış olmasına rağmen (2Ç20: 798 milyon TL, 1Ç20: 634 milyon TL), kredi-mevduat makasındaki daralma (TL: -70 baz puan, YP: -10 baz puan) ve swap giderlerindeki artış (2Ç20: 707 milyon TL, 1Ç20: 652 milyon TL) net faiz marjındaki daralmanın altında yatan ana nedenlerdir. Vakıfbank’ın komisyon gelirleri, yıllık bazda, %21 artarken, bir önceki çeyreğe göre %13 azaldı.

Takipteki kredilerin toplam kredilere oranı çeyreksel bazda 100 baz puan azalarak %4,30 oldu. Söz konusu azalmada etkili olan hususlar güçlü kredi büyümesi ve BDDK’nın takip gün sayısı ile ilgili düzenlemesinin 38 baz puan etkili olması söz konusu 100 baz puanlık azalışta etkili olan faktörlerdir. 2. Grup krediler, çeyreksel bazda, %8 arttı ve toplam kredilerin %8,7’ini oluşturdu. (1Ç20: %9.6). Vakıfbank 1. Grup kredilere ayırdığı karşılık oranını değiştirmeyerek %0,7’de muhafaza etti ve 2. Grup kredilere ayırdığı karşılık oranını %7,3’den %12’ye yükseltirken, 3. Grup kredilere tahsis ettiği karşılık oranlarını 300 baz puan yükselterek %73,1 olarak kaydetti. Toplam NPL karşılık oranı %110,5 olup 1Ç20’de %93,3 olarak gerçekleşmişti. Net kredi maliyetleri 2Ç20’de 243 baz puan olarak gerçekleşirken bu değer 1Ç20’de 219 baz puan idi.

Vakıfbank’ın 2Ç20’deki özkaynak karlılığı %15,8 olurken, 1Ç20’de özkaynak karlılığı %20,6 olarak kaydedildi. Çekirdek sermaye, ana sermaye ve sermaye yeterliliği rasyoları, sırasıyla, %12,6, %15,6 ve %17,6 olarak kaydedildi. Yapılan 7 milyar TL tutarındaki sermaye artışı sermaye yeterliliği rasyoları üzerinde 182 baz puan olumlu etkisi oldu. BDDK’nın yapmış olduğu düzenlemelerin etkileri hariç bırakıldığında, çekirdek sermaye, ana sermaye ve sermaye yeterliliği rasyoları, sırasıyla, %11,3, %14,0 ve %15,9 olarak kaydedildi.

DENİZ YATIRIM – Vakıfbank VAKBN Hisse Analiz 2Ç20 – 11.08.2020

VAKBN; 2Ç20’de beklentilerin üzerinde sonuçlar elde etti. Vakıfbank 2Ç20 solo finansallarında 1525 mln TL net kar açıkladı. Beklentimiz 1450 milyon TL, piyasa beklentisi ise 1473 milyon TL idi. Karşılık giderlerinin beklentimize göre kısmen aşağıda kalmasına bağlı olarak açıklanan net karı beklentimizin %5 kadar üzerinde gelmiştir. Açıklanan rakamların hisse fiyatı üzerinde sınırlı olumlu bir etkisi olabilir.

ŞEKER YATIRIM – Vakıfbank VAKBN Hisse Analiz 2Ç20 – 11.08.2020

Vakıfbank (VAKBN) 2Ç20 solo finansal sonuçlarında beklentilerin hafif üzerinde 1,525 milyon TL net kar açıkladı. (Çeyreksel bazda %11,1 azalma). Açıklanan net kar rakamı bizim 1,513 milyon TL olan tahminimizin ve 1,477 milyon TL olan piyasa beklentisinin %1 ve %4 üzerin de gerçekleşmiş oldu. Bankanın 6 aylık karı 3,241 milyon TL olup geçen yıla göre %218 seviyesinde güçlü bir artış göstererek %17,5 oranında ortalama özkaynak karlılığına işaret etmektedir. Ancak ilerleyen dönemlerde güçlü karlılık rasyolarının kalıcı olamayacağını modelliyoruz.

16 milyon TL temettü geliri ve beklentilerden iyi gelen diğer bankacılık gelirleri sebebiyle bankanın net kar rakamı beklentilerimizin üzerinde gerçekleşmiştir. Banka 2020 özkaynak karlılığı, marj ve ücret ve komisyon gelirleri bütçesinde aşağı yönlü revizyona gitmiştir. Özkaynak karlılığı: %12 (Eski: %14 -%15), Net faiz marjı (swap düzeltilmiş): Sabit (Eski: +50bp), Net ücret ve komisyon gelirleri: -Yüksek tek hane (Eski: + Düşük tek hane), Marjlarda sınırlı daralma, yıllık bazda sınırlı net ücret ve komisyon gelirleri yavaşlaması, TL bireysel ve ticari krediler büyümesinde hızlı artış, TL ve YP mevduat tabanında kuvvetli artış, artan kredi karşılıkları ve güçlü büyümeye rağmen sermaye yeterlilik rasyosunda toparlanma çeyreğin ana unsurları olarak öne çıkmaktadır.

2Ç20 finansal sonuçlarının açıklanmasının ardından hisse üzerinde bir etki beklemiyoruz. Hisse için 21% sermaye maliyeti ve 8% uzun vadeli büyüme oranlarını kullanarak hesapladığımız ve 6,16 TL olan hedef fiyatımızın %50 artış potansiyeli bulunmaktadır. Hisse için “AL” olan tavsiyemizi koruyoruz. Hisse 2020T 3,2x F/K (Benzerlerine göre %13 iskontolu) ve 0,4x F/DD çarpanlarıyla ve %13,1 ortalama özkaynak getirisiyle işlem görmektedir.

Vakıfbank’ın Sermayesi Artacak

Türkiye Varlık Fonu (TVF) resmi açıklamasında üç kamu bankasının sermayelerinin toplamda TL 21 milyar arttırılması sürecinin başlatıldığını açıkladı – 12.05.2020

ZİRAAT YATIRIM – Vakıfbank VAKBN Hisse Haber Yorum – 12.05.2020

Vakıfbank (VAKBN, Sınırlı Pozitif): Banka Yönetim Kurulunun 11 Mayıs 2020 tarihli toplantısında Banka’nın sermayesinin kayıtlı sermaye tavanı dâhilinde tahsisli olarak artırılmasına ilişkin kararlar alınmıştır: Buna göre; Banka’nın kayıtlı sermaye tavanı içerisinde kalmak kaydıyla, 2.500.000.000 TL olan çıkarılmış sermayesinin, mevcut pay sahiplerinin rüçhan hakları tamamen kısıtlanarak, tahsisli ve nakden toplamda 7.000.000.000 TL toplam satış hasılatı elde edilecek şekilde Borsa Istanbul A.Ş.’nin Toptan Alış Satış İşlemlerine ilişkin Prosedürü çerçevesinde belirlenecek pay satış fiyatına göre hesaplanacak nominal sermaye tutarı kadar nakit sermaye artırımı yoluyla artırılması, Nakit olarak artırılacak sermayeyi temsil edecek her biri 0,01 TL (Bir kuruş) nominal değerli payların tamamının D grubu nama yazılı ve Borsa İstanbul A.Ş. (“Borsa İstanbul” veya “Borsa”) nezdinde işlem gören nitelikte olması, bu sermaye artırımı nedeniyle ihraç edilecek payların tamamının, SPK’nın ilgili mevzuatı, BDDK’nın ilgili mevzuatı ve Borsa İstanbul’un Toptan Alış Satış İşlemlerine İlişkin Prosedürü çerçevesinde, halka arz edilmeksizin tahsisli satış yöntemi ile Türkiye Varlık Fonu’na Borsa Istanbul’un toptan alış ve satış işlemi yoluyla satılması, bu amaçla SPK ve BDDK başvurularının yapılması, bu sermaye artırımı nedeniyle ihraç edilecek her biri 0,01-TL (Bir kuruş) nominal değerli payların satış fiyatının, nominal değerden düşük olmayacak şekilde Borsa İstanbul Toptan Alış Satış İşlemlerine İlişkin Prosedür çerçevesinde belirlenmesi ve bu doğrultuda artırılacak çıkarılmış sermaye tutarının tayin edilmesi, sermaye artırım işlemlerinin gerçekleştirilmesi için tüm kamu ile özel kurum ve kuruluşlar nezdinde yapılması gerekli her türlü başvurunun yerini getirilmesi konusunda Banka Genel Müdürlüğünün yetkilendirilmesine karar verilmiştir. Bu kapsamda da, söz konusu işlemin onaylanması için 11 Mayıs 2020 tarihinde Sermaye Piyasası Kurulu’na gerekli başvuruda bulunulmuştur.

AK YATIRIM – Vakıfbank VAKBN Hisse Analiz 1Ç20 – 11.05.2020

Vakıfbank 1Ç20’de net kârını bizim 1,63 milyar TL ve piyasa ortalaması olan 1,64 milyar TL’nin üzerinde 1,72 milyar TL olarak açıkladı. Böylece öz kaynak kârlılığı %20,6 ile önceki yılın iki katı seviyesine çıktı. Net kârın beklentimiz üzerinde gerçekleşmesi güçlü tahsilat performansı sayesinde net karşılık maliyetinin beklentimizden düşük kalmasından kaynaklandı. Diğer taraftan Vakıfbank’ın provizyon giderleri öncesi kârı ise beklentimizden %15 kadar düşük gerçekleşti. İlk iki aydaki olumlu seyir ve sonrasında Covid-19 önlemleri sonucunda takipteki ve yakın izlemedeki kredilere çok sınırlı intikaller gözlendi. Ayrıca Vakıfbank’ın yaklaşık 0,9 milyarlık kredisini silmesi sorunlu kredi hacmini 29,9 milyar TL’ye geriletti.

Yakın izlemedeki krediler ise 17,4 milyar TL düzeyinde yatay kaldı. Buna karşılık Vakıfbank artan karşılık oranları nedeniyle 3,1 milyar TL kredi karşılığı ayırdı, diğer taraftan tahsilatlar nedeniyle bu tutarın yaklaşık yarısı önceki dönemin iptal edilen karşılık geliri olarak yazıldığından ortalama net karşılık maliyeti tahminimizden düşük geldi. Net faiz gelirinde (swap maliyeti dahil) önceki çeyreğe göre %13 artış kaydedildi. TÜFE’ye endeksli menkul kıymet portföyünün büyümesinin de artışta olumlu etkisi oldu. Ancak aktiflerdeki artış sonucu swap dahil net faiz marjı 15 baz puan kadar azaldı. Banka marj üzerindeki baskının yılın geri kalanında artabileceği düşüncesi taşıyor.

Vakıfbank’ın net komisyon gelirleri ise önceki çeyreğe göre hafif geriledi ve yıllık bazda %4 düzeyinde arttı. Vakıfbank sene başında komisyon gelirlerinin yıllık bazda azalabileceğini belirtmişti. Ancak krediler tarafındaki büyümenin beklentinin oldukça üzerinde olması nedeniyle (Covid-19 önlemleri ve yasal düzenlemelere rağmen) önceki yıl seviyesinin altına inilmeyebileceği düşünülüyor. Vakıfbank’ın faaliyet giderleri 0,9 milyar TL’lik sorunlu kredinin bilançodan silinmesinin etkisini de içeriyor (aynı tutar diğer gelirler kalemine de kaydedildiğinden net kâr üzerinde etkisi bulunmuyor). Bu tutar hariç tutulduğunda yıllık %19,6 tutarındaki artış dönemsel ve bir kerelik faktörleri içeriyor.

Yorum: Vakıfbank geçtiğimiz hafta gündeme gelen sermaye artışının banka için olumlu olacağını vurguladı ancak yöntem ve miktar konusunda yorumda bulunmadı. Banka ayrıca 2020 öngörülerinin henüz güncellenmediğini ancak önemli değişiklikler beklenebileceğini vurguladı. 1Ç20 sonuçlarının ardından; banka için net kâr tahminimizi 2020 için %11 gerilemeyle 4,2 milyar TL’ye ve 2021 için %9 gerilemeyle 5,0 milyar TL’ye indirdik. Hisse için 12 aylık hedef beklentimizi de %15 azaltarak hisse başına 5,95 TL’ye çektik. Hisse’de ‘Nötr’ önerimizi koruyoruz.

TACİRLER YATIRIM – Vakıfbank VAKBN Hisse Analiz 1Ç20 – 11.05.2020

Vakıfbank 1Ç20 mali tablolarını 1,716 milyon TL net kar ile açıkladı. Açıklanan net kar rakamı, çeyreksel ve yıllık bazda sırasıyla %34 ve %164 artışı ifade etmekte olup, bizim beklentimiz olan 1, 522 milyon TL ve piyasa beklentisi olan 1,607 milyon TL’den daha yüksek gerçekleşti. Swap maliyetlerini de içeren ana bankacılık gelirleri beklentilerimize paralel gerçekleşmesine rağmen beklentilerden daha düşük gerçekleşen karşılık giderleri net kardaki sapmanın altındaki ana sebeptir. Vakıfbank’ın 1Ç20 kredi hacmi, çeyreksel bazda, %14 arttı. TL krediler %15 büyürken, YP krediler – ABD doları bazında, yatay kaldı. TL işletme kredileri, çeyreksel bazda, %16, tüketici kredileri %11 ve konut kredileri %7 büyüdü. Ana bankacılık gelirleri, swap maliyetleri de dahil olmak üzere, çeyreksel bazda %10 arttı.

Söz konusu büyümenin altında yatan ana sebepler şunlardır: i) swap maliyetlerindeki azalış (1Ç20: 652 milyon TL, 4Ç19: 840 milyon TL), ii) TÜFE endeksli menkul kıymetlerden elde edilen faiz gelirlerindeki hafif artışlar (1Ç20: 608 milyon TL, 4Ç19: 514 milyon TL), YP kredi-mevduat spreadlerinde meydana gelen 30 baz puanlık artış. TL kredi-mevduat spreadlerinde 20 baz puan gerileme meydana geldi. Vakıfbank’ın swap maliyetlerine göre düzeltilmiş net faiz marjı, çeyreksel bazda, 11 baz puan artarak%4,43 olarak gerçekleşti. Vakıfbank’ın komisyon gelirleri, yıllık bazda, %4 artarken, bir önceki çeyreğe göre %2 azaldı.

Takipteki kredilerin toplam kredilere oranı çeyreksel bazda 63 baz puan azalarak %5,30 oldu. Söz konusu azalmada etkili olan hususlar güçlü kredi büyümesi ve Vakıfbank’ın 888 milyon TL tutarındaki krediyi takipten silmesi olup, bu işlemin 26 baz puan olumlu katkısı oldu. 2. Grup krediler, çeyreksel bazda, %6 azaldı ve toplam kredilerin %9,6’sını oluşturdu. (2019: %11.5). Vakıfbank 1. Grup kredilere ayırdığı karşılık oranını değiştirmeyerek %0,7’de muhafaza etti ve 2. Grup kredilere ayırdığı karşılık oranını 140 baz puan arttırdı ve %7,3’e yükseltirken, 3. Grup kredilere tahsis ettiği karşılık oranlarını 30 baz puan azaltarak %70,1 olarak kaydetti. Toplam NPL karşılık oranı 290 baz puan yükselerek %93,3 olarak gerçekleşti. Net kredi maliyetleri 1Ç20’de 219 baz puan olarak gerçekleşirken bu değer 4Ç19’da 264 baz puan idi. Vakıfbank için net kredi maliyet tahminimiz 230 baz puan idi.

VAKIF YATIRIM – Vakıfbank VAKBN Hisse Analiz 1Ç20 – 11.05.2020

Vakıfbank (VAKBN) 1Ç20 solo finansal sonuçlarında beklentilerin üzerinde 1,716 milyon TL net kar açıkladı. (Çeyreksel bazda %34,0 artış). Açıklanan net kar rakamı bizim 1,658 milyon TL olan tahminimizin ve 1,607 milyon TL olan piyasa beklentisinin %4 ve %7 üzerinde gerçekleşmiş oldu. Bankanın 3 aylık karı geçen yıla göre %163,5 seviyesinde güçlü bir artış göstererek %22,3 oranında ortalama özkaynak karlılığına işaret etmektedir. Ancak ilerleyen dönemlerde güçlü karlılık rasyolarının kalıcı olamayacağını modelliyoruz.

151 milyon TL temettü geliri, beklentilerden iyi gelen diğer bankacılık gelirleri, beklentilerin altında gerçekleşen net faiz gelirleri, beklentileri aşan kredi karşılıkları ve faaliyet giderleri sebebiyle bankanın net kar rakamı beklentilerimizin üzerinde gerçekleşmiştir. Banka ilk defa 888 milyon TL tutarında krediyi aktiflerinden silmiştir.

Banka yönetimi 2020 bütçesinde henüz bir revizyon yapmamıştır ancak kredi büyümesi ve kredi riski maliyetinde yukarı yönlü, TGA rasyosunda ise aşağı yönlü revizyon olabileceği belirtilmiştir. Ek olarak kamu bankalarına yapılacak olası bir sermaye takviyesinin banka icin pozitif olacağı belirtilmiştir ancak bir detay paylaşılmamıştır.

Marjlarda hafif toparlanma, yıllık bazda devam eden net ücret ve komisyon gelirleri büyümesi, TL ticari krediler büyümesinde hızlı artış, kredi-mevduat rasyosunda kötüleşme, vadesiz mevduat tabanında kuvvetli artış, TGA rasyosunda toparlanma (-60 baz puan), 888 milyon TL aktiften silme, artan kredi karşılıkları ve güçlü büyümeye paralel sermaye yeterlilik rasyosunda zayıflama çeyreğin ana unsurları olarak öne çıkmaktadır. 1Ç20 finansal sonuçlarının açıklanmasının ardından hisse üzerinde hafif pozitif bir etki bekliyoruz.

Hisse için 21% sermaye maliyeti ve 7% uzun vadeli büyüme oranlarını kullanarak hesapladığımız ve 5,78 TL olan hedef fiyatımızı, 2020-2022 net kar rakamlarında gerçekleştirdiğimiz aşağı yönlü revizyonlar sonrası 5,45 TL olarak revize ediyoruz. Yeni hedef fiyatımızın %17 artış potansiyeli bulunmaktadır. Hisse için “AL” olan tavsiyemizi koruyoruz. Hisse 2020T 2,8x F/K (Benzerlerine göre %29 iskontolu) ve 0,3x F/DD çarpanlarıyla ve %12,0 ortalama özkaynak getirisiyle işlem görmektedir.

Vakıfbank (VAKBN) 1,88 TL fiyattan Vakıf Gayrimenkul Yatırım Ortaklığı A.Ş (VKGYO) payları ile ilgili olarak 1,99 milyon nominal hisse alış işlemi gerçekleştirmiştir. Böylelikle Vakıfbank’ın Vakıf Gayrimenkul Yatırım Ortaklığı A.Ş’deki’ payı %42,72 seviyesine ulaşmıştır (Nötr).

ŞEKER YATIRIM – Vakıfbank VAKBN Hisse Analiz 4Ç19 – 17.02.2020

Vakıfbank (VAKBN) 4Ç19 solo finansal sonuçlarında beklentilerin üzerinde 1,280 milyon TL net kar açıkladı (Çeyreksel bazda %154,4 artış). Açıklanan net kar rakamı bizim 1,006 milyon TL olan tahminimizin ve 1,026 milyon TL olan piyasa beklentisinin %27 ve %25 üzerinde gerçekleşmiş oldu. Bankanın 12 aylık karı 2,802 milyon TL olup geçen yıla göre %32,5 azalarak %9,1 oranında ortalama öz kaynak karlılığına işaret etmektedir. Beklentilerden iyi gelen çekirdek bankacılık gelirleri, kredi karşılıkları ve faaliyet giderleri ile beklentilerden yüksek gelen ticari zarar sebebiyle bankanın net kar rakamı beklentilerimizin üzerinde gerçekleşmiştir.

Karlılıkta güçlü toparlanma, güçlü çekirdek bankacılık gelirleri büyümesi, TRY taksitli ticari kredi büyümesinde önemli ölçüde artış, sektör üstü YP mevduat büyümesi, yeni takibe intikal eden kredilerde yavaşlama ve güçlü tahsilatlar sebebiyle TGA rasyosunda 70 baz puan artış, aktiften silme ve satışların olmayışı, ikinci grup kredilerin ağırlığında azalma, kredi karşılık oranlarında azalma ve hafif zayıflayan sermaye yeterliliği çeyreğin ana unsurları olarak öne çıkmaktadır. 4Ç19 finansal sonuçlarının açıklanmasının ardından hisse üzerinde önemli bir etki beklemiyoruz. Hisse için 22% sermaye maliyeti ve 8% uzun vadeli büyüme oranlarını kullanarak hesapladığımız ve 7,75 TL olan hedef fiyatımızın %18 artış potansiyeli bulunmaktadır. Hisse için “AL” tavsiyemizi koruyoruz. Hisse 2020T 3,5x F/K (Benzerlerine göre %21 iskontolu) ve 0,43x F/ DD çarpanlarıyla ve %13,4 ortalama öz kaynak getirisiyle işlem görmektedir.

TACİRLER YATIRIM – Vakıfbank VAKBN Hisse Analiz 4Ç19 – 17.02.2020

Vakıfbank 4Ç19 mali tablolarını 1,280 milyon TL net kar ile açıkladı. Açıklanan net kar rakamı, çeyreksel ve yıllık bazda sırasıyla %154 ve %23 artışı ifade etmekte olup, bizim beklentimiz olan 1, 022 milyon TL ve piyasa beklentisi olan 1,026 milyon TL ile uyumlu gerçekleşti. Karşılık öncesi gelirler beklentimizin altında gerçekleşmesine rağmen beklentilerden daha düşük gerçekleşen karşılık giderleri net kardaki sapmanın altındaki ana sebeptir.

Vakıfbank’ın 4Ç19 kredi hacmi, çeyreksel bazda, %6 arttı. TL krediler %6 büyürken, YP krediler – ABD doları bazında, yatay kaldı. TL işletme kredileri, çeyreksel bazda, %6, konut kredileri %12 ve tüketici kredileri %7 büyüdü. Ana bankacılık gelirleri, swap maliyetleri de dahil olmak üzere, çeyreksel bazda %41 arttı. Sözkonusu kuvvetli büyümenin altında yatan ana sebep kredi-mevduat makaslarındaki güçlü artış olup, diğer taraftan swap maliyetlerindeki azalış (4Ç19: 832 milyon TL, 3Ç19: 976 milyon TL). ve TÜFE endeksli menkul kıymetlerden elde edilen faizlerdeki hafif artışlar (4Ç19: 514 milyon TL, 3Ç19: 440 milyon TL) da büyümeyi destekledi. TL kredi-mevduat makası, çeyreksel bazda, 266 baz puan artarken, YP kredi-mevduat makası ise 77 baz puan arttı. Buna bağlı olarak, Vakıfbank’ın swap maliyetlerine göre düzeltilmiş net faiz marjı, çeyreksel bazda, 156 baz puan artarak%4,3 olarak gerçekleşti. Vakıfbank’ın komisyon gelirleri, yıllık bazda, %42 artış kaydetti ve 2019 yılının tamamında %73 arttı.

Takipteki kredilerin toplam kredilere oranı çeyreksel bazda 70 baz puan yükselerek %5,93 oldu. 2. Grup krediler, çeyreksel bazda, %1 arttı ve toplam kredilerin %11.5’ini oluşturdu. (3Ç19: %12). Net kredi maliyetleri 4Ç19’da 264 baz puan olarak gerçekleşirken bu değer 3Ç19’da 204 baz puan idi. Vakıfbank’ın 4Ç19’deki özsermaye karlılığı %16 olurken, 2019’da özsermaye karlılığı %9 olarak kaydedildi. Çekirdek sermaye ve sermaye yeterliliği rasyoları, çeyreksel bazda ve sırasıyla, %13.6 ve %16.6 olarak kaydedildi.

AK YATIRIM – Vakıfbank VAKBN Hisse Analiz 4Ç19 – 17.02.2020

Vakıfbank 4Ç19’da net kârını önceki çeyreğe göre %154 artırarak 1,28 milyar TL olarak açıkladı. Buna göre bankanın kârı piyasanın 1,03 milyar TL net kâr beklentisi ve bizim 1,18 milyar TL net kâr öngörümüzün üzerinde geldi. Böylece bankanın 2019 yılı net kârı önceki yıla göre %33 gerileyerek 2,8 milyar TL’de kaldı. Öz kaynak kârlılık oranı önceki yıl sağlanan %16,1’den %9,4’e geriledi. Net kârın beklentimizin üzerinde gerçekleşmesi büyük ölçüde faaliyet giderlerinin beklentimizden düşük, komisyon gelirlerinin ise beklentimizden yüksek gerçekleşmesinden kaynaklandı. Swap fonlama maliyetinin beklentimizden yüksek olması net faiz gelirini tahminimizin altına çekti. Ancak 270 milyon TL olarak açıklanan alım / satım ve hazine işlem gelirleri 33 milyon TL olan öngörümüzü aştı ve farkı telafi etti. Öngörümüz kadar olmasa da net faiz gelirindeki artış önceki çeyreğe %60 düzeyinde kuvvetliydi ve net faiz marjını 140 baz puanlık artışla 4Ç19’da %4,0’a taşıdı.

4Ç19’da takipteki alacaklar (III. kategori) 3,0 milyar TL artarak 17,3 milyar TL’ye ve yakın izlemedeki krediler (II. kategori) çok ufak artışla 31,6 milyar TL’ye ulaştı. Bu ikisinin toplam krediler içerisindeki payı ise %16,6’dan %16,8’e yükseldi. Vakıfbank’ın yaklaşık 2,4 milyar TL düzeyindeki karşılık giderleri ve karşılık iptal gelirleri beklentimize paralel geldi. Ancak, karşılık iptal gelirlerinin bir bölümü II. kategori için ayrılan karşılık tutarının kredilere oranının %7,3’ten %5,9’a düşmesinden kaynaklandı. Krediler tarafında önceki çeyreğe kıyasla ihtiyaç kredilerinin artışının yavaşladığı, TL ticari kredilerin artışının hızlandığı dikkat çekti. Sonuçta 4Ç19’da TL krediler %6,5 artışla sektörün ortalama %6,0 büyümesini geçti. Döviz krediler ise dolar bazında yatay kaldı.

Yorum: Son çeyrekteki kuvvetli toparlanmaya rağmen özellikle 2019’un ilk yarısındaki zayıf net faiz marjı ve artan karşılıklar nedeniyle Vakıfbank’ın öz kaynak kârlılık oranı 2019’da %10’un altında kaldı. Banka diğer taraftan 852 milyon TL tutarındaki serbest karşılığını tutmayı sürdürdü. Bankanın net kârının piyasa öngörülerine yakın şekilde 2020’de 4,7 milyar TL ve 2021’de 5,45 milyar TL düzeyinde olacağını tahmin ediyoruz. Buna göre öz kaynak kârlılık oranının bankanın öngörüleri paralelinde %13,5 – %14,0 düzeyinde gerçekleşeceğini öngörüyoruz. 4Ç19 sonuçlarından ardından tahmin güncellemelerine bağlı olarak 12 aylık hisse fiyat hedefini %4 artışla 7,30 TL’ye yükselttik. Hisse için ‘NÖTR’ görüşümüzü koruyoruz.

OYAK YATIRIM – Vakıfbank VAKBN Hisse Analiz 4Ç19 – 17.02.2020

VAKBN: Vakıfbank, 4Ç19’da beklentimiz olan 1,092mn TL ve piyasa beklentisi olan 1,026mn TL’nin üzerinde 1,280mn TL net kar açıkladı (çeyreksel bazda %154 artış ve yıllık bazda %23 artış göstermiştir). Çeyreksel özkaynak karlılığı %16.1 seviyesindedir (3Ç19: %6.7). 2019 yılı net karı 2,802mn TL olarak gerçekleşirken yıllık özkaynak karlılığı %9.4 seviyesindedir. Banka’nın net faiz gelirleri, TL kredi mevduat makasındaki iyileşme ve kısa vadeli TL fonlama maliyetlerindeki gerilemenin etkisi ile çeyreksel bazda %39 artış göstermiştir. Swap maliyetine göre düzl. net faiz marjındaki iyileşme çeyreksel 140 baz puan olarak gerçekleşmiştir. TL krediler çeyreksel bazda %6.1 artış gösterirken, YP krediler ise aynı dönemde reel bazda yatay kalmıştır. Toplam kredi mevduat oranı 4Ç19’da %109 olarak gerçekleşmiştir (3Ç19: %113).

Takipteki krediler oranı %5.9 olurken (3Ç19: %5.2), Banka’nın net risk maliyeti 264 baz puan seviyesine yükselmiştir (çeyreksel bazda 59baz puan artış). Sermaye yeterlilik ve Tier-1 oranları 4Ç19 sırasıyla %16.6 (3Ç19: %17.0) ve %13.6 (3Ç19: %13.8) olarak gerçekleşmiştir. Banka gerçekleştirdiği telekonferansta 2020 yılı için beklentilerini de paylaşmıştır. Buna göre yönetim 2020 yılında %14 seviyesinde özsermaye karlılığı, yüksek çift haneli TL kredi büyümesi, 40-50baz puan net faiz marjı iyileşmesi ve net kredi risk maliyetinde 2019 seviyelerinin altında seviyeler beklemektedir. Vakifbank için Endeks Üzeri Getiri tavsiyemizi, ve 8.57 TL hedef fiyatımızı koruyoruz.

VAKIF YATIRIM – VAKBN, GUSGR Hisse Haber – 16.01.2020

Vakıfbank (VAKBN): Vakıfbank, 15 Ocak’ta Güneş Sigorta (GUSGR) payları ile ilgili olarak 2,28 TL-2,45 TL fiyat aralığından 27 mn TL toplam nominal tutarlı satış işlemi gerçekleştirdiği açıklandı. Bu işlemle birlikte Güneş Sigorta sermayesindeki banka payının %56,10’dan %51,10’a düştüğü belirtildi.

Vakıfbank’da Hisse Devri Tamamlandı – 11.12.2019

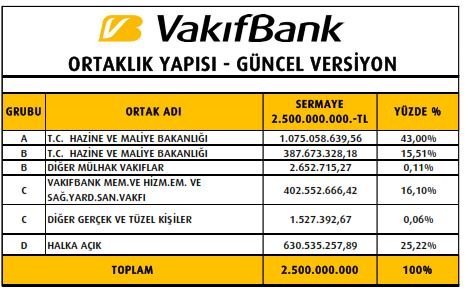

KAP Açıklaması: İlgi: 4 Aralık 2019 tarihli Özel Durum Açıklaması, İlgide kayıtlı özel durum açıklamamız ile, T.C. Vakıflar Genel Müdürlüğü’nün idare ve temsil ettiği %58,51’lik Bankamız hissesinin T.C. Hazine ve Maliye Bakanlığı adına Banka pay defterine kaydedilme sürecinin başladığı duyurulmuş idi.

Bankamız hisselerinin devir işlemlerine ilişkin süreç 11 Aralık 2019 tarihi itibari ile tamamlanarak, Bankamızın %58,51’lik hissesi Hazine’ye devredilmiş olup T.C. Hazine ve Maliye Bakanlığı adına Bankamız pay defterine kaydedilmiştir. Bankamız önceki ve güncel ortaklık yapısı aşağıdaki tablolarda yer almaktadır.

ŞEKER YATIRIM – Vakıfbank VAKBN Hisse Yorum – 28.11.2019

Vakıf Bank (VAKBN) yurtdışından 580 milyon dolar sendikasyon kredisi ve 150 milyon dolar seküritizasyon kredisi olmak üzere toplam 730 milyon dolarlık fonlama temin etti. Sendikasyon kredisinin dilimleri 239,5 milyon dolar 309,3 milyon euro olup toplam 580 milyon dolar’dır ve 367 gün vadeli olarak temin etmiştir. Kredinin yenileme oranı 82% olup toplam maliyetleri Libor +2,25 ve Euribor + 2,10 baz puan’dır. Bankanın geçtiğimiz Nisan ayında temin ettiği sendikasyon kredisinin maliyetleri Libor +2,50 ve Euribor + 2,40 baz puan seviyelerindeydi. Fonlama maliyetlerindeki gerilemenin marjları olumlu etkilemesini bekliyoruz. Hafif pozitif.

Vakıfbank’a Uluslararası Piyasalardan 730 Milyon Dolar Kaynak

OYAK YATIRIM – Vakıfbank VAKBN Hisse Analiz 3Ç19 – 11.11.2019

Vakıfbank 3Ç19’da beklentilerin üzerinde 503mn TL net kar açıkladı (çeyreksel bazda %37 artış, yıllık bazda %49 düşüş göstermiştir). Piyasa beklentisi 443mn TL ve bizim beklentimiz 442mn TL seviyesindeydi. Banka 3Ç19’da 65mn TL tutarında serbest karşılık iptal etmiştir. Özkaynak karlılığı 3Ç19’da %6.7% olarak gerçekleşirken, serbest karşılık iptaline göre düzeltilmiş özkaynak karlılığı %5.9 olarak hesaplanmaktadır.

Banka 2019 yıl sonu için özkaynak karlılığını %8 seviyesinin üzerinde aralığında gerçekleşmesini beklemektedir. Net faiz gelirleri çeyreksel bazda %19’luk artış gösterirken, TL fonlama maliyetlerindeki düşüş etkili olmuştur. TL kredi mevduat makasında ise çeyreksel bazda 35 baz puanlık iyileşme yaşanmıştır. Swap maliyetine göre düzl. net faiz marjı bir önceki çeyreğe göre 70 baz puan artışla %2.8 seviyesinde gerçekleşmiştir. TL krediler çeyreksel bazda %10’luk artış gösterirken, YP krediler aynı dönemde %5 daralmıştır. TL mevduatlar da ise çeyreksel bazda %15’lik güçlü bir artış görülmüştür. Takipteki krediler oranı %5.2 olurken (2Ç19: %4.9), Banka’nın net risk maliyeti 204 baz puan seviyesinde gerçekleşmiştir. Banka yıl sonu için takipteki krediler oranının %6 seviyesinin üzerinde gerçekleşmesini beklemektedir, net risk maliyetinin ise 200 baz puanın üzerinde gerçekleşmesi öngörülmektedir. Konsolide sermaye yeterlilik ve Tier-1 oranları 3Ç19 sırasıyla %17 ve %13.8 seviyesinde yatay kalmıştır.

AK YATIRIM – Vakıfbank VAKBN Hisse Analiz 3Ç19 – 11.11.2019

Hedef Fiyat: 5,50 TL

Vakıfbank 3Ç19’da net kârını önceki çeyreğe göre %37 artırarak 503 milyon TL olarak açıkladı ve bizim 445 milyon TL ile piyasanın 443 milyon TL olan net kâr beklentilerinin üzerinde sonuç elde etti. Net kârın beklentimizden iyi olması beklentimizden kuvvetli gelen komisyon gelirleri ve aktif satış gelirinden kaynaklanıyor. Buna karşılık vergi oranı bir miktar beklentimizin üzerinde kalarak kârı aşağı çekti. Vakıfbank böylece 2019/9 döneminde önceki yıla göre %51 gerilemeyle 1,52 milyar TL net kâr elde etti. Özkaynak kârlılık oranı %7,0 oldu (2018’in tamamı için %16,1). Bankanın swap maliyeti dahil edildiğinde net faiz geliri 2,3 milyar TL ile beklentimiz ile aynı düzeyde görünüyor. Banka üçüncü çeyrekte TÜFE’ye endeksli tahvil getirisinde enflasyon varsayımına bağlı olarak 140 milyon TL düzeyinde bir gerileme yaşasa da kredi-mevduat getiri makasının TL tarafında 35 baz puan artması sonuçları olumlu etkiledi.

Bu arada Vakıfbank’ın takipteki alacak ve ikinci kategori kredileri sırasıyla 1,9 milyar TL ve 3,9 milyar TL artarak 14,3 milyar TL ve 31,2 milyar TL’ye ulaştı. Takipteki alacak rasyosu %5,1 (50 baz puan artış) ve ikinci kategori kredilerin oranı %11,4 (100 baz puan artış) oldu. Hızlanan riskli kredi girişleri karşılık maliyetlerini ise 1,4 milyar TL’den 1,9 milyar TL’ye yükseltti. Net faiz marjı ve aktif kalitesi üzerindeki baskı Vakıfbank’ın öz kaynak kârlılık oranını önceki yıla göre %50’den fazla azaltmış görünüyor. 3Ç19 sonuçları ardından banka için net kâr tahminlerimizi 2019 için 2,5 milyar TL ve 2020 için 4,9 milyar TL olarak koruduk. Hisse için 12 aylık hedef fiyatımız 5,50 TL ve yatırım görüşümüz ‘Nötr’ olarak korunuyor.

ŞEKER YATIRIM – Vakıfbank VAKBN Hisse Analiz 3Ç19 – 11.11.2019

Hedef Fiyat: 5,11 TL

Vakıfbank (VAKBN) 3Ç19 solo finansal sonuçlarında beklentilerin üzerinde 503 milyon TL net kar açıkladı. (Çeyreksel bazda %36,9 artış). Açıklanan net kar rakamı bizim 433 milyon TL olan tahminimizin ve 443 milyon TL olan piyasa beklentisinin %16 ve %14 üzerinde gerçekleşti. Bankanın 9 aylık karı 1,522 milyon TL olup geçen yıla göre %51,1 azalarak %6,9 oranında ortalama öz kaynak karlılığına işaret etmektedir. Beklentilerin üzerinde çekirdek bankacılık gelirleri, kredi karşılıkları, vergi karşılıkları ile beklentilerin altında gerçekleşen ticari zarar sebebiyle net kar rakamı beklentilerimizin üzerinde gerçekleşmiştir. Ek olarak banka 65 milyon TL serbest karşılığı serbest bırakmıştır. Son derece güçlü ve perakende krediler bazlı TL kredi büyümesi, vadesiz mevduat tabanında güçlü büyüme, marjlarda azalan para piyasası fonlama maliyetinin etkisiyle yaşanan kuvvetli toparlanma, ücret ve komisyon gelirlerinde devam eden güçlü büyüme, TGA rasyosunda kredi büyümesine paralel sınırlı artış çeyreğin ana unsurları olarak öne çıkmaktadır.

Hisse için 23,5% sermaye maliyeti ve 7% uzun vadeli büyüme oranlarını kullanarak hesapladığımız hedef fiyatımız 5,11 TL olup %9 artış potansiyeli bulunmaktadır. Hisse için “ TUT” olan tavsiyemizi koruyoruz. Hisse 2019T 4,6x F/K (Benzerlerine göre %15 iskontolu) ve 0,36x F/DD çarpanlarıyla ve 2019T için %8,3 ortalama öz kaynak getirisiyle işlem görmektedir. 3Ç19 finansal sonuçlarının açıklanmasının ardından pozitif bir etki bekliyoruz.

TACİRLER YATIRIM – Vakıfbank VAKBN Hisse Analiz 3Ç19 – 11.11.2019

3Ç19 mali tablolarını 503 milyon TL net kar ile açıkladı. Açıklanan net kar rakamı, çeyreksel %37 artışı ve yıllık bazda %49 azalışı ifade etmekte olup, bizim beklentimiz olan 428 milyon TL ve piyasa beklentisi olan 445 milyon TL’nin üzerinde gerçekleşti. Vakıfbank’n krediler portföyü çeyreksel bazda %4 artış kaydetti. Çeyreksel bazda, TL krediler %10 büyürken, YP krediler ise, ABD doları bazında, %5 azaldı. Swap maliyetlerine göre düzeltilmiş ana bankacılık gelirleri %33 artış kaydetti. Her ne kadar bankanın YP kredi-mevduat spreadi 7 baz puan gerilemiş ve de TÜFE endeksli menkul değerlerden daha az gelir elde edilmiş olsa da (3Ç19: 440 milyon TL, 2Ç19: 586 milyon TL), 35 baz puan iyileşen TL kredi-mevduat spreadi ve de azalan swap maliyetleri (3Ç19: 976 milyon TL, 2Ç19: 1,061 milyon TL), swap maliyetlerine göre düzeltilmiş net faiz marjının 70 baz puan artarak %2,8 olarak kaydedilmesini sağladı.

Vakıfbank’ın komisyon gelirleri, yıllık bazda, %83 artış kaydetti ve 9A19’da %88 artış gerçekleşti. Takipteki kredilerin toplam kredilere oranı çeyreksel bazda 49 baz puan yükselerek %5,23 oldu. 2. Grup krediler, çeyreksel bazda, %14 arttı ve toplam kredilerin %12’ini oluşturdu. (1H19: %10,9). Net kredi maliyetleri 3Ç19’da 204 baz puan olarak gerçekleşirken bu değer 2Ç19’da 65 baz puan idi. 9A19 itibariyle, net kredi maliyetleri 168 baz puan olarak kaydedildi. 3Ç19’da Vakıfbank 65 milyon TL tutarında serbest karşılığı gelir olarak kaydetti ve 9A19 itibariyle, serbest karşılık stoğu 852 milyon TL olarak gerçekleşti. Vakıfbank’ın 3Ç19’deki özsermaye karlılığı %7 olurken, Ocak-Eylül döneminde de %7 olarak kaydedildi. Çekirdek sermaye ve sermaye yeterliliği rasyoları, çeyreksel bazda ve sırasıyla, %13,81 ve %17 olarak kaydedildi.