Yüksek Büyüme Devam Ediyor

Ozan Bakış1 Mine Durmaz2

- Betam, ozan.bakis@eas.bau.edu.tr

- Betam, mine.durmaz@eas.bau.edu.tr

Yönetici Özeti

2017 yılının ilk çeyrek büyüme rakamları Betam tahminlerinin öngördüğü gibi son dönemde ekonomide bir canlanma olduğunu teyit etti. Kesinleşen veriler ile yaptığımız ikinci çeyrek büyüme tahmini canlanmanın devam ettiğine işaret ediyor. Tüketim, yatırım ve net dış ticaret kalemlerinde iyileşmenin süreceğini öngörüyoruz. Kesinleşen Nisan ve kıs-men Mayıs öncü göstergeleri ile yaptığımız hesaplamalar göre 2017 yılının ikinci çeyreği için çeyrekten çeyreğe büyüme oranını 1,6, geçen yılın ilk çeyreğine göre büyüme oranının ise yüzde 5,9 olarak tahmin ediyoruz.

Tüketimde canlanma

2017 yılının ikinci çeyreğinde, mevsim ve takvim etkilerinden arındırıl-mış tüketim öncü göstergelerinin hepsinde artış olacağını öngörmekte-yiz. 2017 yılının birinci çeyreğinde tüketim malı ithalatı ve özel tüketim vergisi azalmıştı. Ancak 2017 yılının ikinci çeyreğinde bu göstergelerin sırasıyla yüzde 6,5 ve yüzde 17,1 oranlarında artacağını tahmin ediyo-ruz. Diğer taraftan, 2017 yılı ikinci çeyreğinde dayanıksız tüketim malı imalatının yüzde 12,3 oranında artması beklenmektedir. 2017 yılı birin-ci çeyrekte yüzde 2 olan artan kamu harcamalarındaki artışın ise 2017 ikinci çeyreğinde yüzde 0,7 ile sınırlı olacağını öngörüyoruz (Tablo 2).

Kıyaslamayı bir önceki yılın aynı çeyreğine göre yaptığımızda, 2017 yılı birinci çeyrekte yüzde 8,5 oranında azalan tüketim malı ithalatının 2017 yılı ikinci çeyreğinde yüzde 0,2 oranında artmasını bekliyoruz. 2017 yılı ikinci çeyreğinde özel tüketim vergisinin yüzde 13,4, konut kredilerinin yüzde 17,1 ve tüketici kredileri ve kredi kartı harcamalarında yüzde 9,8 oranında artış olacağını öngörüyoruz. Bir önceki yılın aynı çeyreğine kıyasla, 2017 yılı birinci çeyrekle yüzde 6,6 olan dayanıklı tüketim malı imalatındaki artışın 2017 yılında güçlenerek yüzde 13,4 olacağını düşünüyoruz (Tablo 3).

Bu veriler ışığında hem özel hem de kamu tüketim büyümesinin görece yüksek olacağını öngörüyoruz.

| GSYH büyüme tahminleri | 2017Q1 |

| Çeyreklik dönemsel GSYH | 1,6 |

| Yıllık dönemsel GSYH | 5,9 |

Tablo 1: Dönemsel ve yıllık reel GSYH büyüme tahminleri. Kaynak: Betam. NOT: ”Çeyreklik dönemsel” büyüme oranı, bir önceki çeyreğe göre tahmin edilen mevsim ve takvim etkilerinden arındırılmış dönemsel GSYH büyüme-sini; ”Yıllık dönemsel” büyüme oranı geçen yılın aynı ayına göre tahmin edilen dönemsel GSYH büyümesini göstermektedir.

| 2017Q1 | 2017Q2 | |

| İthalat-tüketim | -7.7 | 6.5 |

| Konut kredileri | 7.9 | 7.0 |

| Tük. kredileri ve KK | 4.6 | 7.8 |

| SÜE-dayanaksız tük. | 0.3 | 12.3 |

| SÜE-dayanıklı tük. | 10.1 | 4.6 |

| ÖTV | -1.7 | 17.1 |

| Kamu tük. harc. | 2.0 | 0.7 |

Tablo 2: Bir önceki çeyreğe kıyasla özel tüketim. SÜE: Sanayi üretim endeksi, ÖTV: Özel tüketim vergisi, KK: Kredi kartları.

| 2017Q1 | 2017Q2 | |

| İthalat-tüketim | -8.5 | 0.2 |

| Konut kredileri | 20.1 | 17.1 |

| Tük. kredileri ve KK | 12.8 | 9.8 |

| SÜE-dayanaksız tük. | -0.9 | -1.1 |

| SÜE-dayanıklı tük. | 6.6 | 13.9 |

| ÖTV | 12.1 | 13.4 |

| Kamu tük. harc. | 12.3 | 4.5 |

Tablo 3: Geçen yılın aynı çeyreğine kıyasla özel tüketim.

Yatırımlar artıyor

2017 yılının ikinci çeyreğinde bir 2017 birinci çeyreğine kıyasla mevsim ve takvim etkilerinden arındırılmış yatırım öncü göstergelerinden yatırım malı ithalatının, perakende ticaret sektörü mevcut mal stok seviyesinin ve son 3 ay içindeki üretim beklentisinin azalacağı tahmin edilmektedir. Ara malı ve yatırım malı imalatlarında ise sırasıyla yüzde 4,6 ve yüzde 5,6 oranlarında artışlar bekliyoruz. 2017 yılı ikinci çeyrekte taksitli ticari krediler ve kurumsal kredi kartlarındaki tahmin edilen artış dikkat çekicidir (yüzde 30,9). Aynı şekilde 2017 birinci çeyreğinde sınırlı bir oranda artan kamu yatırımlarının 2017 yılının ikinci çeyreğinde yüzde 20,3 oranında artması beklenmektedir (Tablo 4).

Bir önceki yılın aynı çeyreği ile kıyasladığımızda ise öncü gösterge-lerin bir kısmı yukarı (taksitli ticari krediler ve kurumsal kredi kartları, son 3 ay içindeki üretim beklentisi ve ara malı ve yatırım malı imalatla-rı) yönlü hareket ederken önemli bir kısmı aşağı yönlü hareket ediyor. Özellikle, taksitli ticari krediler ve kurumsal kredi kartları ve son 3 ay içindeki üretim beklentisindeki artışlar dikkat çekicidir. 2017 yılı ikin-ci çeyreğinde taksitli ticari krediler ve kurumsal kredi kartlarının yüz-de 37,1 oranında, son 3 ay içindeki üretim beklentisinin ise yüzde 15,5 oranında artacağını tahmin ediyoruz. Bir önceki yılın aynı çeyreğine kı-yasla, 2017 yılının birinci çeyreğinde yüzde 21,1 oranında artan kamu yatırımlarının 2017 yılı ikinci çeyreğinde yüzde 0,6 oranında azalmasını bekliyoruz(Tablo 5).

Yatırım öncü göstergeleri geçen çeyrekte gördüğümüz iyileşmenin devam edeceğini gösteriyor.

Yüksek ihracat artışı

2017 yılının birinci çeyreğinde mevsim ve takvim etkilerinden arındırılmış reel ihracat ve reel altın dışı ihracat endekslerinin arttığını görmüştük. 2017 yılının ikinci çeyreğinde bu artışların kuvvetlenerek sırasıyla yüzde 19,6 ve yüzde 18,1 olacağını tahmin ediyoruz. 2017 yılının ikinci çeyreğinde reel ithalat endeksindeki azalışın kuvvetlenerek yüz-de 5,22ye ulaşacağını tahmin ediyoruz. 2017 yılı birince çeyrekte azalan altın dışı ithalat endeksinin 2017 yılı ikinci çeyrekte yüzde 19,6 oranında artmasını bekliyoruz (Tablo 6).

Bir önceki yılın aynı çeyreğine kıyasla dış ticaret rakamlarına baktığı-mızda, 2017 yılı ikinci çeyreğinde altın dışı reel ihracatın yüzde 10,2 ve toplam reel ihracatın ise yüzde 6,8 oranında artacağını tahmin ediyoruz. Diğer taraftan, reel ithalat endeksinin yüzde 1,9 oranında artacağını ve altın dışı ithalat endeksinin ise yüzde 2,5 oranında azalacağını öngörüyoruz (Tablo 7).

| 2017Q1 | 2017Q2 | |

| SÜE-ara malı | 0.4 | 4.6 |

| KKO-yatırım malı | 1.8 | 5.6 |

| İthalat-yatırım malı | -9.4 | -1.6 |

| Tic. krediler ve KK | 12.6 | 30.9 |

| Üretim-son 3 ay | 5.8 | -3.1 |

| Per. sek. stok | 2.9 | -3.6 |

| Kamu yatırım harc. | 0.9 | 20.3 |

Tablo 4: Bir önceki çeyreğe kıyasla özel yatırımlar. SÜE: Sanayi üretim endeksi, KKO: Kapasite kullanım oranı. KKO diğer endekslerin aksine yüzde puan deği-şimi olarak verilmiştir.

| 2017Q1 | 2017Q2 | |

| SÜE-ara malı | -1.5 | 3.5 |

| KKO-yatırım malı | 2.4 | 3.6 |

| İthalat-yatırım malı | -16.1 | -23.6 |

| Tic. krediler ve KK | 20.1 | 37.1 |

| Üretim-son 3 ay | 6.5 | 15.5 |

| Per. sek. stok | 1.5 | -0.6 |

| Kamu yatırım harc. | 21.1 | -0.6 |

Tablo 5: Geçen yılın aynı çeyreğine kıyasla özel yatırımlar.

| 2017Q1 | 2017Q2 | |

| İhracat | 6.0 | 19.6 |

| İthalat | -0.0 | -5.2 |

| Altın dışı ihracat | 8.0 | 18.1 |

| Altın dışı ithalat | -0.4 | 19.6 |

Tablo 6: Bir önceki çeyreğe kıyasla dış ticaret.

| 2017Q1 | 2017Q2 | |

| İhracat | 10.8 | 6.8 |

| İthalat | 0.2 | 1.9 |

| Altın dışı ihracat | 8.4 | 10.2 |

| Altın dışı ithalat | -2.8 | -2.5 |

Tablo 7: Geçen yılın aynı çeyreğine kıyas-la dış ticaret.

Genel değerlendirme

Bir önceki çeyrekle kıyasladığımızda, özellikle imalat sanayi üretim endeksi (yüzde 1,6), perakende sektörü gelecek 3 ay için fiyat beklentisi (yüzde 3,1) ve gelecek 12 ay yatırım beklentilerinin (yüzde 3,0) bu canlanmanın gerisinde olduklarını tespit ediyoruz (Tablo 8). Geçen yılın aynı dönemiyle kıyasladığımızda (Tablo 9) toplam otomobil üretiminin ise çok arttığını (yüzde 21,2) görüyoruz.

GSYH’nın tahmininde kullandığımız diğer değişkenler ekonomide bir canlanma olacağını işaret ediyor. Bununla birlikte kesinleşen Nisan ayı göstergeleri bir önceki tahminimizi bir miktar aşağı revize etmemize yol açtı. Kesinleşen öncü göstergeler ışığında 2017 yılının ikinci çeyreğinde dönemsel GSYH büyümesinin çeyreklik bazda yüzde 1,6, yıllık bazda ise yüzde 5,9 olacağını tahmin ediyoruz.

| 2017Q1 | 2017Q2 | |

| İmalat SÜE | 1.6 | 9.7 |

| Per. sek. fiy. bek. | 3.1 | -2.3 |

| KKO | 0.0 | 1.2 |

| Hiz. sek. talep | 0.3 | 9.7 |

| Gel. 12 ay yat. bek. | 14.4 | -5.3 |

| Toplam oto. üret. | 0.7 | 13.1 |

Tablo 8: Bir önceki çeyreğe kıyasla ba-zı öncü göstergeler. Per.sek.fiy.bek: Pera-kende sektörü fiyat beklentisi (gelecek 3 ay), Hiz.sek.talep: Hizmetlere olan talep (son 3 ay)

| 2017Q1 | 2017Q2 | |

| İmalat SÜE | 1.6 | 5.8 |

| Per. sek. fiy. bek. | 5.4 | 1.4 |

| KKO | 0.3 | 1.7 |

| Hiz. sek. talep | 2.6 | 15.4 |

| Gel. 12 ay yat. bek. | 1.6 | 0.5 |

| Toplam oto. üret. | 21.2 | 23.6 |

Tablo 9: Geçen yılın aynı çeyreğine kıyasla bazı öncü göstergeler.

AÇIKLAMALAR

Mevsim ve takvim etkilerinden arındırma ile ilgili açıklama:

Bir önceki çeyreğe göre GSYH büyüme oranı tahmin edilirken tüm verilerde mevsim ve takvim etkileri için düzeltme yapıyoruz. Eğer veriyi yayınlayan kurumlar düzeltilmiş veriyi yayınlıyorsa doğrudan o serileri kullanıyoruz. Bunun mümkün olmadığı durumlarda düzeltmeyi yapmaktadır. Bu notta kullandığımız değişkenlerin durum şöyle özetlenebilir:

- TCMB: İmalat sanayi kapasite kullanım oranı (KKO); reel kesim güven endeksi (RKGE).

- TÜİK: Sanayi üretim endeksi (SÜE) ve alt kalemleri; ihracat, ithalat ve mal grubuna göre ithalat alt kalemleri (ara malı, yatırım malı ve tüketim malı); sektörel güven endeksleri ve alt kalemleri (perakende ticaret, hizmet ve inşaat sektörleri)

- Betam: Geriye kalan tüm öncü göstergeler.

- Öncü göstergelerle ilgili açıklama: Betam her çeyrek için üç tahmin yayınlıyor. İlk iki tahminde büyüme tahmini yapı-lan çeyreğe ait öncü göstergelerin bir kısmı için son iki ay, diğerleri için ise son ay bilgisi tahmin tarihinde eksiktir. Öncü göstergeler için büyüme rakamları oluştururken bu eksik aylar için serinin daha önceki gözlemlerinden hareketle oluşturduğumuz tahminleri kullanıyoruz. Üçüncü tahminde öncü göstergelerin tüm ayları mevcut olduğundan tahmine ihtiyaç kalmamaktadır.

- Tahmin modeli ile ilgili açıklama: GSYH’nın doğrudan tahmini için 16 öncü gösterge kullanıyoruz. GSYH alt kalemlerinin (tüketim, yatırım, ihracat ve it-halat) tahmini için 26 öncü gösterge kullanıyoruz. Araştırma notumuzda ve tablolarda bu göstergelerin hepsini sunmak yerine içinde bulunduğumuz dönemde öne çıkan ve tahminde başarılı olan değişkenleri sunmayı tercih ediyoruz.

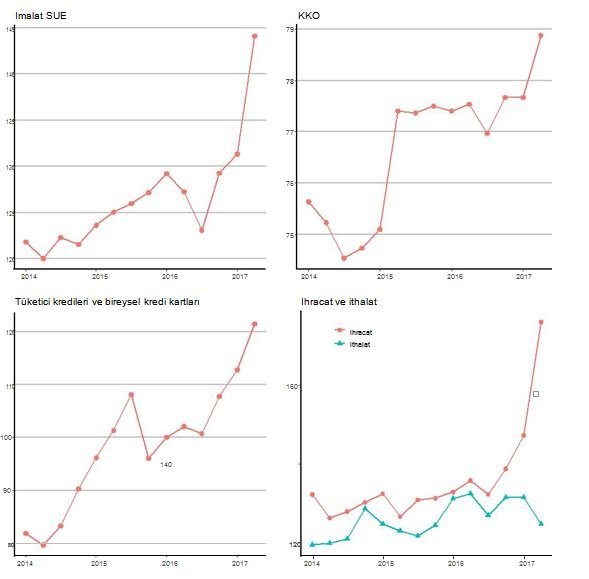

Şekil 1: Mevsim ve takvim etkilerinden arındırılmış çeyreklik öncü göstergeler. Tüketici kredileri ve bireysel kredi kartları 2016 yılının ilk çeyreği 100 olacak şe-kilde endekse dönüştürülmüştür